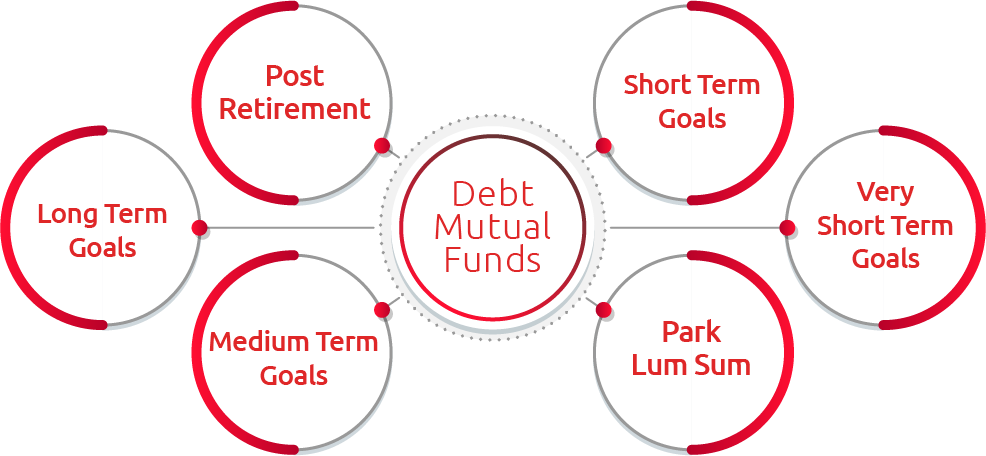

আপনি জীবনের কোন পর্যায়ে রয়েছেন, তার উপর নির্ভর করে আপনার জীবনের লক্ষ্য ভিন্ন হতে পারে যদি এমন একজন তরুণ পেশাদার হন যাঁর বয়স 20 -এর ঘরে, তাহলে আপনার দীর্ঘমেয়াদী লক্ষ্য এখনই স্পষ্টভাবে সংজ্ঞায়িত করা যাবে না, কিন্তু আপনার অনেক স্বল্পমেয়াদী লক্ষ্য থাকতে পারে অন্যদিকে, যদি আপনার বয়স 30-এর শেষের কোঠায় থাকে, আপনার প্ল্যান অনেকটাই পরিবর্তিত হতে পারে, কারণ আপনার দায়বদ্ধতা বৃদ্ধি পেতে পারে এবং আপনার দীর্ঘমেয়াদী লক্ষ্যগুলি আরও বেশি গুরুত্বপূর্ণ হয়ে উঠতে পারে ডেট ফান্ডে বিনিয়োগ করার ফলে আপনি জীবনের প্রতিটি পর্যায়ে এবং প্রায় যে কোনও ধরনের লক্ষ্যের জন্য উপকৃত হতে পারেন.

ডেট ফান্ড আদর্শভাবে স্বল্প এবং মাঝারি মেয়াদী লক্ষ্যের জন্য ব্যবহার করা হয় কিন্তু ঝুঁকি নিতে অনিচ্ছুক বিনিয়োগকারীরা এটি দীর্ঘ মেয়াদে বিনিয়োগের জন্যও ব্যবহার করতে পারেন. তারা হয়তো এমন পরিমাণ সম্পদ তৈরি করতে পারবেন না যে সুযোগ কোনও ইক্যুইটি মিউচুয়াল ফান্ড আপনাকে দিতে পারবে, কিন্তু যদি বেশি হারে রিটার্ন আপনার অগ্রাধিকার না হয় তাহলে ডেট মিউচুয়াল ফান্ড তুলনামূলকভাবে নিরাপদ বিনিয়োগ বিকল্প হতে পারে ডেট ফান্ডে বিনিয়োগের দুটি পদ্ধতি রয়েছে সিস্টেমেটিক ইনভেস্টমেন্ট প্ল্যান (এসআইপি) এবং লামসাম যখন আপনি এসআইপি-এর মাধ্যমে বিনিয়োগ করেন, তখন আপনি ডেট ফান্ডে নিয়মিত সময় অন্তর একটি পূর্ব-নির্ধারিত পরিমাণ বিনিয়োগ করবেন; যেখানে, যখন আপনি লামসাম হিসেবে বিনিয়োগ করবেন, তখন আপনি ফান্ডে এককালীন বিনিয়োগ করবেন.

আপনার ডেবট মিউচুয়াল ফান্ডের পছন্দ আপনার লক্ষ্যের জন্য অনন্য এবং বাকি সবাই বা অন্যান্য বিনিয়োগকারীরা এককালীন বিনিয়োগের জন্য ডেবট মিউচুয়াল ফান্ড বা আরও ভাল রিটার্নের জন্য ডেবট ফান্ড সম্পর্কে কি বলছেন তার দ্বারা প্রভাবিত হওয়া উচিত নয় ডেবট ফান্ড ক্যালকুলেটরের সাহায্যে আপনার কাস্টমাইজ করা প্রয়োজনীয়তার উপর ভিত্তি করে আপনার নিজের সিদ্ধান্ত নেওয়া উচিত.

আসুন দেখে নিই যে আপনার বিভিন্ন লক্ষ্য অনুযায়ী ডেবট ফান্ডে কার্যকরভাবে কীভাবে বিনিয়োগ করবেন আপনি এর প্রাসঙ্গিক ডেবট ফান্ডের ধরন সম্পর্কে আরও পড়তে পারেন

খুব স্বল্পমেয়াদী লক্ষ্য (< 1 বছর)

অতিরিক্ত নগদ টাকা বা আপনার সন্তানের বার্ষিক স্কুল ফি-এর জন্য বিনিয়োগ করার কারণে অল্প সময়ের জন্য আপনার ফান্ড পার্ক করার মতো লক্ষ্য এই বিভাগের অধীনে থাকে এই লক্ষ্যগুলির জন্য আপনার বিনিয়োগে ন্যূনতম ঝুঁকি থাকে, এবং তাই, লিকুইড ফান্ড, ওভারনাইট ফান্ড, আল্ট্রা শর্ট ডিউরেশান ফান্ড অথবা মানি মার্কেট ফান্ড আদর্শ হতে পারে এই ফান্ডগুলি থেকে আপনি যে রিটার্ন পাবেন তা তুলনামূলকভাবে আরও স্থিতিশীল এবং উচ্চ লিকুইডিটির হতে পারে.

স্বল্পমেয়াদী লক্ষ্য (1-3 বছর)

একটি নতুন গাড়ি কেনা, আপনার বাড়ির ডাউন পেমেন্টের জন্য সেভ করা, একটি আন্তর্জাতিক ছুটি ইত্যাদি হল আমরা যে শর্ট-টার্ম লক্ষ্যগুলি সম্পর্কে কথা বলছি সেগুলি আপনি শর্ট ডিউরেশন ডেবট ফান্ড, কর্পোরেট বন্ড ফান্ড বা ব্যাঙ্কিং এবং পিএসইউ ফান্ডে বিনিয়োগ করতে পারেন এই ফান্ডের উপরে উল্লিখিত বিভাগের চেয়ে বেশি রিটার্নের সম্ভাবনা রয়েছে আপনি ডেবট ফান্ডের সাথে স্বল্পমেয়াদী লক্ষ্য অর্জন সম্পর্কে আরও পড়তে পারেন,

মধ্যম-মেয়াদী লক্ষ্য (3-5 বছর)

বিবাহ, ইমার্জেন্সি ফান্ড বা আপনার পরিবারে একটি বড় ফাংশন তৈরি করা আপনার মধ্যমেয়াদী লক্ষ্যের কিছু উদাহরণ হতে পারে এখানে, দীর্ঘ বিনিয়োগের সীমার কারণে, আপনি সামান্য বেশি ঝুঁকির সম্মুখীন হতে পারেন (যদি আপনার ঝুঁকির ক্ষমতা অনুমোদন দেয়, এবং যদি এটি করে, তাহলে ডায়নামিক বন্ড ফান্ড এবং মিডিয়াম ডিউরেশন ডেবট ফান্ড আপনার জন্য ভাল বাজি হতে পারে ডায়নামিক বন্ড ফান্ড সিকিউরিটিতে বিনিয়োগ করে এবং মার্কেটের পরিস্থিতি অনুযায়ী এটির অ্যালোকেশান পরিবর্তন করে সরকারী সিকিউরিটিতে বিনিয়োগ করা গিল্ট ফান্ডগুলি 3 বছর বা তার বেশি বয়সের বিনিয়োগকারীদের জন্যও উপযুক্ত.

দীর্ঘ-মেয়াদী লক্ষ্য (5-7, >7 বছর)

শিশুদের শিক্ষা, বিবাহ ইত্যাদি হল এই বিভাগের লক্ষ্য আপনি দীর্ঘ মেয়াদের ডেবট ফান্ডেও বিনিয়োগ করতে পারেন এই ফান্ডগুলি উচ্চ সময়ের কারণে সুদের হার পরিবর্তনের ক্ষেত্রে আরও বেশি সংবেদনশীল, তাই ঝুঁকির উপর কিছুটা বেশি হওয়া উচিত ডায়নামিক বন্ড ফান্ডও এই বিভাগের লক্ষ্যে অত্যন্ত জনপ্রিয় ফান্ড.