এই সপ্তাহের ফাইন্যান্সিয়াল টার্ম - ইন্টারেস্ট রেট রিস্ক (আইআরআর)

আপনি যখন ডেট মিউচুয়াল ফান্ড স্কিমে বিনিয়োগ করেন, তখন আপনি পরোক্ষভাবে ডেট ইনস্ট্রুমেন্ট বা বন্ডে বিনিয়োগ করেন যার একটি নির্দিষ্ট ম্যাচিউরিটি পিরিয়ড থাকে. উদাহরণস্বরূপ, মনে করুন যে, আপনি 10 বছরের ম্যাচিউরিটি এবং প্রতি বছর 10% সুদের হার বা পেমেন্টের শর্তাবলী অনুযায়ী সুদের হার সহ একটি বন্ডে ₹10,000 বিনিয়োগ করেছেন. এর অর্থ হল, 10 বছর শেষে 10% সুদের হারে আপনি টাকা ফেরত পাবেন. কিন্তু যদি আপনি ম্যাচিউরিটির তারিখে পৌঁছানোর আগেই কোনও বন্ড কিনতে বা বিক্রি করতে চান, তাহলে কী হবে? এই বন্ডগুলি সেকেন্ডারি বন্ড মার্কেটে ট্রেড করা হয় এবং লাভ/ক্ষতি বিদ্যমান সুদের হারের উপর নির্ভর করে. এখানেই ইন্টারেস্ট রেট রিস্ক-এর বিষয়টি দেখা যায়.

ইন্টারেস্ট রেট রিস্ক বলতে কী বোঝায়?

বন্ড মার্কেটের বিভিন্ন সুদের হারের কারণে বন্ডের মূল্যের যে ওঠানামা হয়, তাকে ইন্টারেস্ট রেট রিস্ক বলে. এই দুটি বিষয় নেতিবাচকভাবে সম্পর্কিত, যার অর্থ হল যখন সুদের হার বেড়ে যায়, তখন বন্ডের মূল্য কমে যায় এবং বন্ডের মূল্য বেড়ে গেলে সুদের হার কমে যায়.

ধরে নিন, একটি ঢেঁকির একদিকে রয়েছে সুদের হার এবং অপর দিকে রয়েছে বন্ডের মূল্য. যখন একটি বেড়ে যাবে, তখন অন্যটি কমে যাবে এবং আপনি ঢেঁকির দুই দিকের মাপকাঠি পাল্টে দিলেও সেগুলি এক নিয়ম মেনে চলবে. এবার ভেবে নিন, এই ঢেঁকির দৈর্ঘ্য হল বন্ডের ম্যাচিওরিটি পিরিয়ড. এই দৈর্ঘ্য যত লম্বা হবে, সুদের হারের পরিবর্তনের ফলে মূল্য তত বেশি প্রভাবিত হবে, এবং দৈর্ঘ্য যদি কম হয়, তাহলে মূল্য তুলনামূলকভাবে স্থির থাকবে. সুতরাং, যদি ম্যাচিওরিটির মেয়াদ বেশি হয় তাহলে মূল্যের উপর সুদের হারের ওঠানামার প্রভাবও বেশি হবে এবং কম ম্যাচিউরিটির মেয়াদ কম হলে শর্ট-টার্ম বন্ডের উপর প্রভাব কম হবে.

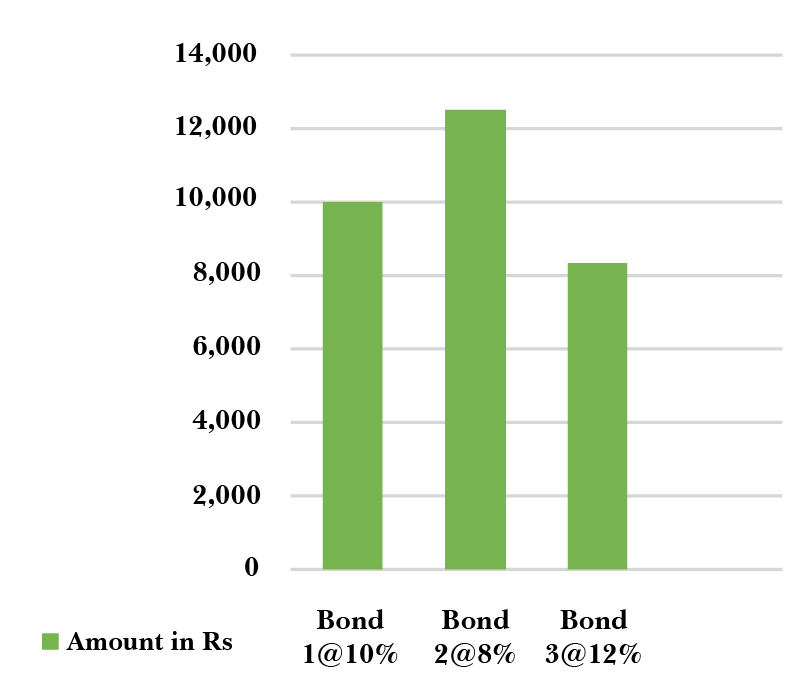

আসুন, আমরা উপরে উল্লিখিত উদাহরণের হাত ধরে বিষয়টি বুঝে নিই এবং সুদের হার অনুযায়ী বন্ডের দাম কীভাবে ওঠানামা করে তা দেখে নিই-

প্রথম পরিস্থিতিতে, ধরে নিই যে আপনি 10% সুদে 10 বছর ম্যাচিউরিটি সহ 1টি বন্ড কিনেছেন ₹10,000 দিয়ে. আপনি প্রতি বছর ₹1000 আয় করছেন.

যদি আপনি ম্যাচিউরিটির আগে এটি রিডিম না করেন তাহলে আপনাকে চিন্তা করতে হবে না, কারণ আপনার বিনিয়োগে 10% হিসেবে লক-ইন করা আছে. এখন মনে করুন বন্ডের সুদের হার 8%-এ নেমে গেছে এবং এবং আপনি 2 নম্বর বন্ডে বিনিয়োগ করতে চান, তার জন্যও 10 বছরের একই ম্যাচিউরিটি আছে. এখন আপনি যাতে প্রতি বছর ₹1000 আয় করতে পারেন, তা নিশ্চিত করার জন্য আপনাকে মোট বিনিয়োগ করতে হবে ₹1000/8%= ₹12,500, যা আপনার 1 নম্বর বন্ডের জন্য পে করা টাকার তুলনায় ₹2500 বেশি. এর মাধ্যমে বোঝা যাচ্ছে যে, আপনি যদি 8% সুদের হারে আপনার বন্ডটি বিক্রি করেন, তাহলে আপনি ₹2500 লাভ করবেন.

আপনি দেখতে পাচ্ছেন যে, যখন সুদের হার 10% থেকে কমে 8% হয়েছে, তখন বন্ডের মূল্য বৃদ্ধি পেয়েছে এবং একইভাবে, যখন এটি 10% থেকে বেড়ে 12% হয়েছে, তখন বন্ডের মূল্য কমে গেছে. যদি আপনি এমন একজন বিনিয়োগকারী হন যিনি বন্ড/মিউচুয়াল ফান্ড স্কিমের ইউনিটে ট্রেড করতে চান, তাহলে আপনাকে এই ইন্টারেস্ট রেট রিস্ক সম্পর্কে বিবেচনা করতে হবে যা আপনার বন্ডের মূল্যকে প্রভাবিত করবে.

সব শেষে বলা যায়-

আপনার

মিউচুয়াল ফান্ড স্কিম যে বন্ডে বিনিয়োগ করে তার ম্যাচিউরিটি যাচাই করা তুলনামূলকভাবে একটি নিরাপদ সিদ্ধান্ত হতে পারে, যাতে স্কিমের প্রতিটি ইউনিটের খরচ অর্থাৎ

নেট অ্যাসেট ভ্যালু (এনএভি)-এর ওঠানামা কমিয়ে আনার বিষয়টি নিশ্চিত করতে আপনি বন্ডের মেয়াদ শেষ হওয়া পর্যন্ত বিনিয়োগটি ধরে রাখতে পারেন. এটি আপনাকে ইন্টারেস্ট রেট রিস্কের চক্র থেকে নিরাপদ রাখতে পারে. এই ঝুঁকি ডাইভার্সিফাই করার আরও একটি উপায় হল আপনি যে ধরনের ডেট মিউচুয়াল ফান্ড স্কিমে বিনিয়োগ করছেন তার ধরন এবং শর্ট-টার্ম এবং লং-টার্ম সিকিউরিটির একটি উপযুক্ত সংমিশ্রণ রাখা.