आठवड्याची फायनान्शियल टर्म- कूपन रेट

जेव्हा कंपनीला त्याच्या बिझनेस विस्तार करण्यासाठी कॅपिटलची आवश्यकता असते, तेव्हा ते एकतर जनतेला स्वत:चे शेअर्स विक्री करू शकतात आणि पैसे उभारू शकतात; किंवा त्यामुळे बाँड्स जारी करू शकतात.. जर तुम्ही कंपनीकडून बाँड्स खरेदी केला असल्यास तुम्ही लेंडर ठरतात आणि कंपनी तुमच्याकडून कर्ज स्वरुपात पैसे घेते. आता, त्यामध्ये तुमच्यासाठी काय आहे? जेव्हा तुम्ही कंपनीकडून बाँड खरेदी करता, तेव्हा ते फिक्स इंटरेस्ट रेटच्या वचनबद्धतेसह येते जे तुम्हाला वार्षिक/अर्ध-वार्षिक किंवा मॅच्युरिटी वेळी दिले जाईल.. या ट्रान्झॅक्शनमध्ये ही तुमची कमाई आहे.. या इंटरेस्टला कूपन रेट म्हणतात आणि बाँडच्या फेस वॅल्यू टक्केवारी म्हणून गणली जाते.

जेव्हा कंपनी बाँड जारी करते, तेव्हा ते काही गोष्टी स्पष्टपणे निर्दिष्ट करतात, त्यापैकी तीन महत्त्वपूर्ण गोष्टी आहेत-

- फेस वॅल्यू

- कूपन रेट

- मॅच्युरिटी

जर तुम्ही कंपनीचे 100 बाँड प्रति बाँड ₹ 200 मध्ये खरेदी कराल तर ₹ 200 फेस वॅल्यू आहे आणि तुमची मुख्य इन्व्हेस्टमेंट रक्कम ₹ 20,000 आहे. जर कंपनीने वार्षिक 10% इंटरेस्ट घोषित केले असल्यास तो कूपन रेट ठरतो. याचा अर्थ असा की ₹ 20000 पैकी 10%, म्हणजेच ₹ 2000, ही रक्कम तुम्ही वार्षिक कमवाल. तसेच, जर बाँडची मॅच्युरिटी 5 वर्षे असेल, तर याचा अर्थ असेल की तुम्हाला 5 वर्षांसाठी प्रति वर्ष ₹ 2000 मिळेल आणि 5 वर्षांच्या शेवटी, तुम्हाला मुख्य रक्कम ₹ 20,000 परत मिळेल.

कृपया लक्षात घ्या की विविध कंपन्यांव्यतिरिक्त, कॅपिटल निर्मितीसाठी सरकार जनतेला देखील बाँड जारी करू शकते.

झिरो-कूपन बाँड म्हणजे काय?

आता, बाँड जारी करणारी कंपनी इन्व्हेस्टरला वार्षिक इंटरेस्ट देईल याची नेहमीच आवश्यकता भासणार नाही. झिरो-कूपन बाँड किंवा डिस्काउंट बाँड्स हे मॅच्युरिटीपर्यंत बाँडधारकाला कोणतेही वार्षिक इंटरेस्ट प्रदान करत नाहीत.. त्याऐवजी, खरेदीच्या वेळी फेस वॅल्यूवर डिस्काउंट मिळतो.. त्यांचा नफा त्यांची खरेदी किंमत आणि मॅच्युरिटी वेळी त्यांच्याकडे परत केलेल्या बाँडच्या वास्तविक फेस वॅल्यू मधील फरकामधून येतो.

कूपन रेट विषयी डेब्ट म्युच्युअल फंड इन्व्हेस्टरला काय माहिती असावी?

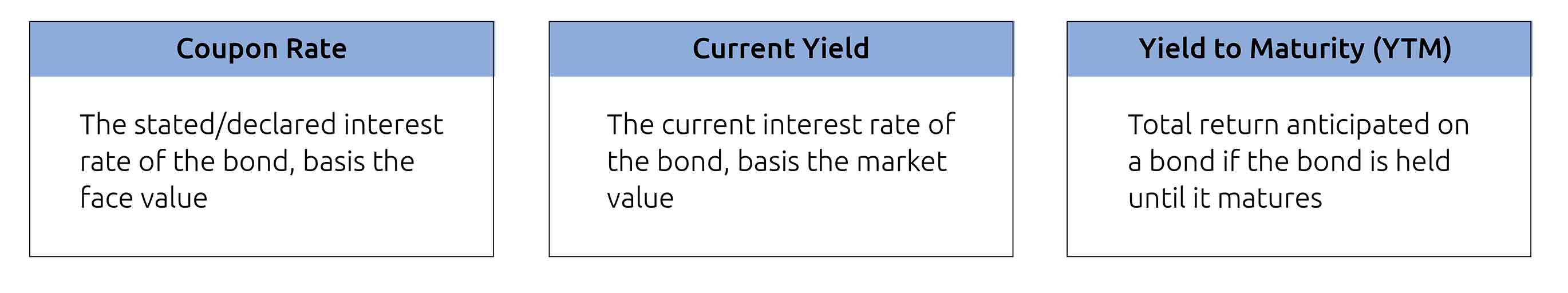

डेब्ट म्युच्युअल फंड विविध कंपन्यांच्या बाँड्समध्ये इन्व्हेस्ट करतात आणि या बाँड्सचे पोर्टफोलिओ सक्रियपणे मॅनेज करतात.. तुम्ही डेब्ट फंड इन्व्हेस्टर म्हणून, कूपन रेट आणि फंड उत्पन्न यामधील फरक जाणून घेणे आवश्यक आहे.. उत्पन्न एकाधिक प्रकारे मोजले जाऊ शकते, ज्यापैकी 3 सर्वात सर्वसाधारण उपाय आहेत-

बाँडच्या प्राईस वर परिणाम करणाऱ्या बाँड्सच्या मार्केट प्राईस, इंटरेस्ट रेट किंवा इतर बाह्य घटकांमध्ये कोणतेही बदल नसल्यास, कूपन रेट आणि वर्तमान उत्पन्न YTM प्रमाणेच असेल.. उपरोक्त उदाहरणात बाँडची फेस वॅल्यू ₹ 200 आहे, परंतु अर्थव्यवस्थेमध्ये इंटरेस्ट रेट वाढणे आणि कमी होणे, क्रेडिट रिस्क, बॉन्डची मागणी इत्यादींमुळे बाँडच्या मार्केट किंमतीत चढउतार होऊ शकतो.

म्हणून, बॉंडच्या प्रचलित मार्केट प्राईस नुसार कोणत्याही वेळी वर्तमान उत्पन्न रिटर्न आहे.. जेव्हा बाँड फेस वॅल्यूवर खरेदी केले जातात, तेव्हा सध्याचे उत्पन्न कूपन रेट प्रमाणेच आहे. जे YTM प्रमाणेच आहे.. परंतु मार्केट स्थितीमधील बदलानुसार, तिघांमध्ये विभिन्नता सुरू होते. उदाहरणासह समजून घेवू या.

जर बाँडचे ₹ 1000 फेस वॅल्यू आणि 6% कूपन रेट असेल तर याचा अर्थ असेल की जर तुम्ही हे खरेदी कराल आणि मॅच्युरिटी पर्यंत धारण केले तर तुम्हाला प्रति वर्ष ₹ 60 मिळेल. येथे, 6% कूपन रेट आहे. जर तुम्ही फेस वॅल्यू वर बाँड खरेदी केला तर हे खरे आहे. आता, जर तुम्ही त्यास सवलतीमध्ये खरेदी केले, म्हणजेच ₹ 950? या प्रकरणात उत्पन्न होईल, ₹ 60/₹ 950= 6.31% आता, हे 6.31% बाँडचे वर्तमान उत्पन्न आहे आणि ज्या बाँडवर त्याचा व्यापार केला जात आहे त्यावर अवलंबून असते. वार्षिक उत्पन्न आणि बॉंडच्या सवलतीमुळे उत्पन्न झालेल्या उत्पन्नावर उत्पन्न (YTM) हा उत्पन्न दर आहे. तुम्ही त्याबद्दल अधिक वाचू शकता येथे.

निष्कर्षामध्ये-

जर तुम्ही एखाद्या डेब्ट फंडमध्ये दीर्घकालीन इन्व्हेस्टर असाल, जे मॅच्युरिटी पूर्वी त्याचे/तिचे बाँड ट्रेड करू इच्छित नाहीत, तर तुम्ही फक्त तुमची शंका कूपन रेटपर्यंत मर्यादित ठेवू शकता कारण तेच तुम्ही मॅच्युरिटी पर्यंत कमवाल.. परंतु जर तुम्ही दीर्घकालीन इन्व्हेस्टर नसाल तर मार्केट उत्पन्न रिटर्नवर परिणाम करू शकते.