மியூச்சுவல் ஃபண்டில் போர்ட்ஃபோலியோ வருவாய் விகிதம் என்றால் என்ன?

போர்ட்ஃபோலியோ வருவாய் விகிதம் ஒரு ஆண்டில் மாற்றப்பட்ட/வாங்கப்பட்ட/விற்கப்பட்ட/வருவாய் பெறப்பட்ட போர்ட்ஃபோலியோ ஹோல்டிங்களின் சதவீதத்தை பிரதிபலிக்கிறது. ஒரு நிதியில் 25% போர்ட்ஃபோலியோ வருவாய் விகிதம் இருந்தால், அதன் பத்திரங்களில் 25% முந்தைய ஆண்டில் விற்கப்பட்டது/வாங்கப்பட்டது என்பதாகும். எனவே, ஒரு அதிக போர்ட்ஃபோலியோ வருவாய் விகிதம் என்பது நிதி மேலாளர் அதிக விகிதத்தில் ஹோல்டிங்களை மாற்றுகிறார் என்பதை குறிக்கிறது.

எடுத்துக்காட்டாக, உங்கள் மியூச்சுவல் ஃபண்ட் திட்டம் ₹ 1000 கோடி மதிப்புள்ள பத்திரங்களை வாங்குகிறது, மற்றும் ஒரு ஆண்டில் ₹ 800 கோடி மதிப்புள்ள பத்திரங்களை விற்கிறது என்றால்; அதன் சராசரி ஏயுஎம் ₹ 1200 கோடி ஆக இருக்கும்,

போர்ட்ஃபோலியோ வருவாய் விகிதம்= 800 கோடி/1200 கோடி %= 66.667%

மேலே உள்ள எடுத்துக்காட்டு விளக்க நோக்கங்களுக்காக மட்டுமே.

போர்ட்ஃபோலியோ வருவாய் விகிதம் பற்றி மேலும் தெரிந்து கொள்ளுங்கள்-

- ஒரு செயலில்/தீவிரமாக நிர்வகிக்கப்படும் மியூச்சுவல் ஃபண்ட் திட்டம், செயலற்ற முறையில் நிர்வகிக்கப்படும் நிதியை விட அதிக போர்ட்ஃபோலியோ வருவாய் விகிதத்தைக் கொண்டிருக்கும்.

- ஒரு 100% போர்ட்ஃபோலியோ வருவாய் விகிதம் என்பது நிதியில் உள்ள அனைத்து பத்திரங்களும் வாங்கப்பட்டுள்ளன/விற்கப்பட்டுள்ளன என்று அர்த்தமில்லை; மாறாக, இது எந்தவொரு வருடத்திலும் மாறிய ஹோல்டிங்களின் % ஐ மட்டுமே பிரதிநிதித்துவப்படுத்துகிறது.

- அதிக போர்ட்ஃபோலியோ வருவாய் விகிதம் நிதி மூலம் ஏற்படும் அதிக வர்த்தக செலவுகளை குறிக்கும், இதன் மூலம் செலவு விகிதத்தை அதிகரித்து வருமானத்தை பாதிக்கும்.

- போர்ட்ஃபோலியோ வருவாய் விகிதம், பொதுவாக, அதே வகையில் உள்ள எந்தவொரு இரண்டு நிதிகளையும் மற்றும் பிற மியூச்சுவல் ஃபண்ட் பகுப்பாய்வு கருவிகளுடன் ஒப்பிட பயன்படுத்தப்பட வேண்டும்.

- ஒரு குறைந்த போர்ட்ஃபோலியோ வருவாய் விகிதம் பெரும்பாலும் வாங்குதல் மற்றும் காத்திருப்பில் வைத்திருக்கும் உத்திக்கு ஒத்ததாகும்.

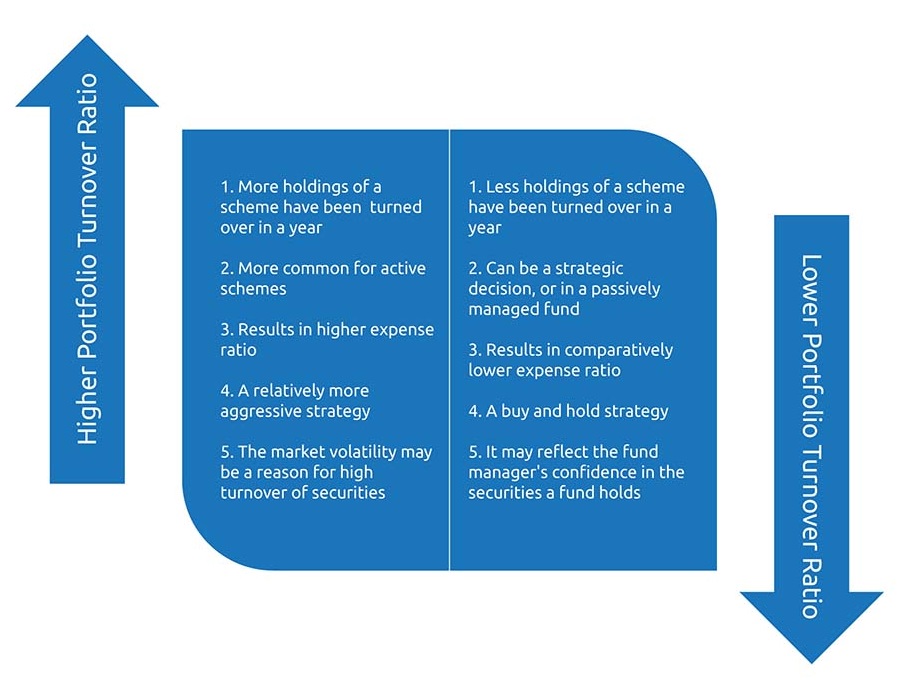

அதிகம் vs குறைவு

போர்ட்ஃபோலியோ வருவாய் விகிதம் உங்கள் முதலீட்டு முடிவை எவ்வாறு பாதிக்கிறது?

அதிக போர்ட்ஃபோலியோ வருவாய் விகிதத்தை கொண்ட ஒரு திட்டம் எப்போதும் தவிர்க்கப்பட வேண்டும் என்று கருதப்படக்கூடாது. முதலில், அதிக போர்ட்ஃபோலியோ வருவாய் விகிதத்தின் விளைவாக ரிஸ்க்-ரிட்டர்ன் ரிவார்டை நீங்கள் பார்க்க வேண்டும். இது ஒப்பீட்டளவில் அதிக ஆபத்து-சரிசெய்யப்பட்ட வருமானத்திற்கு வழிவகுத்தால், அந்த திட்டத்தில் நீங்கள் முதலீடு செய்யலாம். இரண்டாவதாக, மியூச்சுவல் ஃபண்ட் திட்டம் செயல்திறனை அளவிட பயன்படுத்தப்படும் பிற கருவிகளுடன் போர்ட்ஃபோலியோ வருவாய் விகிதம் பார்க்கப்பட வேண்டும் மற்றும் ஒப்பிடப்பட வேண்டும், இது எடுக்கப்பட்ட ஆபத்தின் ஒரு யூனிட்டுக்கு ஒரு நிதியின் வருமானத்தை உருவாக்கும் திறனின் அளவீடு ஆகும்.

ஒரு எடுத்துக்காட்டை பார்க்கலாம்-

கேட்டகரி ஷார்ப் ரேஷியோ சராசரி 0.78 யில் இருக்கும்போது, ஃபண்ட் A ஒரு போர்ட்ஃபோலியோ வருவாய் விகிதம் 120% மற்றும் கேட்டகரி ஷார்ப் ரேஷியோ சராசரி 0.65 கொண்டிருப்பதாக கருதலாம்.

ஒரு அதிக போர்ட்ஃபோலியோ வருவாய் விகிதம் என்பது பத்திரங்கள் அடிக்கடி மாற்றப்படுகின்றன, ஆனால் நிதி மூலம் ஒவ்வொரு யூனிட்டிற்கும் பெறப்பட்ட வருமானம் இன்னும் கேட்டகரி சராசரியை விட குறைவாக உள்ளது என்பதைக் குறிக்கிறது. எனவே, இந்த திட்டத்திற்கான அதிக செலவு விகிதத்தை செலுத்திய பிறகும், இது வகையின் முழு வருமானத்தை பெறுவதற்கு வழிவகுக்காது. எனவே, இந்த நிதியில் முதலீடு செய்வதற்கான உங்கள் முடிவை மறுபரிசீலனை செய்வது நல்லது. திட்டத்தின் ஷார்ப் ரேஷியோ 1.05 ஆக இருந்தால், அது எடுக்கப்பட்ட ஆபத்தின் ஒவ்வொரு யூனிட்டிற்கும் கிடைத்த வருமானம் ஒப்பீட்டளவில் அதிகமாக இருக்கும் என்பதை குறிக்கும், இதனால் நீங்கள் செலுத்தும் அதிக செலவின விகிதம் அதற்கு மதிப்புள்ளதாக இருக்கலாம்.

இறுதியாக, பெரிய பொருளாதார நிலைமைகள், அரசாங்க விதிமுறைகள், சந்தையில் ஏற்ற இறக்கங்கள் போன்ற பல காரணிகள் இருக்கலாம்,. இதன் விளைவாக நிதி மேலாளரின் உயர் பத்திரங்களை மாற்றுவதற்கான முடிவை ஏற்படுத்தலாம். எனவே, அதன் போர்ட்ஃபோலியோ வருவாய் விகிதத்தின் அடிப்படையில் ஒரு நிதியை நிர்ணயிப்பது சிறந்ததாக இருக்காது; மாறாக, நீங்கள் முதலீடு செய்ய விரும்பும் மியூச்சுவல் ஃபண்ட் திட்டங்களை தேர்ந்தெடுக்க இதனை ஒரு கருவியாக பயன்படுத்தலாம்.