இந்த வாரத்தின் பைனான்ஷியல் நிலை: ஈக்விட்டி- இணைக்கப்பட்ட சேமிப்பு திட்டம் (இஎல்எஸ்எஸ்)

ஈக்விட்டி இணைக்கப்பட்ட சேமிப்பு திட்டம் (இஎல்எஸ்எஸ்) என்பது ஈக்விட்டி தொடர்பான ஒப்பந்தங்களில் முதலீடு செய்யும் மியூச்சுவல் ஃபண்ட் திட்டமாகும் மற்றும் ஒரு வருமான வரி சலுகைகளுக்காக இஎல்எஸ்எஸ்-யில் உங்கள் முதலீட்டை கிளைம் செய்ய உதவுகிறது. பின்னர், அதாவது இஎல்எஸ்எஸ் வரிச் சலுகை, இஎல்எஸ்எஸ்-ஐ மற்ற ஈக்விட்டி சார்ந்த மியூச்சுவல் ஃபண்ட் திட்டங்களிலிருந்து வேறுபடுத்துகிறது. இஎல்எஸ்எஸ் ஆனது முதலீட்டுத் தேதியிலிருந்து 3 ஆண்டுகள் லாக்-இன் காலத்துடன் வருகிறது, அதாவது 3 வருட முதலீட்டிற்குப் பிறகுதான் இஎல்எஸ்எஸ்-இல் உங்கள் முதலீட்டை ரெடீம் செய்ய முடியும். இது ஒரு ஈக்விட்டி சார்ந்த திட்டமாக இருப்பதால், ஒப்பீட்டளவில் சிறந்த வருவாயைப் பெறும் நோக்கத்துடன் நீண்ட கால முதலீட்டிற்கு பரிந்துரைக்கப்படுகிறது.

இஎல்எஸ்எஸ் ஃபண்டுகளில் எப்படி முதலீடு செய்வது?

இஎல்எஸ்எஸ் ஃபண்டுகளில் முதலீடு செய்ய இரண்டு வழிகள் உள்ளன- சிஸ்டமெட்டிக் இன்வெஸ்ட்மென்ட் பிளான் (எஸ்ஐபி) இதில் நீங்கள் திட்டத்தில் குறிப்பிட்ட கால இடைவெளியில் ஏற்கனவே வரையறுக்கப்பட்ட பணத்தை முதலீடு செய்கிறீர்கள் அல்லது ஒரே முறையில் லம்ப்சம்-ஐ முதலீடு செய்கிறீர்கள்.

சூழ்நிலை I- எஸ்ஐபி

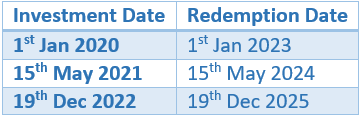

1 ஜனவரி 2020 அன்று நீங்கள் ₹. 5000 மாதாந்திர எஸ்ஐபி-ஐ தொடங்கிவிட்டீர்கள் என்று வைத்துக்கொள்வோம்; உங்கள் லாக்-இன் காலம் பின்வருமாறு இருக்கும்-

இதிலிருந்து, எஸ்ஐபி-இன் ஒவ்வொரு தவணையும் வெவ்வேறு லாக்-இன் காலத்தைக் கொண்டுள்ளது மற்றும் அதற்கேற்ப ரெடீம் செய்ய முடியும்.

சூழ்நிலை II- லம்ப் சம்

அதே முதலீடு 1 ஜனவரி 2020 அன்று லம்ப்சம்-ஆக செய்யப்பட்டிருந்தால், முழு கேப்பிட்டலையும் 1 ஜனவரி 2023 அன்று ரெடீம் செய்யலாம்.

இஎல்எஸ்எஸ் வரி பயன்கள்

இஎல்எஸ்எஸ் திட்டத்தின் கீழ் செய்யப்படும் முதலீடுகள், வருமான வரிச் சட்டம், 1961 இன் பிரிவு 80C இன் கீழ், ₹1.5 லட்சம் வரையிலான உங்களின் வரிக்குரிய வருமானத்திலிருந்து கழிக்கத் தகுதியுடையவை. எடுத்துக்காட்டாக, 1 ஏப்ரல் 2020 அன்று இஎல்எஸ்எஸ் ஃபண்டில் மாதம் ₹ 10,000-க்கு எஸ்ஐபி-ஐ தொடங்கினால், பிரிவு 80C இன் கீழ் ஆண்டு முழுவதும் ₹.1,20,000 (12x ₹.10,000) கழிக்கப்படும். இது ஒரு வருடத்தில் ~ ₹.46,800 மதிப்புள்ள வரி சேமிப்பு ஆகும். வரிச் சட்டங்கள் அவ்வப்போது செய்யப்படும் திருத்தங்களுக்கு உட்பட்டவை. முதலீட்டாளர்கள் முதலீடு செய்வதற்கு முன்னர் தங்கள் வரி ஆலோசகரை கலந்தாலோசிக்க வேண்டும்.

இஎல்எஸ்எஸ்-இல் யார் முதலீடு செய்ய முடியும்?

- மற்ற பழைய வரி சேமிப்பு முதலீடுகளை விட ஒப்பீட்டளவில் சிறந்த வருமானத்தை அடைவதை நோக்கமாகக் கொண்ட முதலீட்டாளர்கள்

- மியூச்சுவல் ஃபண்ட் திட்டத்தில் முதலீடு செய்யும்போது வரியை சேமிக்க விரும்பும் முதலீட்டாளர்கள்

- மியூச்சுவல் ஃபண்ட் திட்டங்களில் வரிச் சேமிப்பு மற்றும் நீண்ட கால முதலீடுகளின் இரட்டைப் பலன்களைப் எதிர்பார்க்கக்கூடிய முதல் முறையாக மியூச்சுவல் ஃபண்டில் முதலீடு செய்யும் முதலீட்டாளர்கள்

- 3 ஆண்டுகளுக்கும் மேலான அதிக முதலீட்டு வரம்பு கொண்ட முதலீட்டாளர்கள்

மேலே உள்ள பட்டியல் தோரயமானது.

இஎல்எஸ்எஸ் மீதான வரி தாக்கங்கள்

இஎல்எஸ்எஸ்-இல் இருந்து வரும் வருமானங்கள் மற்ற ஈக்விட்டி-சார்ந்த மியூச்சுவல் ஃபண்ட் திட்டத்தைப் போன்று வரி விதிக்கப்படுகின்றன. இஎல்எஸ்எஸ்3 ஆண்டுகள் லாக்-இன் காலத்துடன் வருவதால், நீண்ட-கால கேப்பிட்டல் கெயின் வரி (எல்டிசிஜி) மட்டுமே பொருந்தும், அதாவது ₹ 1 லட்சத்திற்கு மேல் உங்கள் லாபங்கள் மீது 10% வரி விதிக்கப்படும்.

எடுத்துக்காட்டாக, ₹2,50,000 மதிப்புடைய முதலீட்டை 3 ஆண்டுகள் லாக்-இன் செய்த பிறகு ரெடீம் செய்தால், ₹1,50,000க்கு (₹1 லட்சத்துக்கு மேல் லாபம்) 10% விதிக்கப்படும், அதாவது ₹15,000 ஆகும்.

குறிப்பு: ஒருவர் ₹46,800: வரை வரியைச் சேமிக்கலாம்: வருமான வரிச் சட்டம் 1961இன் பிரிவு 80C விதியின்படி 2020-21 நிதியாண்டில் இஎல்எஸ்எஸ் திட்டத்தின் கீழ் ₹50 லட்சத்துக்கும் குறைவான வருமானம் உள்ள தனிநபர் மற்றும் எச்யுஎஃப் ₹1.5 வரை முதலீடு செய்யலாம். (பொருந்தக்கூடிய செஸ் அடங்கும்). வரிக்கு உட்பட்ட வருமானம் மற்றும் முதலீடுகளுக்கு உட்பட்ட விகிதத்தில் வரி சேமிப்பு குறைக்கப்படும். மேலும், இஎல்எஸ்எஸ் திட்டங்களில் முதலீடு யூனிட்களை ஒதுக்கிய தேதியிலிருந்து 3 ஆண்டுகள் லாக் இன் காலத்திற்கு உட்பட்டது. நீண்ட கால கேபிடல் கெயின், இஎல்எஸ்எஸ் திட்ட முதலீட்டில் ஏதேனும் இருந்தால், ரெடெம்ப்ஷன் செய்யும் போது அது பொருந்தக்கூடிய வரிக்கு உட்பட்டது. வரிச் சலுகைகள் தற்போதைய வருமான வரிச் சட்டங்கள் மற்றும் விதிகளின்படி உள்ளன. அத்தகைய திட்டங்களில் முதலீடு செய்வதற்கு முன்னர் முதலீட்டாளர்கள் தங்கள் வரி ஆலோசகரை கலந்தாலோசிக்க அறிவுறுத்தப்படுகிறார்கள்.