म्यूचुअल फंड में यील्ड टू मेच्योरिटी क्या है?

यील्ड टू मेच्योरिटी (वायटीएम) वह अपेक्षित रिटर्न है जो एक निवेशक द्वारा तब अर्जित किया जाता है जब वह बॉन्ड को मेच्योरिटी तक होल्ड करता है. उदाहरण के लिए, अगर किसी बॉन्ड की फेस वैल्यू ₹1000 है, उसकी मेच्योरिटी 5 वर्ष है, और कूपन 8% है, तो इसका मतलब है कि अगर आप 5 वर्षों तक बॉन्ड होल्ड करते हैं, तो आपको 5वें वर्ष तक प्रति वर्ष ब्याज के रूप में ₹80 मिलेंगे और पांचवे वर्ष के बाद आपको अपना मूलधन वापस मिल जाएगा. फेस वैल्यू पर, जब बॉन्ड पहली बार जारी किया जाता है, तो कूपन दर और यील्ड समान होते हैं. इस मामले में कूपन दर बॉन्ड की पूरी अवधि के दौरान स्थिर रहती है. लेकिन यील्ड और बॉन्ड प्राइस विपरीत दिशाओं में बढ़ती हैं. जब बॉन्ड यील्ड बढ़ती है तब प्राइस कम हो जाती है, और जब बॉन्ड यील्ड कम होती है तब प्राइस बढ़ जाती है.

कूपन दर बनाम वायटीएम बनाम वर्तमान यील्ड

आगे बढ़ने से पहले आइए समझते हैं कि जब आप एक बॉन्ड खरीदते हैं, तो तीन चीज़ें फिक्स्ड अर्थात निश्चित होती हैं, जिन्हें उदाहरण के साथ नीचे दिया गया है-

1.फेस वैल्यू- ₹1000

2.कूपन दर- 8%

3.मेच्योरिटी अवधि- 5 वर्ष

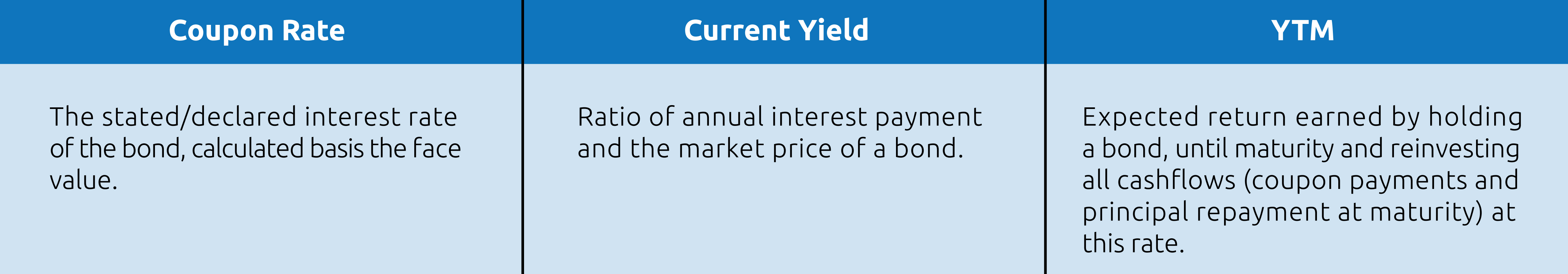

आय को कई तरीकों से मापा जा सकता है, जिनमें से 3 सबसे आम उपाय इस प्रकार हैं-

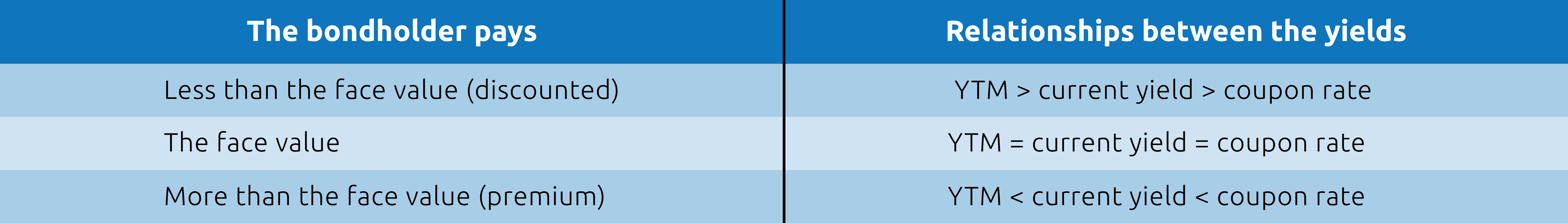

यदि बॉन्ड्स के मार्केट प्राइस, ब्याज दरों या बॉन्ड प्राइस को प्रभावित करने वाले अन्य बाहरी कारकों में कोई बदलाव नहीं होता, तो कूपन रेट और वर्तमान आय वायटीएम के समान होगी. इस उदाहरण में बॉन्ड की फेस वैल्यू ₹ 1000 है, लेकिन अर्थव्यवस्था में ब्याज दरों के उतार-चढ़ाव, क्रेडिट जोखिम, बॉन्ड की मांग आदि के कारण बॉन्ड के मार्केट प्राइस में उतार-चढ़ाव आ सकते हैं.

इसी उदाहरण के साथ आगे बढ़ते हुए, मान लें कि बॉन्ड की मार्केट वैल्यू ₹950 (रियायती दर) तक गिर जाती है. अब आपका कूपन ₹ 80 प्रति वर्ष पर स्थिर रहने पर, वर्तमान आय = ₹80//₹950%= 8.421% हो जाएगी.

इसी प्रकार, यदि बॉन्ड की मार्केट वैल्यू ₹ 1050 (प्रीमियम) हो जाती है, तो आपकी वर्तमान आय ₹80/ ₹1050%= 7.619% होगी

इसलिए, आप देख सकते हैं कि वर्तमान आय, किसी भी समय बॉन्ड के प्रचलित मार्केट प्राइस के आधार पर रिटर्न है. जब किसी बॉन्ड को फेस वैल्यू (इस मामले में ₹ 1000) पर खरीदा जाता है, तो वर्तमान आय कूपन दर के समान होती है, जो बदले में वायटीएम के समान होती है. लेकिन मार्केट की स्थिति बदलते ही इन तीनों में अंतर आने लगता है.

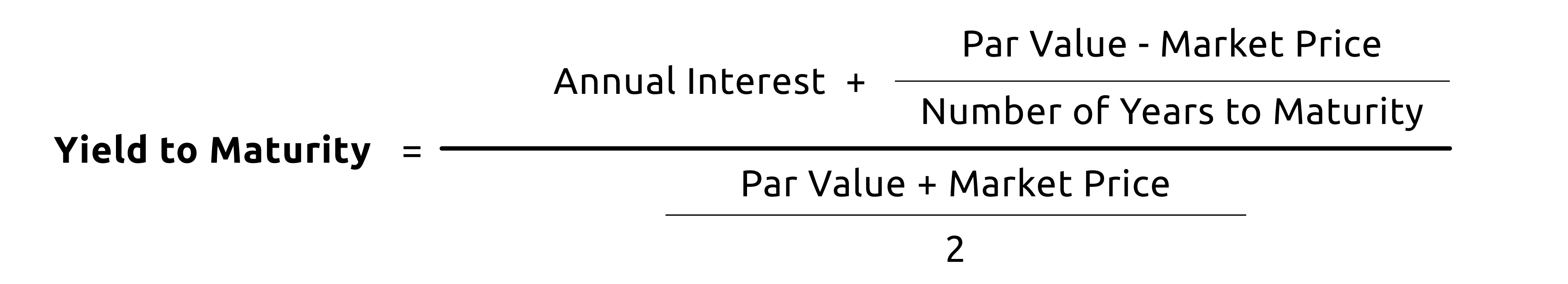

अब, अगर कोई निवेशक ₹950 की रियायती दर पर इस बॉन्ड को खरीदता है, तो मेच्योरिटी के समय उसे अभी भी ₹1000 मिलेंगे, जिससे उसकी कुल आय बढ़ जाएगी. यह कॉम्प्रिहेंसिव आय, जो आय को मापने के लिए अपेक्षाकृत बेहतर तरीका है, वायटीएम कहलाती है.

डेट म्यूचुअल फंड स्कीम का वायटीएम

डेट स्कीम में वायटीएम से खर्च को घटाकर वह अनुमानित रिटर्न प्राप्त होता है, जिसके लिए कोई निवेशक तब उम्मीद कर सकता है, जब स्कीम के सभी बॉन्ड और अन्य सिक्योरिटीज़ को मेच्योरिटी तक होल्ड किया जाए. इसे होल्डिंग के अनुपात में सभी अंतर्निहित सिक्योरिटीज़ के रिटर्न के भारित औसत के रूप में भी परिभाषित किया जा सकता है. डेट स्कीम का वायटीएम स्थिर नहीं हो सकता है, क्योंकि डेट स्कीम को सक्रिय रूप से मैनेज किया जाता है, और फंड मैनेजर मार्केट की स्थिति के अनुसार फंड का पोर्टफोलियो बदल सकते हैं.

इसलिए, खर्चों को घटाकर वायटीएम, इस बात का एक संकेत हो सकता है कि यदि सभी सिक्योरिटीज़ को मेच्योरिटी तक बनाए रखा जाए, तो निवेशक कितने रिटर्न की उम्मीद कर सकता है, लेकिन रिटर्न, ब्याज दरों और पोर्टफोलियो में बदलाव के कारण भिन्न हो सकते हैं. आपकी डेट स्कीम के उच्च वायटीएम दिखाने का कारण यह हो सकता है कि आप जिस डेट म्यूचुअल फंड स्कीम में निवेश कर रहे हैं, वह अधिक जोखिम ले रही हो. बॉन्ड की मार्केट प्राइस और इसकी आय विपरीत रूप से संबंधित है. अगर मार्केट प्राइस में गिरावट होती है, तो इससे वायटीएम ऊपर की ओर बढ़ता है

किसी स्कीम पर निर्णय लेते समय, निवेशक को सलाह दी जाती है कि वह बुनियादी पोर्टफोलियो के साथ वायटीएम को मिलाकर देखे, क्योंकि उच्च वायटीएम का मतलब आपके पोर्टफोलियो में उच्च रिटर्न या अच्छा फिटमेंट नहीं हो सकता है.

सूत्र-https://www.youtube.com/watch?v=ppXV3HTB6HEhttps://www.youtube.com/watch?v=2AkCtX71wWwhttps://www.morningstar.in/posts/33364/what-is-yield.aspx#:~:text=The current yield would be,including interest earned on interest.https://www.livemint.com/mutual-fund/mf-news/high-ytm-in-your-debt-mutual-funds-may-be-a-red-flag-to-watch-out-for-11588508261523.htmlhttps://thismatter.com/money/bonds/bond-yields.htmhttps://www.mutualfundssahihai.com/en/node/174#:~:text=Yield-to-maturity is the,at maturity) at this rate.