पैसे और इमोशन अक्सर साथ-साथ चलते हैं. कई बार, इन्वेस्टर को अपने म्यूचुअल फंड इन्वेस्टमेंट के प्रति व्यावहारिक दृष्टिकोण रख पाना मुश्किल लग सकता है, क्योंकि उनकी जिंदगी भर की सेविंग दांव पर लग जाती है. इन्वेस्टमेंट के संबंध में आपके इमोशनल निर्णय गैर समझदारी भरे हो सकते हैं और इसके परिणामस्वरूप नुकसान भी हो सकता है. शेयर मार्केट से जुड़ा उतार-चढ़ाव वाला जोखिम किसी भी इन्वेस्टर को बेचैन कर सकता है, लेकिन यहां ध्यान देने वाली खास बात यह है कि अगर आप हर बार मार्केट के उतार-चढ़ाव पर निर्णय लेने के लिए खुद को मजबूर महसूस करते हैं, तो आप अपनी पूंजी को बढ़ने का मौका नहीं दे रहे हैं.

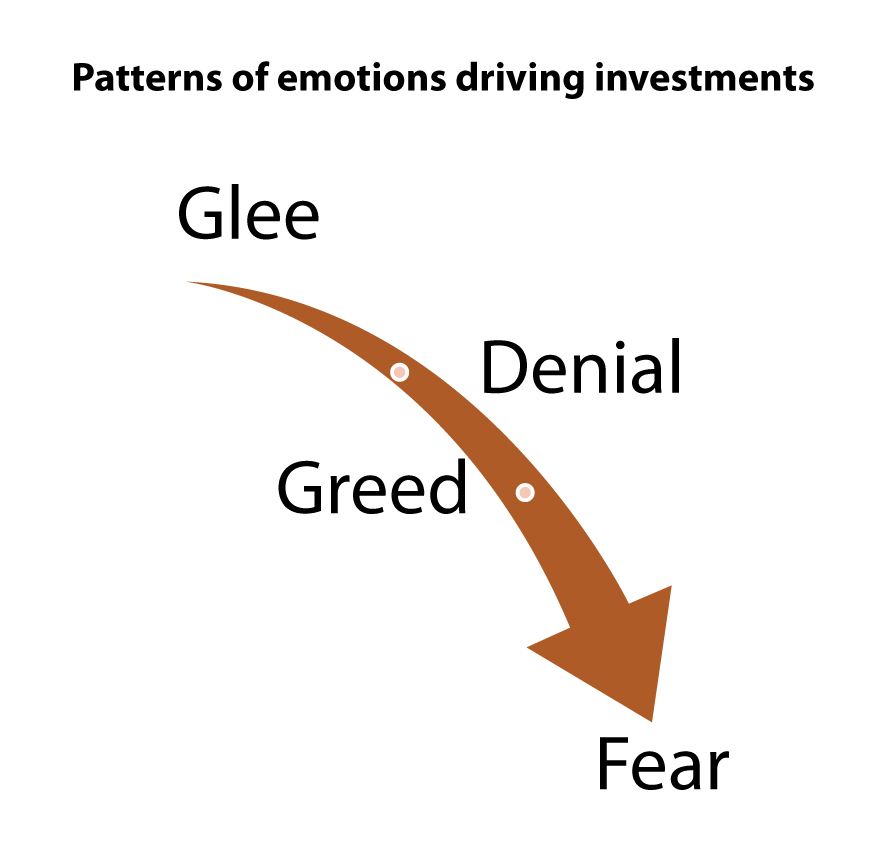

जब मार्केट ज़बरदस्त प्रदर्शन कर रहे हों, तो खुशी और लालच एक साथ दिखाई दे सकती है. आप देखते हैं कि आपके इन्वेस्टमेंट की वैल्यू ऑल-टाइम हाई है और आप बेहद उत्साहित हो जाते हैं. ऐसी स्थिति में आप नेट एसेट वैल्यू अधिक होने पर म्यूचुअल फंड में इन्वेस्टमेंट को समाप्त कर सकते हैं. ऐसे में अगर आप खरीदारी करते हैं, तो इन्वेस्टमेंट की राशि से बहुत कम संख्या में यूनिट की खरीदारी होती है. हालांकि, आदर्श रूप से इसके उलट होना चाहिए, यानी मार्केट नीचे जाने पर आपको अधिक यूनिट खरीदना चाहिए.

यह विडंबना है कि खुशी की तुलना में डर जैसे इमोशन में भी आप, इमोशन से परे हटकर, म्यूचुअल फंड की यूनिट को खरीदते या बेचते हैं. उदाहरण के लिए, अगर आपने इक्विटी म्यूचुअल फंड में ₹ 1,00,000 का इन्वेस्टमेंट किया है और आप मार्केट को नीचे जाते हुए देखते हैं, तो आप होने वाले नुकसान की वर्चुअल वैल्यू को देखकर डर सकते हैं. हालांकि, यह नुकसान तब तक वर्चुअल रहता है, जब तक आप इस नुकसान को झेलते हैं. मार्केट में और गिरावट के डर से कई इन्वेस्टर ऐसा कर सकते हैं. आपको खुद को याद दिलाने की ज़रूरत है कि मार्केट का यह स्वभाव है, और उतार-चढ़ाव इसके अनिवार्य अंग हैं.

अगर आपने ऐसे म्यूचुअल फंड स्कीम में इन्वेस्ट किया है, जिसमें लंबे समय तक कैटेगरी बेंचमार्क से कम रिटर्न मिलता रहा है, तो कई इन्वेस्टर इसे घाटे का फैसला मानने से इनकार कर सकते हैं. हो सकता है आपने शुरुआत में बेहतर रिटर्न अर्जित किया हो, लेकिन इसे घाटे का फैसला मानने से इंकार नहीं करना चाहिए और आगे नुकसान सहते हुए पहले के परफॉर्मेंस को देखकर उसी स्कीम पर टिके नहीं रहना चाहिए.

इमोशनल होकर इन्वेस्ट करने से कैसे बचें?

कई इमोशन हैं, जो इन्वेस्टमेंट से जुड़े आपके निर्णयों को प्रेरित करते हैं. अगर आप इन्वेस्टमेंट की इन इमोशनल प्रवृत्तियों की पहचान कर लेते हैं, तो अगला कदम इन्हें कड़ाई से रोकना है. इन्वेस्टमेंट से इमोशन को दूर करने में आपकी मदद करने के लिए नीचे कुछ सुझाव दिए गए हैं-

एसआईपी के माध्यम से निवेश करें

म्यूचुअल फंड स्कीम में

सिस्टमेटिक इन्वेस्टमेंट प्लान के माध्यम से इन्वेस्टमेंट करने से आपकी लागत और जोखिम के बोझ को कम करने में मदद मिल सकती है. इसके लिए आपको समय-समय पर एक निश्चित राशि इन्वेस्ट करना होता है, इसलिए मार्केट के नीचे जाने पर आपको अधिक यूनिट प्राप्त होती है और इसी तरह मार्केट के ऊपर जाने पर कम यूनिट प्राप्त होती है, जिससे आपकी खरीद

एनएवी औसत हो जाती है. इस सिद्धांत को

रुपये की लागत औसत (आरसीए) कहा जाता है. उदाहरण के लिए, अगर आपके पास इन्वेस्ट करने के लिए ₹5,00,000 है, तो इस लंपसम मनी को इन्वेस्ट करने का उचित समय जानने के लिए मार्केट में समय लगाने के बजाय; आप इसे हर महीने ₹50,000 के हिसाब से 10 बार में इन्वेस्ट कर सकते हैं. अगर किसी महीने मार्केट नीचे चली जाती है, तो आप अधिक संख्या में यूनिट खरीदते हैं और इसी तरह कम यूनिट खरीदते हैं. इस तरह से आप अपने इमोशन को कंट्रोल कर सकते हैं.

पोर्टफोलियो की परफॉर्मेंस को नियमित रूप से मॉनिटर करें

जब तक आप इन्वेस्टमेंट को रिडीम करने का निर्णय नहीं ले लेते हैं, तब तक आपके पोर्टफोलियो की वैल्यू में कई उतार-चढ़ाव हो सकते हैं. आपके द्वारा इन्वेस्ट की गई स्कीम के परफॉर्मेंस की रोज़-रोज़ जांच करने से चिंता और अज्ञानता का डर पनप सकता है. इसके साथ ही, आपको पोर्टफोलियो के परफॉर्मेंस की निगरानी करने की भी आवश्यकता है, ताकि आप जान सकें कि अपने जीवन के लक्ष्यों को प्राप्त करने के लिए आप सही रास्ते पर हैं. इसलिए, आपके द्वारा इन्वेस्ट की गई स्कीम के परफॉर्मेंस की जांच करने के लिए, आदर्श रूप से तीन महीने की अवधि तय करने की सलाह दी जाती है और अगर आवश्यक हो, तो परफॉर्मेंस के विश्लेषण के आधार पर कोई भी बदलाव किया जा सकता है.

अपने लक्ष्यों और एसेट एलोकेशन पर ध्यान केंद्रित करें

जब तक आप ऐसी स्कीम में इन्वेस्ट करते हैं, जो आपके लक्ष्यों और इन्वेस्टमेंट अवधि से मेल खाती हैं, तब तक आपको स्कीम के दैनिक परफॉर्मेंस के बारे में चिंता करने की आवश्यकता नहीं है. इसके बजाय आप जोखिमों को कम करने के लिए, पर्याप्त रूप से इन्वेस्टमेंट में विविधता ला सकते हैं और इस बात पर ध्यान केंद्रित कर सकते हैं कि आप अपने लक्ष्य के कितने करीब हैं. विविधीकरण में

एसेट एलोकेशन एक महत्वपूर्ण कारक है, जिसमें आप तय करते हैं कि आपके पोर्टफोलियो में किस प्रकार के एसेट के लिए किस प्रकार का एलोकेशन होगा. आप एसेट एलोकेशन पर और अधिक सलाह के लिए, अपने फाइनेंशियल सलाहकार से संपर्क कर सकते हैं.

जब हम इन्वेस्टमेंट के साथ इमोशन को मिलाते हैं, तो हम धैर्य और इन्वेस्टमेंट में बने रहने की इच्छाशक्ति के साथ म्युचुअल फंड इन्वेस्टमेंट को उसकी सर्वश्रेष्ठ ऊंचाई पर ले जाने की तुलना में, ऊंचाई से समझौता कर लेते हैं. जब आप लंबी अवधि के बारे में सोचते हैं, तो अपने लक्ष्यों को प्राप्त करने के बड़े उद्देश्य के लिए, मार्केट में छोटी अवधि के उतार-चढ़ाव को छोड़ना आसान हो जाता है. आपको इन्वेस्टमेंट मुबारक हो!

"ये जानकारी केवल समझने के लिए है, यह निप्पॉन इंडिया म्यूचुअल फंड की किसी भी स्कीम के प्रदर्शन से प्रत्यक्ष या अप्रत्यक्ष रूप से संबंधित नहीं है. इसमें व्यक्त की गई जानकारी केवल राय हैं और पाठक द्वारा अनुसरण किए जाने वाले किसी भी कार्य पर कोई दिशानिर्देश या सिफारिश नहीं हैं. यह जानकारी केवल सामान्य पढ़ने के उद्देश्यों के लिए है और पाठकों को इसे पेशेवर गाइड के रूप में नहीं समझना चाहिए."

म्यूचुअल फंड इन्वेस्टमेंट मार्केट जोखिमों के अधीन हैं, स्कीम से संबंधित सभी डॉक्यूमेंट को ध्यान से पढ़ें