अधिकांश लोग रिटायरमेंट के बारे में नहीं सोचते जब तक कि वे एक निश्चित आयु तक नहीं पहुंच जाते. जबकि यह सच है कि जीवन में जल्दी सेवानिवृत्ति की योजना बनाने से आपको चिंता-मुक्त कल के लिए पर्याप्त बचत करने का बहुत समय मिलता है, इसका मतलब नहीं है कि इसके बारे में अभी सोचना शुरू करने में बहुत देर हो जाता है.

आपके रिटायरमेंट की योजना बनाना महत्वपूर्ण है. इसे मांग-आपूर्ति श्रृंखला के रूप में सोचें. इस मांग में आवश्यकताएं, वृद्धावस्था के कारण होने वाले उच्च मेडिकल खर्च, व्यक्तिगत खर्च आदि शामिल होंगे. हालांकि, आपूर्ति में अब आपकी मासिक आय का स्रोत शामिल नहीं होगा. आपको अपने परिवार/बच्चों पर निर्भर करना होगा, जो आपकी फाइनेंशियल स्वतंत्रता को प्रभावित कर सकते हैं. इसलिए, आपको आज सही इन्वेस्टमेंट के साथ अपने रिटायरमेंट को सुरक्षित करके इसे संतुलित करना होगा.

अगर आप अपने रिटायरमेंट के लिए प्लानिंग शुरू करते हैं, तो आपका भविष्य तनाव-मुक्त होगा. आइए समझें कि आप अपना रिटायरमेंट इन्वेस्टमेंट प्लान कहां शुरू कर सकते हैं.

अपनी रिटायरमेंट प्लानिंग कैसे शुरू करें?

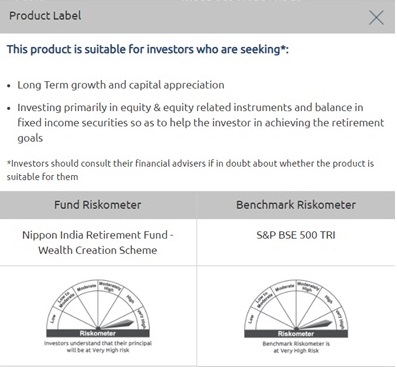

रिटायरमेंट प्लानिंग के लिए पहला कदम आपके लक्ष्यों की पहचान कर रहा है. ध्यान रखें कि भविष्य में आपको जो पैसा चाहिए, वह मुद्रास्फीति के कारण अब आपके लिए आवश्यक पैसे से अधिक होगा. चाहे इसकी ज़रूरत हो या चाहे, कीमतें हर दिन स्काइरॉकेटिंग रखती हों, और वे केवल बढ़ जाएंगी. इसलिए, पहला चरण यह होगा कि भविष्य में आपके उद्देश्यों को प्राप्त करने के लिए आवश्यक पैसे की गणना करें. फिर आप रिसर्च शुरू कर सकते हैं जहां आप लाभ को अधिकतम करने के लिए इन्वेस्ट कर सकते हैं. रिटायरमेंट म्यूचुअल फंड के लिए एक बेहतरीन इन्वेस्टमेंट विकल्प होगा. लोग अक्सर रिटायरमेंट के लिए बचत की बढ़ती लोकप्रियता के साथ

रिटायरमेंट म्यूचुअल फंड पर पड़ते हैं.

रिटायरमेंट से कुछ वर्ष पहले आपके पास रिटायरमेंट म्यूचुअल फंड में इन्वेस्ट करना शुरू कर सकते हैं. आप लंपसम राशि इन्वेस्ट करके या सिस्टमेटिक इन्वेस्टमेंट प्लान (एसआईपी) के लिए जाकर ऐसा कर सकते हैं. अगर आपके पास हर महीने अतिरिक्त राशि है, तो SIP आपके इन्वेस्टमेंट को शुरू करने का एक आसान तरीका है. आप यह देखने के लिए

एसआईपी रिटर्न कैलकुलेटर का उपयोग कर सकते हैं कि क्या आपको आवश्यक राशि के करीब मिल सकता है और अपने एसआईपी की गणना कर सकते हैं (या लंपसम इन्वेस्टमेंट अगर आपका इन्वेस्टमेंट माध्यम है). आप रिसर्च के माध्यम से सही रिटायरमेंट म्यूचुअल फंड चुन सकते हैं या आप जिस राशि को इन्वेस्ट करना चाहते हैं, उसे निर्धारित करने के लिए फंड मैनेजर की सलाह प्राप्त कर सकते हैं. SIP राशि हर महीने एक निश्चित तिथि पर आपके अकाउंट से ऑटोमैटिक रूप से काटी जाएगी.

यह ध्यान रखना संबंधित है कि म्यूचुअल फंड में निवेश करते समय, समय एक महत्वपूर्ण कारक बनता है. जितनी पहले आप इन्वेस्ट करना शुरू करते हैं, उतनी ही अधिक संभावना है कि आप कंपाउंडिंग की शक्ति से लाभ उठा सकते हैं. इसलिए, हमेशा अपने जीवन में जल्दी इन्वेस्ट करना शुरू करने की सलाह दी जाती है. आप अपने इन्वेस्टमेंट से प्राप्त रिटर्न चेक करने के लिए

कंपाउंडिंग कैलकुलेटर की शक्ति का भी उपयोग कर सकते हैं.

अगर आप रिटायरमेंट म्यूचुअल फंड में इन्वेस्ट करने की योजना बना रहे हैं, तो आप अपने इन्वेस्ट की गई राशि के रिटर्न को निर्धारित करने के लिए

रिटायरमेंट कैलकुलेटर का भी उपयोग कर सकते हैं. भविष्य में अपने लिए सेट किए गए लक्ष्यों के अनुसार, आपको आवश्यक राशि की पहचान करें. यह भी ध्यान रखना महत्वपूर्ण है कि रिटायरमेंट फंड केवल एकमात्र विकल्प नहीं हैं. आप इक्विटी फंड और अन्य म्यूचुअल फंड में भी इन्वेस्ट करने का विकल्प चुन सकते हैं. अंत में, आपकी जोखिम क्षमता और समय सीमा आपके लिए किस प्रकार का म्यूचुअल फंड काम करता है निर्धारित करेगी.

अगर आप जोखिम से बचना चाहते हैं, तो आप डेट या हाइब्रिड फंड में अधिक इन्वेस्ट करना चाहते हैं. अगर आपकी जोखिम क्षमता अधिक है, तो इक्विटी फंड सही विकल्प हो सकते हैं. इन्वेस्ट करने से पहले, समझने के लिए रिसर्च करें कि कौन सा फंड आपके लक्ष्यों को पूरा करने में आपकी मदद करेगा. एक बार जब आप निर्णय लेते हैं, तो आप ऑनलाइन या ऑफलाइन औपचारिकताओं के साथ शुरू कर सकते हैं.

सारांश

अगर आपने अभी तक रिटायरमेंट की योजना नहीं बनाई है, तो आप किसी भी समय शुरू कर सकते हैं. आदर्श रूप से, आप अपने भविष्य से समझौता किए बिना पूरी फाइनेंशियल स्वतंत्रता पर ध्यान केंद्रित करना चाहते हैं. आज उचित प्लानिंग के साथ अपने लाभों को विविधता प्रदान करें और अधिकतम करें और पूरी तरह से रिटायरमेंट का आनंद लें.

अक्सर पूछे जाने वाले प्रश्न

क्या रिटायरमेंट के लिए म्यूचुअल फंड सुरक्षित हैं?

म्यूचुअल फंड कई प्रकार के होते हैं. कुछ इक्विटी में इन्वेस्ट करते हैं, जबकि अन्य लोग डेट में इन्वेस्ट करते हैं. हालांकि सभी म्यूचुअल फंड मार्केट जोखिमों के अधीन हैं, लेकिन म्यूचुअल फंड के प्रकार के अनुसार जोखिम अलग-अलग होता है. आप अपनी जोखिम क्षमता और रिटायरमेंट लक्ष्यों के आधार पर म्यूचुअल फंड में इन्वेस्ट करने का विकल्प चुन सकते हैं.

रिटायरमेंट फंड कैसे काम करता है?

रिटायरमेंट फंड के लिए रिटायरमेंट तक नियमित इन्वेस्टमेंट की आवश्यकता होती है. रिटायर होने के बाद, आप अपने खर्चों को मैनेज करने में मदद करने के लिए मासिक भुगतान विकल्प चुन सकते हैं.

रिटायरमेंट के लिए मुझे कितनी बचत करनी चाहिए?

रिटायरमेंट में आवश्यक राशि आपकी पृष्ठभूमि, लाइफस्टाइल और फाइनेंशियल मजबूती पर निर्भर करती है.

यहां दी गई जानकारी सामान्य तौर पर केवल पढ़ने के लिए है. यहां व्यक्त किए गए विचार केवल राय हैं. इसलिए, इन्हें पाठकों के लिए दिशानिर्देश, सुझाव या प्रोफेशनल मार्गदर्शक के रूप में नहीं माना जा सकता है. ये डॉक्यूमेंट सार्वजनिक रूप से उपलब्ध जानकारी, आंतरिक रूप से तैयार किए गए डेटा और अन्य विश्वसनीय स्रोतों के आधार पर तैयार किए गए हैं. स्पॉन्सर, इन्वेस्टमेंट मैनेजर, ट्रस्टी या उनका कोई भी डायरेक्टर, कर्मचारी, सहयोगी या प्रतिनिधि ("संस्थाएं और उनके सहयोगी") ऐसी किसी जानकारी के सटीक होने, पूरी होने, पर्याप्त होने और भरोसेमंद होने की कोई ज़िम्मेदारी या वारंटी नहीं नहीं लेते हैं. यह जानकारी पाने वालों को सलाह दी जाती है कि वे अपने विश्लेषण, व्याख्या और जांच पर ही भरोसा करें. पाठकों को सलाह दी जाती है कि वे इन्वेस्टमेंट से जुड़ा निर्णय सोच-समझकर लेने के लिए, किसी स्वतंत्र प्रोफेशनल की सलाह लें. इस कॉन्टेंट को तैयार करने या जारी करने में शामिल व्यक्तियों के साथ-साथ संस्थाएं और उनके सहयोगी किसी भी ऐसे प्रत्यक्ष, अप्रत्यक्ष, विशेष, आकस्मिक, परिणामी, दंडात्मक या किसी अन्य नुकसान के लिए ज़िम्मेदार नहीं होंगे. इस कॉन्टेंट में निहित जानकारी से होने वाले लाभ के नुकसान के, कारण भी शामिल हैं. केवल प्राप्तकर्ता, इस डॉक्यूमेंट के आधार पर लिए गए किसी भी निर्णय के लिए पूरी तरह से ज़िम्मेदार होंगे.

उपरोक्त कैलकुलेटर के परिणाम अनुमानित रिटर्न दर पर आधारित हैं. कृपया विस्तृत जानकारी के लिए पेशेवर सलाहकार से संपर्क करें. परिणाम अनुमानित रिटर्न दर पर आधारित हैं. ये गणना, डेट और इक्विटी मार्केट/सेक्टर या किसी भी व्यक्तिगत सिक्योरिटी के भविष्य के रिटर्न के किसी भी निर्णय पर आधारित नहीं है और इसे न्यूनतम रिटर्न और/या पूंजी की सुरक्षा के वादे के रूप में नहीं माना जाना चाहिए. हालांकि, कैलकुलेटर तैयार करते समय अत्यधिक सावधानी बरती गई है, फिर भी एनआईएमएफ पूर्णता की गारंटी या अन्य गारंटी नहीं देता है कि प्राप्त गणना, दोष से मुक्त और/या सटीक है और कैलकुलेटर के भरोसे या किसी भी चीज़ के उपयोग से उत्पन्न होने वाली सभी देनदारियों, हानियों और नुकसान को अस्वीकार करता है.. ये उदाहरण किसी सिक्योरिटी या इन्वेस्टमेंट के प्रदर्शन को नहीं दर्शाते हैं.. टैक्स के परिणामों की व्यक्तिगत प्रकृति को ध्यान में रखते हुए, प्रत्येक निवेशक को सलाह दी जाती है कि वह कोई भी निवेश निर्णय लेने से पहले अपने पेशेवर टैक्स/फाइनेंशियल सलाहकार से परामर्श करे.

म्यूचुअल फंड इन्वेस्टमेंट मार्केट जोखिमों के अधीन हैं, स्कीम से संबंधित सभी डॉक्यूमेंट को ध्यान से पढ़ें.