हम सभी जानते हैं कि वे विकल्पों के लिए खराब होने के बारे में क्या कहते हैं, जो नए युग के निवेशकों के लिए सच हो सकता है. इन्वेस्टमेंट विकल्पों के विस्तार से, सही विकल्प चुनना भ्रमित हो सकता है, और इस स्थिति में एसेट एलोकेशन आपको आपके फाइनेंशियल लक्ष्यों को सुव्यवस्थित रूट प्रदान कर सकता है.

चाहे आप भारत में एसेट एलोकेशन कैलकुलेटर का उपयोग करते हैं, फाइनेंशियल एडवाइज़र से परामर्श करते हैं, या अपने खुद के निर्णय लेते हैं, आपको एसेट एलोकेशन के बारे में कुछ बातें जाननी होगी. ये क्या हैं यह जानने के लिए पढ़ते रहें.

एसेट एलोकेशन क्या है?

जब आप म्यूचुअल फंड में इन्वेस्ट करते हैं, तो आपको विभिन्न प्रकार के एसेट क्लास मिलते हैं - इक्विटी, फिक्स्ड इनकम, कैश और कैश इक्विवलेंट, रियल एस्टेट, गोल्ड आदि. एसेट एलोकेशन का अर्थ है इन एसेट क्लास में आपके इन्वेस्टमेंट के डिस्ट्रीब्यूशन. यह आपको आपके इन्वेस्टमेंट के जोखिम को कम करने में मदद करता है, क्योंकि आमतौर पर दो एसेट क्लास के लिए हर मार्केट की स्थिति में इसका भाड़ा करना दुर्लभ होता है. विभिन्न एसेट क्लास एक निश्चित समय पर अलग-अलग विकास प्रदान करते हैं. इसलिए, अपने पोर्टफोलियो को विविधता प्रदान करके, आप जोखिम को कम कर सकते हैं और संभवतः अपनी संपत्ति को बढ़ा सकते हैं.

आप एसेट क्लास के विभिन्न कॉम्बिनेशन - आक्रामक, मध्यम और कंजर्वेटिव के साथ तीन प्रकार के पोर्टफोलियो प्राप्त कर सकते हैं. एक आक्रामक पोर्टफोलियो - 65% स्टॉक, 25% बॉन्ड और 10% कैश या कैश के बराबर - लॉन्ग-टर्म लक्ष्यों के लिए उपयुक्त हो सकता है. एक मध्यम पोर्टफोलियो - 50% स्टॉक, 30% बॉन्ड और 20% कैश या कैश के बराबर - महंगाई के खिलाफ मध्यम वृद्धि और साधारण रक्षा प्रदान कर सकता है और मिड-टर्म लक्ष्यों के लिए उपयुक्त हो सकता है. अंत में, एक कंज़र्वेटिव पोर्टफोलियो - 25% स्टॉक, 50% बॉन्ड, और 25% कैश या कैश के समकक्ष - अगर आप रिटायरमेंट के निकट या रिटायरमेंट के पास हैं और जोखिम-विरोधी विकल्प पसंद करते हैं, तो आदर्श हो सकता है.

अपने लक्ष्यों को समझें:

प्रत्येक एसेट क्लास एक विशिष्ट निवेश लक्ष्य को पूरा करता है. उदाहरण के लिए, इक्विटी फंड लॉन्ग-टर्म लक्ष्यों के लिए आदर्श हो सकते हैं और आप उनमें SIP के माध्यम से इन्वेस्ट कर सकते हैं. एसआईपी के बारे में बात यह है कि वे आपको समय के साथ छोटे, नियमित इन्वेस्टमेंट करने की अनुमति देते हैं, जिससे उन्हें लॉन्ग-टर्म इन्वेस्टमेंट के लिए आदर्श बनाया जा सकता है. इसी प्रकार, डेट फंड शॉर्ट-टर्म लक्ष्यों के लिए अधिक उपयुक्त हो सकते हैं. उदाहरण के लिए, लिक्विड फंड का इस्तेमाल आमतौर पर एमरजेंसी फंड पार्क करने के लिए किया जाता है. आप भारत में एसेट एलोकेशन कैलकुलेटर का उपयोग कर सकते हैं और अपने फाइनेंशियल लक्ष्यों के अनुसार म्यूचुअल फंड में इन्वेस्ट कर सकते हैं.

अपनी जोखिम क्षमता का आकलन करें:

अगर आप एक आक्रामक इन्वेस्टर हैं और जोखिमों के लिए खुले हैं, तो आप अपने पोर्टफोलियो में अधिक इक्विटी फंड शामिल कर सकते हैं. लेकिन अगर आप कम जोखिमों वाले म्यूचुअल फंड में इन्वेस्ट करना चाहते हैं, तो डेट फंड अधिक उपयुक्त हो सकते हैं. आपके जोखिम सहिष्णुता स्तर के अनुसार अपना एसेट एलोकेशन चुनने से यह सुनिश्चित होता है कि आपको उचित विविधता के साथ अधिकतम पोर्टफोलियो रिटर्न प्राप्त हो. अपनी जोखिम क्षमता के आधार पर, आप आक्रामक, मध्यम और कंजर्वेटिव पोर्टफोलियो में से चुन सकते हैं. यह अच्छा निर्णय लेने के लिए रिस्क एनालाइज़र का उपयोग करने में मदद कर सकता है.

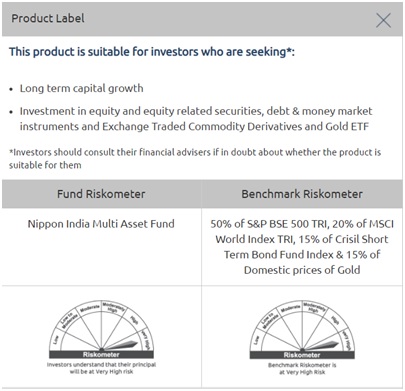

आप अपने पोर्टफोलियो में गोल्ड, इक्विटी, डेट आदि में व्यापक एसेट एलोकेशन प्रदान करने वाला निप्पॉन इंडिया मल्टी एसेट फंड भी जोड़ सकते हैं. ये फंड तीन दृष्टिकोण पर काम करते हैं:

व्यू-बेस्ड: फंड मैनेजर एक एसेट क्लास में अधिक भारी इन्वेस्टमेंट करता है और दूसरे के लिए थोड़ा आवंटित करता है. हालांकि, अगर फंड मैनेजर गलत एसेट क्लास चुनता है, तो रिटर्न कम हो सकता है.

मॉडल-आधारित: यहां, एक क्वांट-आधारित मॉडल एसेट क्लास चुनता है जो आउटपरफॉर्म करने की संभावना है और जो नहीं हो सकते हैं. हालांकि, यह निर्णायक नहीं हो सकता है, क्योंकि एसेट क्लास चुनते समय कई कारक खेल में आ सकते हैं.

निरंतर आवंटन: यहां, पोर्टफोलियो को अक्सर रीबैलेंस किया जाता है, और जोखिम-समायोजित रिटर्न अर्जित करने के लिए सभी एसेट क्लास में आवंटन वितरित किया जाता है. यह रिटर्न को अधिकतम करने के लिए एक प्रभावी दृष्टिकोण हो सकता है.

कराधान का ध्यान रखें:

विभिन्न फंड का टैक्सेशन आपके फाइनल प्रॉफिट को भी प्रभावित करता है. आप अपने इनकम टैक्स स्लैब के अनुसार 36 महीनों से अधिक के लिए होल्ड डेट फंड पर शॉर्ट-टर्म कैपिटल गेन टैक्स का भुगतान करते हैं. लॉन्ग-टर्म कैपिटल गेन टैक्स 20% की फ्लैट दर पर 36 महीनों से अधिक समय के लिए होल्ड किए गए डेट इन्वेस्टमेंट के मामले में इंडेक्सेशन के साथ लगाया जाता है. 12 महीनों से अधिक के लिए धारित इक्विटी फंड पर लगाया जाने वाला शॉर्ट-टर्म कैपिटल गेन टैक्स 15% की सीधी दर पर लिया जाता है. रु. 1 लाख तक की इक्विटी पर लॉन्ग-टर्म कैपिटल गेन टैक्स-छूट है. हालांकि, इस लिमिट पर किसी भी लाभ को बिना किसी इंडेक्सेशन लाभ के 10% टैक्स के साथ लगाया जाता है.

तो संक्षेप में

सही एसेट एलोकेशन अलग-अलग लोगों के लिए अलग-अलग हो सकता है, और इसलिए यह आपके पोर्टफोलियो बनाने से पहले आपके लक्ष्यों और ज़रूरतों को निर्धारित करने में मदद करता है. इन्हें समझने के बाद, आप भारत में एसेट एलोकेशन कैलकुलेटर का उपयोग करके अच्छी तरह से डाइवर्सिफाइड पोर्टफोलियो बना सकते हैं.

डिस्क्लेमर:

यहां दी गई जानकारी केवल सामान्य पढ़ने के उद्देश्यों के लिए है और व्यक्त किए गए विचार केवल राय हैं और इसलिए इन्हें पाठकों के लिए दिशानिर्देश, सिफारिशें या पेशेवर मार्गदर्शक के रूप में नहीं माना जा सकता है. इस डॉक्यूमेंट को सार्वजनिक रूप से उपलब्ध जानकारी, आंतरिक रूप से विकसित डेटा और विश्वसनीय माने जाने वाले अन्य स्रोतों के आधार पर तैयार किया गया है. प्रायोजक, इन्वेस्टमेंट मैनेजर, ट्रस्टी या उनके निदेशक, कर्मचारी, सहयोगी या प्रतिनिधि ("संस्थाएं और उनके सहयोगी") ऐसी जानकारी की सटीकता, पूर्णता, पर्याप्तता और विश्वसनीयता की ज़िम्मेदारी या गारंटी नहीं लेते हैं. इस जानकारी के प्राप्तकर्ताओं को सलाह दी जाती है कि वे अपने स्वयं के विश्लेषण, व्याख्या और जांच पर भरोसा करें. किसी भी तरह का इन्वेस्टमेंट निर्णय लेने के लिए पाठकों को स्वतंत्र रूप से प्रोफेशनल लोगों से परामर्श लेने की भी सलाह दी जाती है. इस सामग्री की तैयारी या जारी करने में शामिल व्यक्तियों सहित संस्थाएं और उनके सहयोगी, इस सामग्री में शामिल जानकारी से उत्पन्न होने वाले हानि के लिए किसी भी प्रत्यक्ष, अप्रत्यक्ष, विशेष, आकस्मिक, परिणामी, दंडात्मक या अनुकरणीय नुकसान के लिए किसी भी तरह से उत्तरदायी नहीं होंगे. इस डॉक्यूमेंट के आधार पर लिए गए किसी भी निर्णय के लिए केवल प्राप्तकर्ता ही पूरी तरह से ज़िम्मेदार होंगे.

एसेट एलोकेशन कैलकुलेटर के परिणाम केवल उदाहरण के लिए हैं. कृपया विस्तृत जानकारी के लिए पेशेवर सलाहकार से संपर्क करें. ये गणना, डेट और इक्विटी मार्केट/सेक्टर या किसी भी व्यक्तिगत सिक्योरिटी के भविष्य के रिटर्न के किसी भी निर्णय पर आधारित नहीं है और इसे न्यूनतम रिटर्न और/या पूंजी की सुरक्षा के वादे के रूप में नहीं माना जाना चाहिए.. हालांकि, कैलकुलेटर तैयार करते समय अत्यधिक सावधानी बरती गई है, फिर भी एनआईएमएफ पूर्णता की गारंटी या अन्य गारंटी नहीं देता है कि प्राप्त गणना, दोष से मुक्त और/या सटीक है और कैलकुलेटर के भरोसे या किसी भी चीज़ के उपयोग से उत्पन्न होने वाली सभी देनदारियों, हानियों और नुकसान को अस्वीकार करता है.. ये उदाहरण किसी सिक्योरिटी या इन्वेस्टमेंट के प्रदर्शन को नहीं दर्शाते हैं.. टैक्स के परिणामों की व्यक्तिगत प्रकृति को ध्यान में रखते हुए, प्रत्येक इन्वेस्टर को सलाह दी जाती है कि किसी भी इन्वेस्टमेंट का निर्णय लेने से पहले अपने प्रोफेशनल टैक्स/फाइनेंशियल सलाहकार से परामर्श करें.

म्यूचुअल फंड इन्वेस्टमेंट मार्केट जोखिमों के अधीन हैं, स्कीम से संबंधित सभी डॉक्यूमेंट को ध्यान से पढ़ें.