म्यूचुअल फंड निश्चित रूप से बाज़ार जोखिमों के अधीन होते हैं, इन्वेस्ट करने से पहले ऑफर दस्तावेज़ को ध्यान से पढ़ने की एक वैधानिक चेतावनी और सलाह दी जाती है. यह इन्वेस्टर को सतर्क करने के साथ-साथ डराता भी है. इसका मतलब है, म्यूचुअल फंड जोखिमों से भरे ज़रूर हैं, लेकिन इन्वेस्ट करने के लिए अच्छे विकल्प हैं. एक इन्वेस्टर को म्यूचुअल फंड में इन्वेस्ट करने से पहले उसके बारे में अच्छे से जानना चाहिए और फिर म्यूचुअल फंड में इन्वेस्ट करना चाहिए.

विभिन्न प्रकार के फंड, उनके प्रदर्शन, लॉक-इन अवधि, उनमें शामिल जोखिम, रिटर्न की दर और आय/वृद्धि के बारे में जानकारी, एक ऐसे फंड प्रकार को चुनने के लिए निर्णय लेने में आपकी मदद कर सकती है, जो ट्रेंडिंग में है और आपकी आवश्यकता के अनुरूप भी है. ट्रेंड का अनुमान लगाया जा सकता है और उसकी गणना की जा सकती है, आपके लिए क्या उपयुक्त होगा, आपको इन्वेस्टमेंट के लिए क्या करना चाहिए, यह इन्वेंस्टमेंट को लेकर आपके दृष्टिकोण पर निर्भर करता है. सबसे उपयुक्त फंड चुनने के लिए आपको निम्नलिखित प्रश्नों के उत्तर देने होंगे:

आपके वित्तीय लक्ष्य क्या हैं?

किसी स्कीम में फंड लगाने से पहले, अपने आप से फाइनेंशियल लक्ष्यों के बारे में पूछें. यह लॉन्ग टर्म लाभ के लिए है या नियमित इनकम के लिए है?

अर्जित धन के उपयोग से एसेट प्राप्त करना है, अनुभव प्राप्त करना है, या यह आपके

रिटायरमेंट प्लानके लिए है? आपको अपने पैसे कितनी जल्दी वापस चाहिए, क्या आप इन्हें कुछ वर्षों के लिए इन्वेस्ट कर सकते हैं या आपको जल्द ही इनकी आवश्यकता होगी, शायद कुछ दिनों में ही? ऐसे ही कुछ और प्रश्न आपके फाइनेंस और इन्वेस्टमेंट से संबंधित आपकी अपेक्षाओं और लक्ष्यों को जानने के लिए आवश्यक हैं.

आपकी जोखिम सहनशीलता की सीमा क्या है?

अगला कदम है जोखिम उठाने की अपनी क्षमता को जानना? क्या आप मार्केट की अस्थिरता के समय अनुकूल रह सकते हैं? क्या आप अपने पोर्टफोलियो की वैल्यू में भारी बदलाव के प्रति शांत रह सकते हैं और अपने आवेग को सहज रख सकते हैं? क्या आप उच्च लाभ के लिए अधिक जोखिमों के लिए प्रयोग कर सकते हैं? या आप रूढ़िवादी हैं और स्थिरता पसंद करते हैं ?

आप किस प्रकार के फंड और कितने बड़े फंड में इन्वेस्ट करना चाहते हैं?

यह ऊपर के दोनों प्रश्नों के मिश्रण की तरह है, इसलिए यदि आप एक इन्वेस्टर के रूप में बड़ा जोखिम लेना चाहते हैं और लॉन्ग टर्म के लिए अपने फंड को इन्वेस्ट कर सकते हैं, तो आपको लॉन्ग टर्म के फंड चुनने चाहिए, जो पूंजी की वृद्धि करते हैं. ये अस्थिर होते हैं और इसलिए समय के साथ बेहतर और उच्च रिवॉर्ड देने की क्षमता रखते हैं. लेकिन, इसके विपरीत, यदि आप मध्यम आय का लक्ष्य बना रहे हैं, तो इनकम फंड के रूप में डेट ट्रिक अपनानी चाहिए. इसके अलावा, दोनों प्रकार के इन्वेस्ट से सर्वोत्तम प्राप्त करने का एक अन्य तरीका

बैलेंस्ड फंड में इन्वेस्ट करना है, जो स्टॉक और बॉन्ड्स दोनों में इन्वेस्ट करते हैं.

सब कुछ समझ जाने के बाद, आप निप्पॉन इंडिया म्यूचुअल फंड (एनआईएमएफ) जैसी एक अच्छी और प्रतिष्ठित एसेट मैनेजमेंट कंपनी (एएमसी) पर भरोसा करें, जो भारत के अग्रणी और सबसे तेज़ी से बढ़ रहे म्यूचुअल फंड हाउस में से एक है. एनआईएमएफ द्वारा डिज़ाइन किए गए फंड का उद्देश्य स्थिर रूप से आय प्रदान करना, धन बनाना और वृद्धि करना है. एएमसी, इन्वेस्टर्स के फंड को बुद्धिमानी से मैनेज करती है और उनके फाइनेंशियल लक्ष्यों को पूरा करने में उनकी मदद करती है. निप्पॉन इंडिया म्यूचुअल फंड के 5 टॉप ट्रेंडिंग म्यूचुअल फंड इस प्रकार हैं:

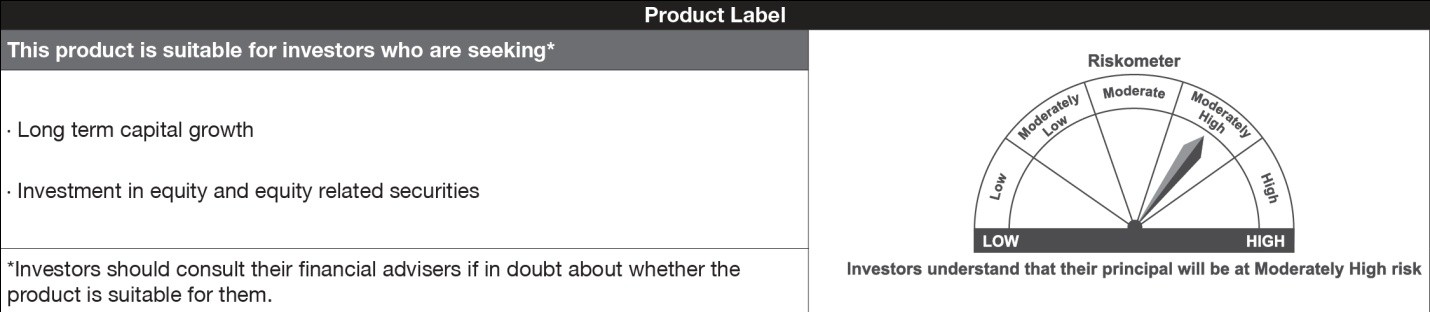

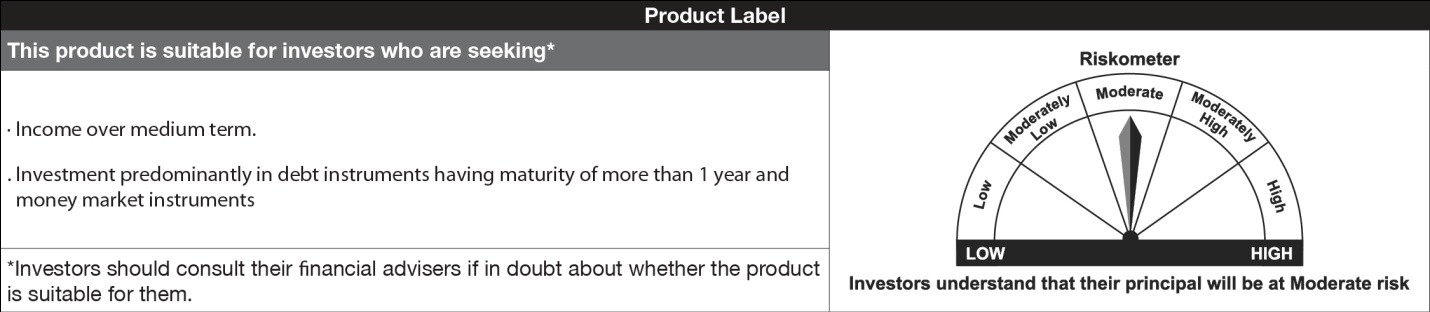

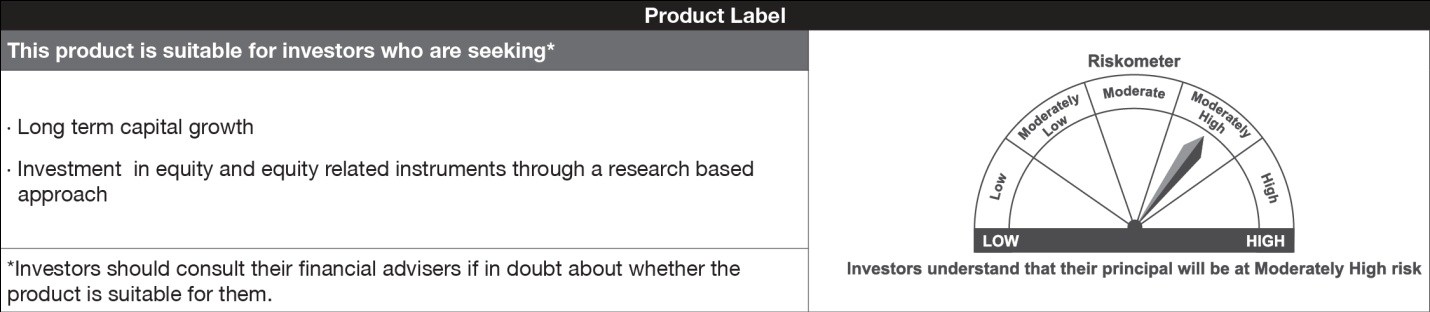

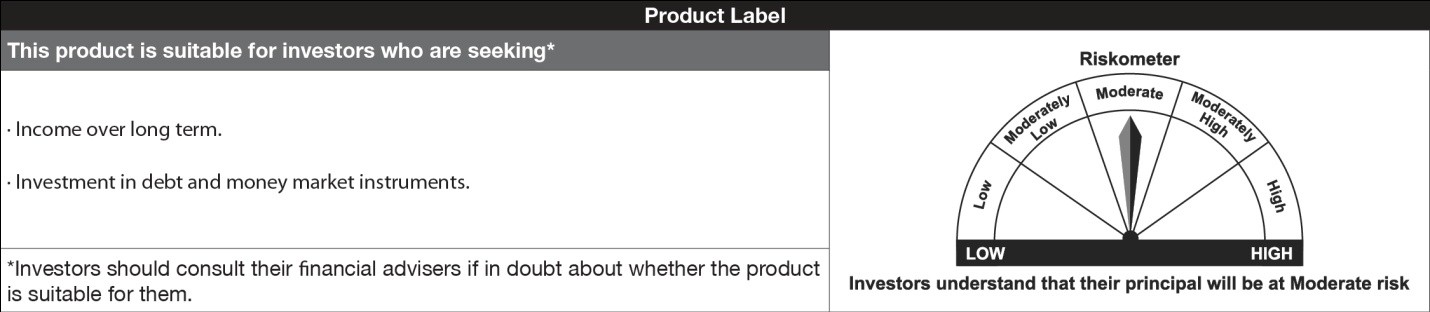

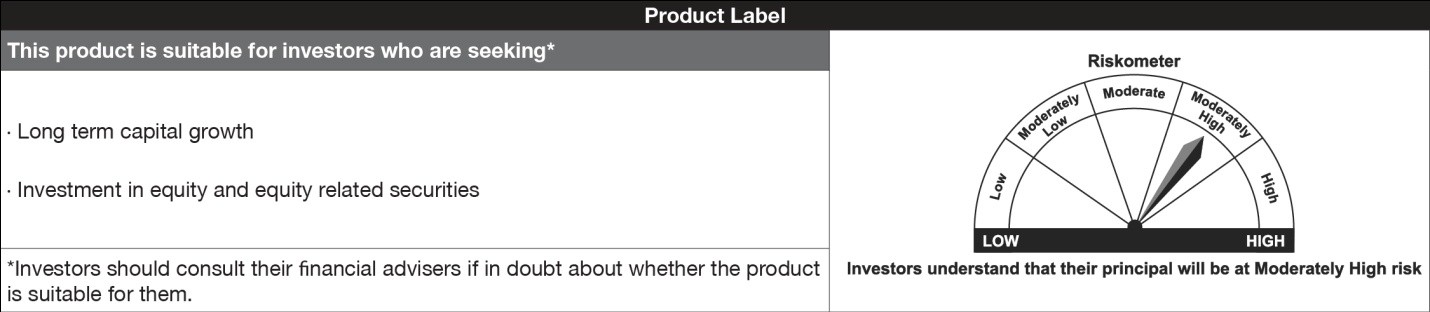

प्रोडक्ट लेबल इस प्रकार हैं:

1 निप्पॉन इंडिया इक्विटी ऑपरच्युनिटी फंड- ग्रोथ (इक्विटी डाइवर्सिफाइड)

2 निप्पॉन इंडिया रेगुलर सेविंग फंड- डेट प्लान ग्रोथ (इनकम-मीडियम टर्म)

3 निप्पॉन इंडिया ग्रोथ फंड- ग्रोथ (इक्विटी- मिड कैप)

4 निप्पॉन इंडिया डायनामिक बॉन्ड फंड- ग्रोथ (इनकम-लॉन्ग टर्म)

5 निप्पॉन इंडिया टैक्स सेवर (ईएलएसएस) फंड- ग्रोथ (इक्विटी-ईएलएसएस)

डिस्क्लेमर

यहां दी गई जानकारी केवल सामान्य पढ़ने के उद्देश्य से है तथा यहां व्यक्त किए गए विचार केवल राय हैं और इसलिए इन्हें पाठकों के लिए दिशानिर्देश, सिफारिश या प्रोफेशनल गाइड के रूप में नहीं माना जा सकता है. इंडस्ट्री और मार्केट से संबंधित कुछ तथ्य और सांख्यिकीय जानकारी (ऐतिहासिक और अनुमानित) स्वतंत्र थर्ड पार्टी स्रोतों से प्राप्त की गई हैं, जिन्हें विश्वसनीय समझा जाता है. यहां यह ध्यान में रखा जाना चाहिए कि, क्योंकि एनएएम इंडिया (पूर्व में रिलायंस निप्पॉन लाइफ एसेट मैनेजमेंट लिमिटेड) ने ऐसी जानकारी या डेटा की सटीकता या प्रामाणिकता को स्वतंत्र रूप से सत्यापित नहीं किया है, या इस मामले में, ऐसे डेटा और जानकारी को प्रोसेस या प्राप्त की गई धारणाओं के उचित होने का सत्यापन नहीं किया है; इसलिए एनएएम इंडिया (पूर्व में रिलायंस निप्पॉन लाइफ एसेट मैनेजमेंट लिमिटेड) ऐसे डेटा और जानकारी की सटीकता या प्रामाणिकता के लिए किसी भी तरह से ज़िम्मेदार या उत्तरदाई नहीं है. इस सामग्री में शामिल कुछ स्टेटमेंट और दावे एनएएम इंडिया (पहले रिलायंस निप्पॉन लाइफ एसेट मैनेजमेंट लिमिटेड) के विचार या राय दर्शा सकते हैं, जो इस तरह के डेटा या जानकारी के आधार पर बनाए गए हों.

कोई भी निवेश करने से पहले, पाठकों को एक सूचित निवेश निर्णय पर पहुंचने के लिए स्वतंत्र पेशेवर सलाह प्राप्त करने और सभी सामग्रियों का सत्यापन करने की सलाह दी जाती है. कोई भी प्रायोजक, इन्वेस्टमेंट मैनेजर, ट्रस्टी, उनसे संबंधित निदेशक, कर्मचारी, सहयोगी या प्रतिनिधि इस सामग्री में निहित जानकारी से उत्पन्न होने वाली हानि सहित, किसी भी प्रत्यक्ष, अप्रत्यक्ष, विशेष, आकस्मिक, परिणामी, दंडात्मक या अनुकरणीय क्षति के लिए किसी भी तरह से उत्तरदायी नहीं होंगे.

म्यूचुअल फंड निवेश बाज़ार जोखिमों के अधीन हैं, स्कीम से जुड़े सभी दस्तावेज़ों को ध्यान से पढ़ें.