मार्केट और बिज़नेस में मौजूदा ट्रेंड कई व्यक्तियों के लिए पैसे इन्वेस्ट करने की स्ट्रेटेजी निर्धारित करने में भी मदद कर सकते हैं. उदाहरण के लिए, जब लोग मूल संरचनात्मक विकास देखते हैं, तो वे मूल संरचना थीम - पावर, स्टील, सीमेंट आदि के स्टॉक से जुड़े म्यूचुअल फंड में अधिक निवेश करना चाहते हैं.

इन फंड का अन्य वर्गीकरण आपको सेक्टोरल फंड में ले जा सकता है - जो मुख्य रूप से एक विशिष्ट सेक्टर में आने वाली कंपनियों में निवेश करते हैं. यहां आप बैंकिंग म्यूचुअल फंड के बारे में जानते हैं. अगर आपको लगता है कि भारत में बैंकिंग सेक्टर अच्छा काम कर रहा है और यह और भी बढ़ जाएगा, तो आप बैंकिंग म्यूचुअल फंड के माध्यम से उनमें इन्वेस्ट कर सकते हैं.

लेकिन ऐसा करने से पहले, आइए बैंकिंग फंड का विवरण देखें.

बैंकिंग म्यूचुअल फंड क्या हैं?

बैंकिंग फंड, जिन्हें सेक्टोरल बैंकिंग म्यूचुअल फंड भी कहा जाता है, मूल रूप से इक्विटी फंड होते हैं, जो बैंकों के लिए इन्वेस्टमेंट पोर्टफोलियो को ध्यान में रखते हैं. उनका एसेट एलोकेशन अधिकांशतः बैंकों के इक्विटी या इक्विटी से संबंधित इंस्ट्रूमेंट के लिए है. बैंकिंग फंड में इन्वेस्ट करने से बैंकिंग सिक्योरिटीज़ के पोर्टफोलियो में महत्वपूर्ण एक्सपोजर मिल सकता है.

बैंकिंग म्यूचुअल फंड में निवेश करने के लाभ

1. आप बैंकिंग म्यूचुअल फंड में इन्वेस्ट करके लॉन्ग-टर्म फाइनेंशियल लक्ष्य प्राप्त करने की योजना बना सकते हैं.

2. बैंकिंग फंड के साथ, आपको भारतीय बैंकों की विभिन्न सिक्योरिटीज़ को कवर करने वाले पोर्टफोलियो में महत्वपूर्ण एक्सपोज़र मिलता है.

3. आपके इन्वेस्टमेंट इन सेक्टोरल फंड के सावधानीपूर्वक चयन के साथ बेंचमार्क-बीटिंग रिटर्न प्रदान करने की क्षमता अर्जित कर सकते हैं.

बैंकिंग फंड से संबंधित टैक्सेशन नियम

बैंकिंग फंड पर आपके द्वारा निवेश किए गए किसी अन्य इक्विटी फंड की तरह टैक्स लगाया जाता है. म्यूचुअल फंड यूनिट को रिडीम करने पर आपको प्राप्त रिटर्न/लाभ (अगर कोई हो) पर होल्डिंग अवधि के अनुसार टैक्स लगाया जाएगा.

● टैक्स स्लैब रेट के बावजूद 12 महीनों के भीतर यूनिट रिडीम करने पर अनुभव किए गए शॉर्ट-टर्म कैपिटल गेन पर 15% टैक्स लगाया जाएगा.

● इंडेक्सेशन लाभ के बिना 12 महीनों के बाद यूनिट बेचने पर लॉन्ग-टर्म कैपिटल गेन पर 10% टैक्स लगाया जाता है.

क्या आपको बैंकिंग फंड में इन्वेस्ट करना चाहिए?

बैंकिंग फंड में इन्वेस्ट करने से पहले, आपको यह भी पता होना चाहिए कि पोर्टफोलियो अधिक वास्तविक रूप से डाइवर्सिफाइड हो सकता है क्योंकि एसेट एलोकेशन किसी विशेष सेक्टर (बैंकिंग) पर केंद्रित है. वे म्यूचुअल फंड स्कीम के विभिन्न अन्य वर्गों की तुलना में कंसंट्रेशन का जोखिम अधिक होता है. इसलिए, अगर आप बेंचमार्किंग-बीटिंग रिटर्न जनरेट करने की क्षमता से लाभ उठाने के जोखिम को उठाना चाहते हैं, तो आपको इन फंड में इन्वेस्ट करने पर विचार करना चाहिए.

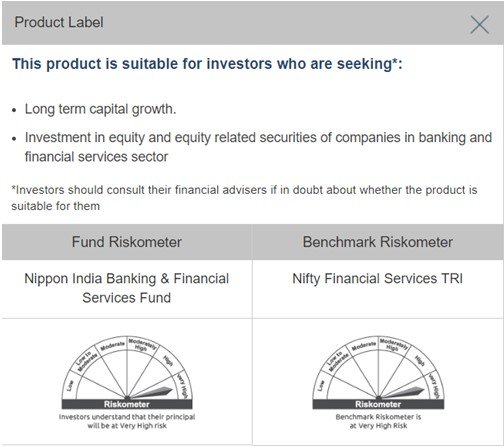

उदाहरण के लिए, आप लॉन्ग-टर्म कैपिटल ग्रोथ के लिए निप्पॉन इंडिया बैंकिंग और फाइनेंशियल सर्विसेज़ फंड में इन्वेस्ट करना शुरू कर सकते हैं. आप सूचित निर्णय लेने के लिए फंड की विशेषताएं, परफॉर्मेंस और अन्य विवरण ऑनलाइन चेक कर सकते हैं.

बैंकिंग फंड में इन्वेस्ट करने से पहले विचार करने लायक चीजें

● बैंकिंग फंड के पोर्टफोलियो का कंसंट्रेशन भी उच्च जोखिम को दर्शाता है, जिससे लॉन्ग-टर्म इन्वेस्टमेंट अवधि पर विचार करना आवश्यक हो जाता है.

● आपको इन्वेस्ट करने से पहले इन फंड से जुड़े मार्केट और अस्थिरता दोनों जोखिमों पर भी विचार करना चाहिए.

डिस्क्लेमर:

यहां दी गई जानकारी केवल सामान्य पढ़ने के उद्देश्यों के लिए है और व्यक्त किए जा रहे विचार केवल राय बनाते हैं और इसलिए इन्हें पाठकों के लिए दिशानिर्देश, सिफारिशें या पेशेवर मार्गदर्शक के रूप में नहीं माना जा सकता है. ये डॉक्यूमेंट, सार्वजनिक रूप से उपलब्ध जानकारी, आंतरिक रूप से विकसित डेटा और विश्वसनीय माने जाने वाले अन्य स्रोतों के आधार पर तैयार किए गए हैं. प्रायोजक, इन्वेस्टमेंट मैनेजर, ट्रस्टी या उनके निदेशक, कर्मचारी, सहयोगी या प्रतिनिधि ("संस्थाएं और उनके सहयोगी") ऐसी जानकारी की सटीकता, पूर्णता, पर्याप्तता और विश्वसनीयता की ज़िम्मेदारी या गारंटी नहीं लेते हैं. इस जानकारी के प्राप्तकर्ताओं को सलाह दी जाती है कि वे अपने स्वयं के विश्लेषण, व्याख्या और जांच पर भरोसा करें. किसी भी इन्वेस्टमेंट निर्णय पर पहुंचने के लिए पाठकों को स्वतंत्र प्रोफेशनल सलाहकार से परामर्श लेने की भी सलाह दी जाती है. इस सामग्री की तैयारी या जारी करने में शामिल व्यक्तियों सहित संस्थाएं और उनके सहयोगी, इस सामग्री में शामिल जानकारी से उत्पन्न होने वाले हानि के कारण, किसी भी प्रत्यक्ष, अप्रत्यक्ष, विशेष, आकस्मिक, परिणामी, दंडात्मक या अनुकरणीय नुकसान के लिए किसी भी तरह से उत्तरदायी नहीं होंगे. इस डॉक्यूमेंट के आधार पर लिए गए किसी भी निर्णय के लिए केवल प्राप्तकर्ता ही पूरी तरह से ज़िम्मेदार होंगे.

उत्पाद लेबल

म्यूचुअल फंड इन्वेस्टमेंट मार्केट जोखिमों के अधीन हैं, स्कीम से संबंधित सभी डॉक्यूमेंट को ध्यान से पढ़ें.