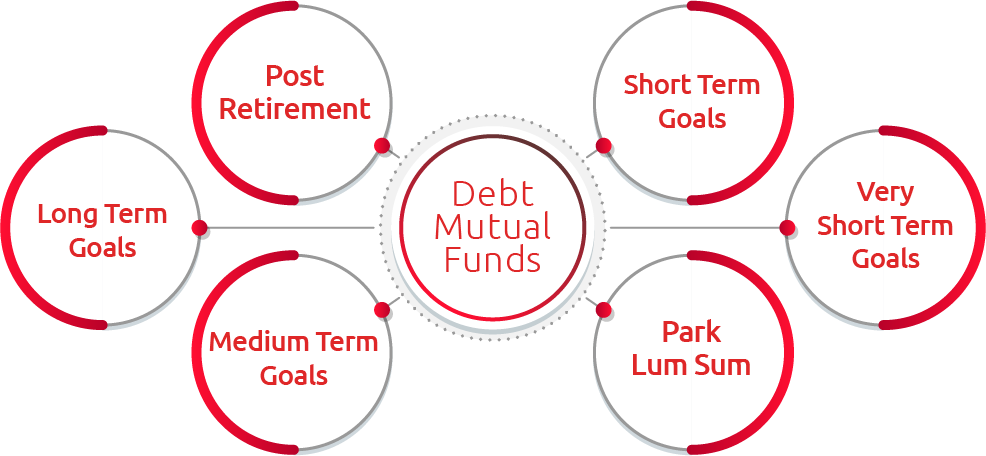

तुम्ही आयुष्यात कोणत्या टप्प्यावर आहात त्यावर अवलंबून तुमचे आयुष्यातील लक्ष्य बदलू शकतात. जर तुम्ही तुमच्या 20s मधील तरुण प्रोफेशनल असाल, तर तुमचे लॉंग-टर्म लक्ष्य अद्याप स्पष्टपणे परिभाषित केलेले नसतील, परंतु तुमच्याकडे पूर्ण करण्यासाठी बरीच शॉर्ट-टर्म लक्ष्य असू शकतात. दुसरीकडे, तुमच्या 30s च्या उत्तरार्धात, तुमचा प्लॅन मोठ्या प्रमाणात बदलू शकतो, कारण तुमची दायित्वे वाढतात, आणि तुमचे लॉंग टर्म लक्ष्य अधिक महत्त्वपूर्ण वाटतात. डेब्ट फंडमध्ये इन्व्हेस्ट करणे तुम्हाला आयुष्याच्या प्रत्येक टप्प्यात आणि जवळजवळ कोणत्याही प्रकारच्या लक्ष्यासाठी लाभदायक ठरू शकते.

डेब्ट फंडचा वापर आदर्शपणे शॉर्ट आणि मिडियम-टर्मच्या लक्ष्यांसाठी केला जातो परंतु रिस्क-विरोधी इन्व्हेस्टरद्वारे लॉंग-टर्म इन्व्हेस्टमेंटसाठीही वापर केला जाऊ शकतो. इक्विटी म्युच्युअल फंड तुम्हाला निर्माण करण्याची संधी देऊ शकतील तेवढी वेल्थ ते कदाचित निर्माण करू शकत नसतील, परंतु जास्त रिटर्न प्राथमिकता नसल्यास डेब्ट म्युच्युअल फंड हा तुलनेने सुरक्षित इन्व्हेस्टमेंट ऑप्शन असू शकतो. डेब्ट फंडमध्ये इन्व्हेस्ट करण्याच्या दोन पद्धती आहेत सिस्टीमॅटिक इन्व्हेस्टमेंट प्लॅन (एसआयपी) आणि लंपसम. जेव्हा तुम्ही एसआयपीद्वारे इन्व्हेस्ट करता, तेव्हा तुम्ही डेब्ट फंडमध्ये नियमित अंतराने पूर्व-निर्धारित रक्कम इन्व्हेस्ट करता; तर, जेव्हा तुम्ही लंपसम द्वारे इन्व्हेस्ट करता, तेव्हा तुम्ही फंडमध्ये एक वेळाच इन्व्हेस्टमेंट करता.

तुमची डेब्ट म्युच्युअल फंडची निवड तुमच्या लक्ष्यासाठी युनिक आहे आणि जग किंवा इतर इन्व्हेस्टर लंपसम इन्व्हेस्टमेंटसाठी डेब्ट म्युच्युअल फंड किंवा चांगल्या रिटर्नसाठी डेब्ट फंडच्या बाबतीत काय म्हणतात याचा परिणाम होऊ नये. तुम्ही डेब्ट फंड कॅल्क्युलेटरच्या मदतीने तुमच्या कस्टमाईज्ड गरजांवर आधारित तुमचे स्वत:चे निर्णय घ्यावे.

तुमच्या विविध लक्ष्यांनुसार डेब्ट फंडमध्ये प्रभावीपणे इन्व्हेस्ट कसे करावे हे पाहूया, तुम्ही डेब्ट फंडच्या प्रकारांबद्दल अधिक वाचू शकता हे कदाचित संबंधित असेल

अतिशय-शॉर्ट टर्म लक्ष्य (< 1 वर्ष)

अतिरिक्त कॅश किंवा तुमच्या मुलाच्या शाळेच्या वार्षिक शुल्कासाठी इन्व्हेस्ट करण्यामुळे अल्प कालावधीसाठी तुमचे फंड्स इन्व्हेस्ट करणे यासारखी लक्ष्य या कॅटेगरी अंतर्गत येतात. या लक्ष्यांमुळे तुम्हाला तुमच्या इन्व्हेस्टमेंटशी संबंधित किमान रिस्क घेणे आवश्यक असेल आणि त्यामुळे, लिक्विड फंड, ओव्हरनाईट फंड, अल्ट्रा शॉर्ट ड्युरेशन फंड किंवा मनी मार्केट फंड अधिक आदर्श असू शकतात. या फंडमधून तुम्हाला प्राप्त होणारे रिटर्न तुलनेने अधिक स्थिर असतात आणि त्यामध्ये हाय लिक्विडिटी असू शकते.

शॉर्ट-टर्म लक्ष्य (1-3 वर्षे)

नवीन कारची खरेदी, तुमच्या घराच्या डाउन पेमेंटसाठी सेव्हिंग, आंतरराष्ट्रीय सहल इ. शॉर्ट-टर्म लक्ष्ये असू शकतात. तुम्ही अल्पकालीन डेब्ट फंड, कॉर्पोरेट बाँड फंड किंवा बँकिंग आणि पीएसयू फंडमध्ये इन्व्हेस्ट करू शकता या फंडमध्ये वर नमूद केलेल्या कॅटेगरीपेक्षा जास्त रिटर्नची क्षमता आहे तुम्ही डेब्ट फंडसह शॉर्ट टर्म लक्ष्य प्राप्त करण्याविषयी अधिक वाचू शकता,

मिडियम-टर्म लक्ष्य (3-5 वर्षे)

लग्न, आपत्कालीन फंडाची व्यवस्था किंवा तुमच्या कुटुंबातील एखादे मोठे कार्य हे तुमच्या मिडियम-टर्म लक्ष्याची काही उदाहरणे असू शकतात. येथे, दीर्घ इन्व्हेस्टमेंट हॉरिझॉनमुळे, तुम्ही किंचित जास्त रिस्क एक्सपोजरसाठी ओपन असू शकता (जर तुमच्या रिस्कची क्षमता अनुमती देत असेल आणि जर तसे झाल्यास, डायनॅमिक बाँड फंड आणि मिडियम ड्युरेशन डेब्ट फंड तुमच्यासाठी सर्वोत्तम पर्याय ठरू शकतात. डायनॅमिक बाँड फंड सर्व सिक्युरिटीजमध्ये इन्व्हेस्ट करतात आणि मार्केटच्या परिस्थितीनुसार त्यांचे वितरण बदलतात. 3 वर्षे व त्यावरील इन्व्हेस्टमेंट हॉरिझॉन सह इन्व्हेस्टरसाठी गव्हर्नमेंट सिक्युरिटीजमध्ये इन्व्हेस्ट करणारे गिल्ट फंड देखील योग्य आहेत.

लॉंग-टर्म लक्ष्य (5-7, >7 वर्षे)

मुलांचे एज्युकेशन, लग्न इ. या कॅटेगरीतील लक्ष्य आहेत. तुम्ही लॉंग ड्युरेशन डेब्ट फंड मध्येही इन्व्हेस्ट करू शकता. हे फंड अधिक कालावधीमुळे इंटरेस्ट रेट बदलांसह अधिक संवेदनशील असतात, त्यामुळे रिस्क थोडी जास्त असते. लक्ष्यांच्या या कॅटेगरी मध्ये डायनॅमिक बाँड फंड देखील खूप लोकप्रिय फंड आहे.