भारतीय म्युच्युअल फंड उद्योगातील एयूएम (व्यवस्थापन अंतर्गत मालमत्ता) ने 10 वर्षांच्या कालावधीत पाच पट वाढ केली आहे आणि डिसेंबर 31, 2021 नुसार ₹37.72 ट्रिलियन (स्त्रोत: एएमएफआय वेबसाईट: https://www.amfiindia.com/research-information/amfi-monthly मध्ये उभे आहे. संपत्ती निर्मितीचा साधन म्हणून म्युच्युअल फंडासाठी सामान्य सार्वजनिक जागरुकता वाढल्यामुळे हे अधिकांशतः आहे. बहुतांश लोक म्युच्युअल फंडचा इन्व्हेस्टमेंट साधन म्हणून विचार करतात जे इतर पारंपारिक इन्व्हेस्टमेंट साधनांपेक्षा जास्त रिटर्न देते. परंतु जर आम्ही तुम्हाला म्युच्युअल फंडमध्ये इन्व्हेस्टमेंट करताना संपत्ती निर्मितीशिवाय टॅक्स सेव्ह करण्याचा पर्याय असेल तर?

ईएलएसएस किंवा इक्विटी-लिंक्ड सेव्हिंग्स स्कीम हे एक असे प्रॉडक्ट आहे जे इन्व्हेस्टरचे लक्ष वेधून घेत आहे. चला अधिक जाणून घेऊया:

ईएलएसएस म्हणजे काय आणि ते इतर फंडपेक्षा कसे भिन्न आहे?

ईएलएसएस हा इक्विटी-ओरिएंटेड म्युच्युअल फंड आहे जो टॅक्स लाभ देखील प्रदान करतो. ईएलएसएस मध्ये इन्व्हेस्ट करून, तुम्ही इन्कम ॲक्ट, 1961 च्या सेक्शन 80C अंतर्गत तुमच्या एकूण उत्पन्नातून ₹1,50,000 पर्यंत टॅक्स कपात क्लेम करू शकता. तसेच, ईएलएसएसमधील कॉर्पसपैकी जवळपास 80% इक्विटी आणि इक्विटी संबंधित साधनांमध्ये इन्व्हेस्ट केले जाते, म्हणजे तुम्हाला स्टॉक मार्केटच्या परफॉर्मन्सशी लिंक केलेले रिटर्न मिळू शकतात. इतर म्युच्युअल फंड स्कीमप्रमाणेच, ईएलएसएस फंड मॅनेजरद्वारे मॅनेज केले जातात. अशा प्रकारे, जरी तुमच्याकडे स्टॉक मार्केटचे संपूर्ण ज्ञान नसेल तरीही, तुम्ही पारंपारिक टॅक्स-सेव्हिंग साधनांपेक्षा चांगले रिटर्न इन्व्हेस्ट करू शकता आणि कमवू शकता. ईएलएसएसची काही प्रमुख वैशिष्ट्ये आहेत:

लॉक-इन कालावधी

ईएलएसएसमध्ये रक्कम इन्व्हेस्ट केल्याच्या तारखेपासून 3 वर्षांचा लॉक-इन कालावधी आहे. इतर टॅक्स-सेव्हिंग साधनांच्या तुलनेत, हा लॉक-इन कालावधी सर्वात कमी आहे.

इन्व्हेस्टमेंटमधील लवचिकता

इन्व्हेस्टमेंट लंपसमम किंवा SIP (सिस्टीमॅटिक इन्व्हेस्टमेंट प्लॅन) द्वारे कधीही केली जाऊ शकते. कोणीही कमीतकमी रक्कम ₹500 सह इन्व्हेस्ट करणे सुरू करू शकतो आणि नंतर रक्कम वाढवू शकतो. इन्व्हेस्ट केलेल्या रकमेवर कोणतीही अधिकतम मर्यादा नाही. तथापि, एकरकमी इन्व्हेस्टमेंट आणि एसआयपी दोन्ही बाबतीत, रिडेम्पशन तारीख ही युनिट्स खरेदी केल्याच्या तारखेपासून 3 वर्षे म्हणून गणना केली जाते. एसआयपी पद्धत वापरून इन्व्हेस्ट करणे तुम्हाला 'सरासरी' चे लाभ देते कारण कमी युनिट्स हाय प्राईस लेव्हलवर आणि अधिक कमी प्राईस लेव्हलवर खरेदी केले जातील, ज्यामुळे सरासरी प्राईस कमी होते.

ईएलएसएस टॅक्स लाभ

ईएलएसएस मध्ये इन्व्हेस्टमेंट करून व्यक्ती आणि एचयूएफ (हिंदू अविभाजित कुटुंब) यांना ₹1.5 लाखांपर्यंत कपात करण्याची अनुमती आहे. उदाहरणार्थ, तुम्ही सर्वोच्च टॅक्स ब्रॅकेटमध्ये येत असल्याचे मानत असल्याने, सेव्ह केली जाऊ शकणारी रक्कम:

(1,50,000*30%) + 4% आरोग्य आणि शिक्षण उपकर = रु. 46,800

याव्यतिरिक्त, इक्विटी फंड कडून ₹1 लाख पर्यंत दीर्घकालीन कॅपिटल गेन (एलटीसीजी) करातून सूट आहे; जर रक्कम ओलांडली तर त्यावर 10% कर आकारला जातो.

नोंद: जर इन्व्हेस्टरने जुन्या टॅक्स रेजिमची निवड केली असेल तरच 80C च्या आत कपातीचा क्लेम केला जाऊ शकतो.

संपत्ती निर्मिती

ईएलएसएस मध्ये दोन पट फायदे आहेत - भांडवली प्रशंसा आणि ईएलएसएस कर लाभ. बचत केलेल्या कराची रक्कम ईएलएसएस मध्ये पुन्हा गुंतवणूक केली जाऊ शकते जी पुन्हा परतावा कमवू शकते, ज्यामुळे तुमची संपत्ती वाढते आणि तुम्हाला तुमच्या आर्थिक ध्येयांपर्यंत पोहोचण्यास मदत होते. ईएलएसएस फंड इन्कम डिस्ट्रीब्यूशन कम कॅपिटल विद्ड्रॉल (आयडीसीडब्ल्यू) आणि इन्व्हेस्टमेंटसाठी ग्रोथ ऑप्शन दोन्ही ऑफर करतात.

वाढीचा पर्याय: रिडेम्पशनच्या वेळीच इन्व्हेस्टरला लाभ उपलब्ध आहेत.

इन्कम वितरण सह कॅपिटल विद्ड्रॉल पर्याय: डिव्हिडंड फक्त फंडद्वारे कमवलेल्या वितरणीय अतिरिक्त रकमेतूनच वेळेवर देय केले जाऊ शकतात.

इन्कम डिस्ट्रीब्यूशन सह कॅपिटल विद्ड्रॉल रि-इन्व्हेस्टमेंट पर्याय: डिव्हिडंड ईएलएसएस फंडमध्ये पुन्हा इन्व्हेस्ट केले जातात. हे फायदेशीर आहे जर मार्केटमध्ये अपट्रेंड असेल जे सुरू ठेवण्याची शक्यता आहे आणि तुमच्याकडे इन्व्हेस्टमेंटमधून इन्कमची कोणतीही आवश्यकता नाही.

तुम्ही जे पर्याय निवडता ते, अंतिम परिणाम हा कर बचतीसह संपत्ती निर्मिती आहे आणि बचत केलेले पैसे कमावलेले आहेत! एसआयपी मार्फत इन्व्हेस्ट करताना अनुशासित इन्व्हेस्टमेंट सवयी सामिल होऊ शकतात आणि तुम्हाला संरचित पद्धतीने इन्व्हेस्ट करण्यास मदत होऊ शकते. लंपसम इन्व्हेस्ट करणे देखील मार्केटसह वाढू शकते आणि संभाव्यपणे चांगले रिटर्न कमवू शकते.. म्युच्युअल फंड इन्व्हेस्टमेंट मार्केट अस्थिरतेच्या अधीन आहेत, तुमच्या इन्व्हेस्टमेंट हॉरिझॉन आणि रिस्क क्षमतेचा विचार केल्यानंतर सुरक्षित आणि उत्तम निर्णय घेण्याचा सल्ला दिला जातो.

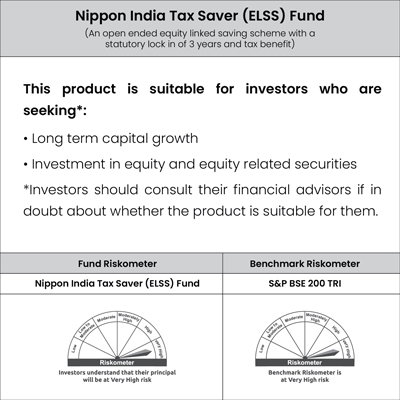

(3 वर्षांच्या वैधानिक लॉक-इन आणि कर लाभासह ओपन एंडेड इक्विटी लिंक्ड सेव्हिंग स्कीम)

डिस्क्लेमर:

येथे दिलेली माहिती केवळ सामान्य वाचनाच्या उद्देशाने आहे आणि व्यक्त केलेली मते केवळ मते बनवतात आणि म्हणून ती मार्गदर्शक, शिफारसी किंवा वाचकांसाठी व्यावसायिक मार्गदर्शक म्हणून मानली जाऊ शकत नाही. सार्वजनिकरित्या उपलब्ध माहिती, अंतर्गत विकसित डेटा आणि विश्वासार्ह मानले जाणारे इतर स्त्रोत यांच्या आधारे दस्तऐवज तयार केला गेला आहे. प्रायोजक, इन्व्हेस्टमेंट मॅनेजर, ट्रस्टी किंवा त्यांचे कोणतेही डायरेक्टर, कर्मचारी, सहभागी किंवा प्रतिनिधी ("संस्था आणि त्यांचे सहभागी") अशा माहितीची अचूकता, पूर्णता, पर्याप्तता आणि विश्वासार्हता यासाठी कोणतीही जबाबदारी घेत नाही किंवा त्याची हमी देत नाही. ही माहिती प्राप्तकर्त्यांना त्यांच्या स्वतःच्या विश्लेषण, व्याख्या आणि तपासावर अवलंबून राहण्याचा सल्ला दिला जातो. माहितीपूर्ण इन्व्हेस्टमेंट निर्णय घेण्यासाठी वाचकांना स्वतंत्र प्रोफेशनल सल्ला घेण्याचा देखील सल्ला दिला जातो. या सामग्रीच्या तयारीमध्ये किंवा जारी करण्यात सहभागी असलेल्या व्यक्तींसह संस्था आणि त्यांचे सहयोगी कोणत्याही प्रकारे प्रत्यक्ष, अप्रत्यक्ष, विशेष, प्रासंगिक, परिणामी, दंडात्मक किंवा अनुकरणीय नुकसानीसाठी जबाबदार राहणार नाहीत, ज्यात समाविष्ट माहितीमुळे उद्भवलेल्या गमावलेल्या नफ्यासह या साहित्यामध्ये. या दस्तऐवजाच्या आधारावर घेतलेल्या कोणत्याही निर्णयासाठी केवळ प्राप्तकर्ता पूर्णपणे जबाबदार असेल.

म्युच्युअल फंड इन्व्हेस्टमेंट मार्केट रिस्कच्या अधीन आहे, स्कीमशी संबंधित सर्व कागदपत्रे काळजीपूर्वक वाचा.