निधीला ज्या दिवशी तिचा पहिला पे चेक मिळाला, तेव्हा तिच्या आनंदाला पारावार उरला नव्हता. ती खरेदी करणार अशा वस्तू आणि ती करणार अशा मजेदार गोष्टींची तिला लगेच स्वप्न पडू लागली. कोणीही तिला दोष देऊ शकत नाही; आपल्या पहिल्या पे चेक सह कोण आनंदित होणार नाही? फायनान्शियल फ्रीडमच्या दिशेने ही तुमची पहिली स्टेप आहे आणि जरी तुम्ही तुमच्या पुढील नोकरीमध्ये दुप्पट रक्कम कमावली तरीही तुमच्या पहिल्या नोकरीचे वेतन अद्याप सर्वात खास असेल. परंतु तुम्ही कमावता ते सर्व खर्च करणे शहाणपणा आहे का? तुमच्या पहिल्या वेतनासह करावयाच्या काही गोष्टी जाणून घेण्यासाठी वाचा:

डेब्ट फ्री व्हा

सर्व देय क्लिअर करणे ही शांततापूर्ण जीवनाची पहिली स्टेप आहे. इंटरेस्टची होणारी वाढ टाळण्यासाठी शक्य तितक्या लवकर तुमचा डेब्ट भार फेडणे सुरू करण्याचा सल्ला दिला जातो. एज्युकेशन लोन, परिचित व्यक्तीकडून उसनवारी स्वरुपात घेतलेला पैसा किंवा इतर कोणताही डेब्ट भार असो, तुम्ही कमाई सुरू केल्याबरोबर त्याला क्लिअर करण्यास स्टार्ट करा. जरी तुमचे पहिले वेतन सर्व पूर्ण करण्यासाठी पुरेसे नसेल, तरीही तुमच्या सर्व खर्चांचा विचार केल्यानंतर तुम्ही दर महिन्याला किती पैसे फेडाल हे तुम्ही प्लॅन करू शकता.

मंत्र मनी मॅनेजमेंटचा

मनी मॅनेजमेंट हे एक तंत्र आहे. ज्याद्वारे तुम्हाला तुमचे पैसे उपलब्ध असलेल्या विविध इन्व्हेस्टमेंटच्या ऑप्शन्स मधून अधिक उत्पन्न देण्याचे मार्ग शिकवते. या कलेविषयी जाणून घेणे आणि तुमच्या करिअरमध्ये लवकरात लवकर सुरू करणे तुम्हाला फ्यूचर मध्ये मदत करू शकते. हे तुम्हाला पहिल्या पे चेक पासून तुमचे इन्कम मॅनेज करण्यास मदत करू शकते आणि तुमच्या चुकांपासून शिकण्यासाठी तुमच्याकडे पर्याप्त वेळ असेल. याचे कारण असे की चुकांचे फायनान्शियल परिणाम आता तुमच्या करिअरच्या नंतरच्या टप्प्यांपेक्षा कमी असतील.

तुमच्या इन्व्हेस्टमेंट प्रवासाला आरंभ करा

पैशांबरोबर जबाबदारी येते आणि योग्य निर्णय घेणे आणि तुमच्या इन्व्हेस्टमेंटचा प्रवास सुरू करणे उचित असते. तुम्ही म्युच्युअल फंड मध्ये इन्व्हेस्टमेंट करून स्टार्ट करू शकता. ते काय आहेत आणि ते कसे कार्य करतात याबद्दल अधिक जाणून घेण्यासाठी वाचा.

तुमचे इन्व्हेस्टमेंटचे निर्णय तुमचे लक्ष्य, इन्व्हेस्टमेंटची मर्यादा आणि रिस्क घेण्याच्या क्षमतेवर अवलंबून असतात. तुम्ही अद्याप तरुण असल्याने आणि कमी फायनान्शियल भार असल्याने, तुम्ही दीर्घकालीन इन्व्हेस्टमेंट कडे लक्ष देऊ शकता आणि चांगल्या संभाव्य रिटर्नसाठी अधिक रिस्क घेण्याची क्षमता दाखवू शकता. तुम्हाला तुमच्या कमाईच्या शेअर्ससाठी प्लॅन करणे आवश्यक आहे जे तुम्ही खर्च, सेव्ह आणि इन्व्हेस्ट करू इच्छिता.

एसआयपी सुरू करा (सिस्टीमॅटिक इन्व्हेस्टमेंट प्लॅन)

जर तुम्ही म्युच्युअल फंडमध्ये इन्व्हेस्ट करायचे प्लॅन करत असाल आणि त्याबद्दल जास्त माहिती नसेल, तुम्हाला लंपसम मध्ये इन्व्हेस्ट करण्याची रिस्क घ्यायची नसेल; तर तुम्ही सिस्टीमॅटिक इन्व्हेस्टमेंट प्लॅन (एसआयपी) सह स्टार्ट करू शकता. एसआयपीसाठी साईन-अप करण्याद्वारे, तुम्ही नियमित अंतराने (मासिक किंवा वीकली) तुमच्या आवडीची फिक्स्ड रक्कम (कमीतकमी ₹500) इन्व्हेस्ट करू शकता. लहान रकमेसह सुरुवात करून, तुम्ही अद्यापही खर्च (उपयोगिता किंवा लक्झरी) करण्यासाठी काही पैसा बाजूला ठेवू शकता, तरीही इन्व्हेस्टमेंट स्टार्ट करू शकता.

तसेच, तुम्ही तरुण असल्याचे गृहीत धरल्यास, यामुळे आयुष्यात लवकरच फायनान्शियल शिस्त आणि नियोजन करण्याची सवय निर्माण होईल. जर तुम्हाला 3-4 वर्षांमध्ये कार खरेदी करायची असेल तर तुम्ही एसआयपीमध्ये सेव्हिंग करणे स्टार्ट करू शकता आणि तुम्ही पुरेसे सेव्ह केल्यानंतर तुमचे लक्ष्य साध्य करू शकता. कोणतेही लक्ष्य साध्य करण्यासाठी तुम्हाला किती इन्व्हेस्ट करावे लागेल हे जाणून घेण्यासाठी तुम्ही ऑनलाईन एसआयपी कॅल्क्युलेटर देखील चेक करू शकता.

स्वत:साठी हेल्थ इन्श्युरन्स घ्या

आपत्कालीन हॉस्पिटलायझेशन किंवा हेल्थ शी संबंधित इतर खर्चामुळे तुमच्या सेव्हिंग्सवर ताण येऊ शकतो आणि तुमचे फायनान्शियल लक्ष्य यावर देखील परिणाम होऊ शकतो. लवकरात लवकर हेल्थ इन्श्युरन्स कव्हर घेणे तुम्हाला वयाच्या घटकांमुळे चांगला बार्गेन मिळवून भारी प्रीमियमवर सेव्ह करण्यास मदत करू शकते. तसेच, तुम्ही इन्कम टॅक्स ॲक्ट, 1961 च्या सेक्शन 80D अंतर्गत टॅक्स कपातीचा क्लेम करू शकता.

आपत्कालीन फंडाची निर्मिती

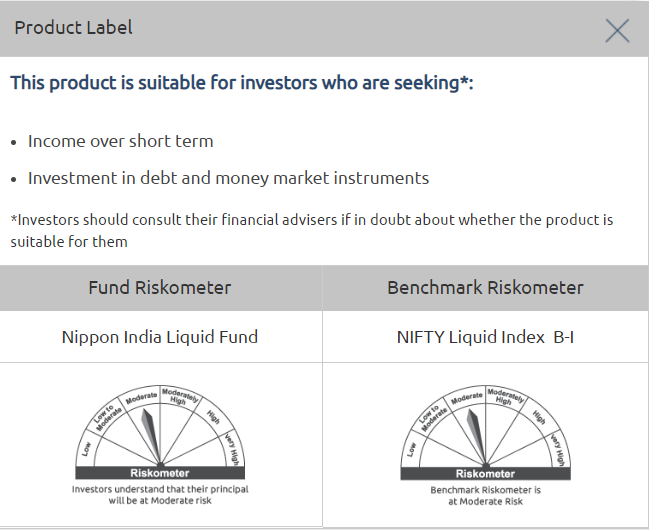

आयुष्य अनिश्चित आहे. अनिश्चित घटना जसे की मोठी घरगुती दुरुस्ती, वाहन खराब होणे, आरोग्यविषयक आपत्कालीन परिस्थिती किंवा इतर अनपेक्षित घटना कधीही घडू शकतात. त्यामुळे, तुम्हाला आपत्कालीन फंड तयार करणे आवश्यक आहे जे पुढील सहा महिन्यांसाठी तुमच्या राहणीमानाच्या खर्चांना कव्हर करेल. तुम्ही लिक्विड फंड मध्ये इन्व्हेस्ट करू शकता, जे व्यक्तिगत सिक्युरिटीजसाठी 91 दिवसांपर्यंत उर्वरित मॅच्युरिटीसह ओपन-एंडेड डेब्ट फंड आहेत. तुम्ही हे फंड कधीही रिडीम करू शकता आणि त्यांचा आपत्कालीन स्थितीत वापरू शकता.

निष्कर्ष

योग्य वयात चांगले इन्व्हेस्टमेंटचे निर्णय घेण्याचा तुम्हाला फ्यूचर मध्ये लाभ होईल. हे करणे खूप जास्त वाटत असले तरी, हे तुमचे पहिले वेतन आहे असे विचारात घेऊन, थोडे रिसर्च आणि मार्गदर्शन तुम्हाला दीर्घकाळात मदत करू शकते.

डिस्क्लेमर: येथे असलेली माहिती केवळ सामान्य वाचण्याच्या उद्देश्यासाठी आहे आणि व्यक्त केलेल्या व्ह्यूज मध्ये फक्त मतांचा समावेश आहे आणि त्यामुळे वाचकांसाठी गाईडलाईन्स, शिफारशी किंवा प्रोफेशनल गाईड म्हणून विचारात घेतले जाऊ शकत नाही. सार्वजनिकरित्या उपलब्ध माहिती, अंतर्गत विकसित डाटा आणि विश्वासार्ह मानले जाणारे इतर स्रोत यांच्या आधारे डॉक्युमेंट तयार करण्यात आले आहे. प्रायोजक, इन्व्हेस्टमेंट मॅनेजर, ट्रस्टी किंवा त्यांचे कोणतेही डायरेक्टर, कर्मचारी, सहभागी किंवा प्रतिनिधी ("संस्था आणि त्यांचे सहभागी") अशा माहितीची अचूकता, पूर्णता, पर्याप्तता आणि विश्वासार्हता यासाठी कोणतीही जबाबदारी घेत नाही किंवा त्याची हमी देत नाही. या माहितीच्या प्राप्तकर्त्यांना त्यांच्या स्वतःच्या विश्लेषण, व्याख्या आणि तपासांवर अवलंबून राहण्याचा सल्ला दिला जातो. माहितीपूर्ण इन्व्हेस्टमेंट निर्णय घेण्यासाठी वाचकांना स्वतंत्र प्रोफेशनल सल्ला घेण्याचा देखील सल्ला दिला जातो. या सामग्रीच्या तयारीमध्ये किंवा जारी करण्यात सहभागी असलेल्या व्यक्तींसह संस्था आणि त्यांचे सहभागी या सामग्रीमध्ये समाविष्ट असलेल्या माहितीमुळे गमावलेल्या नफ्याच्या कारणासह कोणत्याही प्रकारे प्रत्यक्ष, अप्रत्यक्ष, विशेष, प्रासंगिक, परिणामी, दंडात्मक किंवा अनुकरणीय नुकसानीसाठी जबाबदार राहणार नाहीत. या डॉक्युमेंटच्या आधारावर घेतलेल्या कोणत्याही निर्णयासाठी केवळ प्राप्तकर्ता पूर्णपणे जबाबदार असेल.

डिस्क्लेमर: एसआयपी कॅल्क्युलेटरचे परिणाम हे गृहीत रिटर्न रेटवर आधारित आहेत. कृपया तपशीलवार सूचनेसाठी तुमच्या प्रोफेशनल सल्लागाराशी संपर्क साधा. परिणाम हे गृहीत रिटर्न रेटवर आधारित आहेत. गणना डेब्ट आणि इक्विटी मार्केट्स / सेक्टर्सच्या फ्यूचर रिटर्नच्या कोणत्याही निर्णयावर किंवा कोणत्याही व्यक्तिगत सुरक्षेवर आधारित नाहीत आणि हे कमीत कमी रिटर्न्स आणि / किंवा कॅपिटलची सुरक्षा याचे वचन आहे असा याचा अर्थ काढला जाऊ नये. कॅल्क्युलेटर तयार करताना अत्यंत काळजी घेतली गेली असताना, एनआयएमएफ पूर्णतेची हमी देत नाही किंवा प्राप्त केलेली गणना निर्दोष आणि/किंवा अचूक असल्याची गॅरंटी देत नाही आणि कॅल्क्युलेटरवर विसंबून राहून केलेल्या कोणत्याही गोष्टीसंदर्भात उद्भवणारे कोणतेही दायित्व, नुकसान आणि हानी नाकारते. उदाहरणे कोणत्याही सुरक्षा किंवा इन्व्हेस्टमेंटच्या परफॉर्मन्सचे प्रतिनिधित्व करत नाहीत. टॅक्स परिणामांचे व्यक्तिगत स्वरूप पाहता, प्रत्येक इन्व्हेस्टरला कोणताही इन्व्हेस्टमेंटचा निर्णय घेण्यापूर्वी त्याच्या / तिच्या स्वतःच्या प्रोफेशनल टॅक्स / फायनान्शियल सल्लागाराशी सल्लामसलत करण्याचा सल्ला दिला जातो.

म्युच्युअल फंड इन्व्हेस्टमेंट मार्केट रिस्कच्या अधीन आहे, स्कीमशी संबंधित सर्व कागदपत्रे काळजीपूर्वक वाचा.