बाजारपेठ आणि व्यवसायांमधील वर्तमान ट्रेंड अनेक व्यक्तींसाठी पैसे इन्व्हेस्ट करण्यासाठी धोरण निर्धारित करण्यात मदत करू शकतात. उदाहरणार्थ, जेव्हा लोक पायाभूत सुविधा विकसित करतात, तेव्हा ते पायाभूत सुविधा थीम - पॉवर, स्टील, सिमेंट इ. मधील स्टॉकशी जोडलेल्या म्युच्युअल फंडमध्ये अधिक इन्व्हेस्ट करू इच्छितात.

या फंडचे पुढील वर्गीकरण तुम्हाला सेक्टर फंडमध्ये नेऊ शकते - जे प्रामुख्याने विशिष्ट क्षेत्रात येणाऱ्या कंपन्यांमध्ये इन्व्हेस्ट करतात. तुम्ही बँकिंग म्युच्युअल फंड बद्दल याठिकाणी. जर तुम्हाला वाटत असेल की भारतातील बँकिंग क्षेत्र चांगले काम करीत आहे आणि अधिक वाढेल, तर तुम्ही बँकिंग म्युच्युअल फंड द्वारे त्यांमध्ये इन्व्हेस्ट करू शकता.

परंतु तुम्ही असे करण्यापूर्वी, चला बँकिंग फंडचा तपशील पाहूया.

बँकिंग म्युच्युअल फंड म्हणजे काय?

सेक्टरल बँकिंग म्युच्युअल फंड म्हणूनही ओळखले जाणारे बँकिंग फंड मूलभूतपणे इक्विटी फंड आहेत जे बँकांसाठी इन्व्हेस्टमेंट पोर्टफोलिओ केंद्रित करतात. त्यांचे ॲसेट वाटप अधिकांशतः बँकांच्या इक्विटी किंवा इक्विटी संबंधित साधनांसाठी आहे. बँकिंग फंडमध्ये इन्व्हेस्टमेंट करणे बँकिंग सिक्युरिटीजच्या पोर्टफोलिओमध्ये लक्षणीय एक्सपोजर मिळू शकते.

बँकिंग म्युच्युअल फंडमध्ये इन्व्हेस्ट करण्याचे फायदे

1. तुम्ही बँकिंग म्युच्युअल फंडमध्ये इन्व्हेस्टमेंट करून दीर्घकालीन फायनान्शियल लक्ष्य प्राप्त करण्याची योजना बनवू शकता.

2. बँकिंग फंडसह, तुम्हाला भारतीय बँकांच्या विविध सिक्युरिटीज कव्हर करणाऱ्या पोर्टफोलिओमध्ये लक्षणीय एक्सपोजर मिळेल.

3. तुमची इन्व्हेस्टमेंट या सेक्टरल फंडच्या काळजीपूर्वक निवडीसह बेंचमार्क-बीटिंग रिटर्न डिलिव्हर करण्याची क्षमता कमाई करू शकते.

बँकिंग निधीशी संबंधित कर नियम

तुम्ही इन्व्हेस्ट केलेल्या इतर कोणत्याही इक्विटी फंडप्रमाणे बँकिंग फंडवर टॅक्स आकारला जातो. म्युच्युअल फंड युनिट्स रिडीम करण्यावर तुम्हाला प्राप्त रिटर्न/लाभ (असल्यास) होल्डिंग कालावधीनुसार टॅक्स आकारला जाईल.

● टॅक्स स्लॅब दर लक्षात न घेता 12 महिन्यांच्या आत युनिट्स रिडीम केल्यास अल्पकालीन कॅपिटल लाभांवर 15% टॅक्स आकारला जाईल.

● इंडेक्सेशन लाभाशिवाय 12 महिन्यांनंतर युनिट्स विक्रीवर मिळालेले दीर्घकालीन कॅपिटल लाभ 10% वर टॅक्स आकारला जातो.

तुम्ही बँकिंग फंडमध्ये इन्व्हेस्ट करावे का?

बँकिंग फंडमध्ये इन्व्हेस्टमेंट करण्यापूर्वी, तुम्हाला हे देखील माहित असावे की ॲसेट वाटप विशिष्ट क्षेत्रावर (बँकिंग) केंद्रित असल्याने पोर्टफोलिओ अधिक खरोखरच विविध असू शकतो. म्युच्युअल फंड योजनांच्या इतर विविध वर्गांच्या तुलनेत त्यांच्याकडे मोठ्या प्रमाणात एकाग्रतेचा धोका असतो. त्यामुळे, जर तुम्हाला बेंचमार्किंग-बीटिंग रिटर्न निर्माण करण्याच्या त्यांच्या क्षमतेतून फायदा होण्याची जोखीम उचलण्याची इच्छा असेल तर तुम्ही या फंडमध्ये इन्व्हेस्टमेंट करण्याचा विचार करावा.

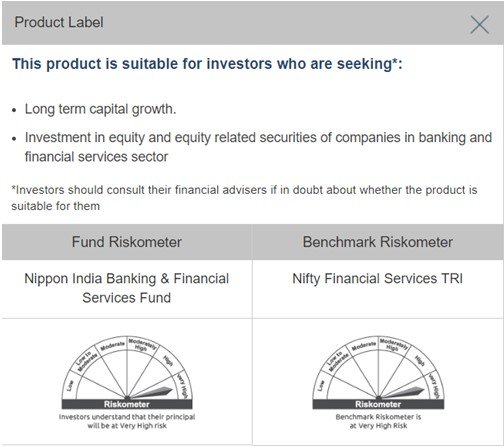

उदाहरणार्थ, तुम्ही दीर्घकालीन कॅपिटल वाढीसाठी निप्पॉन इंडिया बँकिंग आणि फायनान्शियल सर्व्हिसेस फंड मध्ये इन्व्हेस्टमेंट सुरू करू शकता. तुम्ही माहितीपूर्ण निर्णय घेण्यासाठी फंड वैशिष्ट्ये, कामगिरी आणि इतर तपशील ऑनलाईन तपासू शकता.

बँकिंग फंडमध्ये इन्व्हेस्टमेंट करण्यापूर्वी विचारात घेण्याच्या गोष्टी

● बँकिंग फंडच्या पोर्टफोलिओचे कॉन्सन्ट्रेशन देखील जास्त रिस्क सूचित करते, ज्यामुळे दीर्घकालीन इन्व्हेस्टमेंट क्षितिज विचारात घेणे आवश्यक आहे.

● इन्व्हेस्टमेंट करण्यापूर्वी तुम्ही या फंडशी संबंधित मार्केट आणि अस्थिरता दोन्ही रिस्कचा विचार करावा.

अस्वीकृती:

येथे दिलेली माहिती केवळ सामान्य वाचनाच्या उद्देशासाठी आहे आणि व्यक्त केलेले विचार केवळ मते बनवतात आणि म्हणून ती वाचकांसाठी मार्गदर्शक, शिफारसी किंवा प्रोफेशनल मार्गदर्शक म्हणून मानली जाऊ शकत नाहीत. सार्वजनिकरित्या उपलब्ध माहिती, अंतर्गत विकसित डाटा आणि विश्वासार्ह मानले जाणारे इतर स्त्रोत यांच्या आधारे डॉक्युमेंट तयार करण्यात आले आहे. प्रायोजक, इन्व्हेस्टमेंट मॅनेजर, ट्रस्टी किंवा त्यांचे कोणतेही डायरेक्टर, कर्मचारी, सहभागी किंवा प्रतिनिधी ("संस्था आणि त्यांचे सहभागी") अशा माहितीची अचूकता, पूर्णता, पर्याप्तता आणि विश्वासार्हता यासाठी कोणतीही जबाबदारी घेत नाही किंवा त्याची हमी देत नाही. या माहितीच्या प्राप्तकर्त्यांना त्यांच्या स्वतःच्या विश्लेषण, व्याख्या आणि तपासांवर अवलंबून राहण्याचा सल्ला दिला जातो. माहितीपूर्ण इन्व्हेस्टमेंट निर्णय घेण्यासाठी वाचकांना स्वतंत्र प्रोफेशनल सल्ला घेण्याचा देखील सल्ला दिला जातो. या मटेरिअलच्या तयारीमध्ये किंवा जारी करण्यात सहभागी असलेल्या व्यक्तींसह संस्था आणि त्यांचे सहयोगी या मटेरिअलमध्ये समाविष्ट असलेल्या माहितीमुळे गमावलेल्या नफ्याच्या कारणासह कोणत्याही प्रकारे प्रत्यक्ष, अप्रत्यक्ष, विशेष, प्रासंगिक, परिणामी, दंडात्मक किंवा अनुकरणीय नुकसानीसाठी जबाबदार राहणार नाहीत. या डॉक्युमेंटच्या आधारावर घेतलेल्या कोणत्याही निर्णयासाठी केवळ प्राप्तकर्ता पूर्णपणे जबाबदार असेल.

उत्पादन लेबल

म्युच्युअल फंड इन्व्हेस्टमेंट मार्केट रिस्कच्या अधीन आहे, स्कीमशी संबंधित सर्व कागदपत्रे काळजीपूर्वक वाचा.