जेव्हा मार्केट रिटर्न प्रत्येकासाठी समान असतील, तर प्रत्येक रिटेल इन्व्हेस्टरसाठी रिटर्न वेगळे असतात. याबद्दल तुम्हाला कधी आश्चर्य वाटले का? याचे उत्तर तुमच्या भावनांमध्ये आहे. इन्व्हेस्टरच्या भावनांनुसार ते बदलू शकतात त्यामुळे तुमच्या इक्विटी इन्व्हेस्टमेंटसाठी हे अधिक सत्य असू शकते. दृष्टीकोन मिळविण्यासाठी, इक्विटी मार्केट कसे काम करतात हे आपण समजून घेऊया. इक्विटी मार्केटचे दीर्घकालीन रिटर्न तुम्ही गुंतवणूक केलेल्या कंपन्यांच्या वृद्धी आणि कमाईवर अवलंबून असतात. सोप्या शब्दांमध्ये, तुम्ही तुमचे पैसे कंपन्यांवर ठेवत आहात जे वाढत आहेत. कमाई वाढत असताना, शेअरची किंमत वाढते आणि त्यामुळे रिटर्न मिळते. तथापि, शॉर्ट-टर्ममध्ये, शेअरच्या किंमतीत जवळजवळ प्रत्येक क्षणाला चढ-उतार होते आणि हे भावनांमधील बदलामुळे बदलत जाते. त्यामुळे तुमचे रिटर्न दुसऱ्या इन्व्हेस्टरपेक्षा वेगळे असू शकतात; तुम्ही या वारंवार बदलांवर कशी प्रतिक्रिया देता यावर उत्तर अवलंबून आहे. यापेक्षा अधिक वेळा, आपण थेट इक्विटीमध्ये किंवा इक्विटी म्युच्युअल फंडांमध्ये इन्व्हेस्टमेंट करत असलात तरीही या प्रतिक्रिया भावनांद्वारे प्रेरित असतात.

हे केवळ भारतातच होत नाही. DALBAR अभ्यास S&P 500 द्वारे प्रदान केलेल्या रिटर्नच्या तुलनेत वैयक्तिक इन्व्हेस्टरनी मिळवलेल्या रिटर्नमध्ये फरक दाखवून देतो (यूएस स्टॉक मार्केटच्या सर्वात जास्त फॉलो केल्या जाणाऱ्या बेंचमार्क पैकी एक). अहवालानुसार, डिसेंबर 2013 मध्ये समाप्त झालेल्या 30-वर्षाच्या कालावधीत इंडेक्सचा रिटर्न 11.11% होता आणि त्याच कालावधीसाठी वैयक्तिक इन्व्हेस्टरचा रिटर्न केवळ 3.69% आहे. हे इन्व्हेस्टरच्या इन्व्हेस्टमेंटच्या अभावामुळे आणि बाजारातील परिस्थितीतील अल्पकालीन बदलांमुळे इन्व्हेस्टमेंट बंद केल्यामुळे होते.

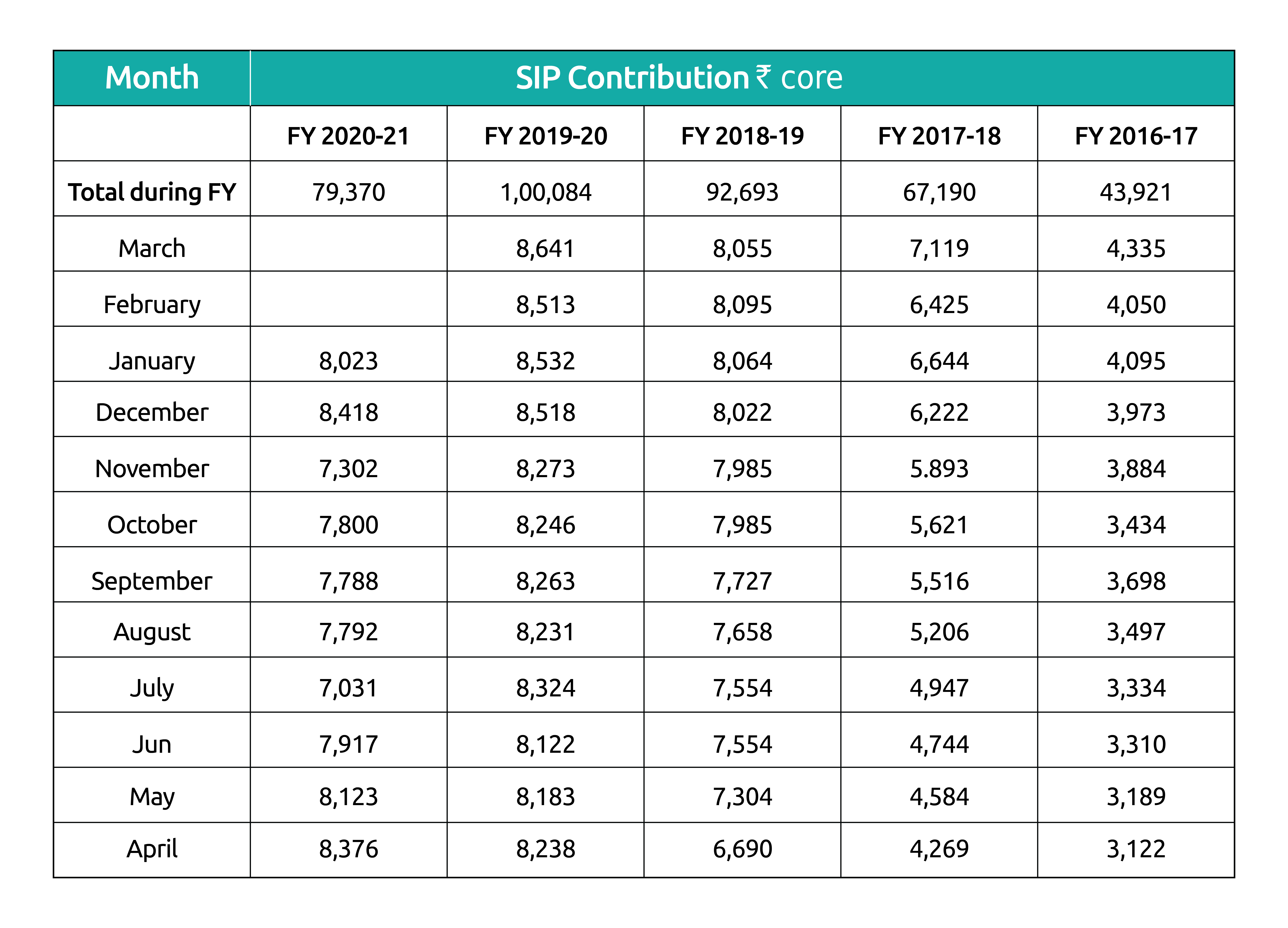

मागील काही वर्षांमध्ये एकूण एसआयपी कॉन्ट्रिब्यू्शन वर AMFI (म्युच्युअल फंड असोसिएशन ऑफ इंडिया) द्वारे प्रकाशित केलेल्या खालील डाटाचा विचार करा-

आता अलीकडेच आलेली महामारी पाहूया, ज्याचा मार्च 20 मध्ये मोठा परिणाम झाला. मार्चपर्यंत, एसआयपी कॉन्ट्रिब्यू्शन सतत वाढत होते आणि एप्रिल 20 पासून अगदी अलीकडे पर्यंत ते खूप कमी झाले. हे घडले तेव्हा महामारीची लाट आली आणि बदलती भावना आणि वाढती भीती यामुळे बाजार कोसळला, ज्यामुळे इन्व्हेस्टरनी त्यांच्या एसआयपी बंद केल्या. मार्केट पुन्हा वाढण्यास सुरुवात झाल्यामुळे,

SIP इनफ्लो वाढले आहे. बेसिकली, एनएव्ही (नेट ॲसेट वॅल्यू) म्हणजेच म्युच्युअल फंडची प्रति-युनिट किंमत) कमी असताना इन्व्हेस्टर बाहेर पडतात. हे आदर्श खरेदी व्यवहाराच्या पूर्णपणे विपरीत आहे.

भावनिक इन्व्हेस्टर वर्तन कशामुळे घडते?

फिअर ऑफ मिसिंग आऊट (फोमो)

इन्व्हेस्टरना अनेकदा असे वाटते की बाजारातील प्रत्येक बदलावर त्यांनी प्रतिक्रिया देणे आवश्यक आहे; अन्यथा ते काही प्रकारचे फायदे किंवा पैसे गमावतील. आपण वर पाहिल्याप्रमाणे, प्रत्येक बाजारपेठेतील चढ-उतारासाठी शॉर्ट टर्म निर्णय घेतल्यामुळे तुम्ही रिटर्न गमावू शकता.

समूहाची मानसिकता

अनेकदा असे दिसून येत आहे की तुम्ही काही सहकारी/मित्र/कुटुंबातील सदस्य म्युच्युअल फंडवर चर्चा करत असता. ते म्युच्युअल फंड त्यांच्यासाठी फायदेशीर ठरले आहेच आणि त्यांच्यावर त्याचा प्रभाव पडला आहे. प्रथमत: आपण समजून घेऊ या की ते तुमच्याप्रमाणेच तज्ज्ञ इन्व्हेस्टर नाहीत. दुसरे, त्यांच्यासाठी जे फायदेशीर ठरते, ते तुमच्यासाठी कदाचित फायदेशीर ठरू शकणार नाही, कारण प्रत्येक इन्व्हेस्टरची उद्दिष्टे, रिस्क घेण्याची क्षमता आणि इन्व्हेस्टमेंटचा प्रवास वेगळा असतो.

दररोज परफॉर्मन्स सुधारणा

मार्केट न्यूजच्या प्रभावाखाली राहणे आणि प्रत्येक दिवशी सर्वोत्तम रिटर्न प्राप्त करण्याची अपेक्षा ठेवण्याचे लक्ष्य बाळगणे ही सर्वसामान्य चूक आहे. अशाप्रकारची आदर्श स्थिती प्राप्त करणे जवळपास अशक्यच आहे. परंतु एकाच

म्युच्युअल फंड मध्ये दीर्घकाळ इन्व्हेस्ट न केल्यामुळे प्राप्त होणाऱ्या रिटर्नमध्ये मोठ्या प्रमाणात नुकसान प्राप्त होते.

मार्केट पॅटर्न्सकडे दुर्लक्ष

महामारीपूर्वीही, जेव्हा बाजारपेठ कोसळली होती. तेव्हा परिस्थिती वेगळी होती आणि जर तुम्ही हे पॅटर्न पाहिले तर मार्केट पुन्हा वर जाते. हे सायक्लिकल व्यवहार आहेत. म्हणून, पूर्वीच्या अनुभवावर पूर्णपणे आधारित, तुम्ही मार्केट पुन्हा उसळी घेण्याची शक्यता नाकारू शकत नाही.

लक्ष्य नियोजनाचा अभाव

काहीवेळा, तुम्ही इन्व्हेस्टमेंट का करीत आहात हे तुम्हाला माहित नसते. उदाहरणार्थ, निवृत्तीसाठी इन्व्हेस्ट करणे एक लाँग-टर्म ध्येय असू शकते ज्यासाठी तुम्हाला माहित आहे की तुम्हाला भांडवल तयार करण्याच्या उद्देशाने इन्व्हेस्टमेंट करणे आवश्यक आहे. परंतु जर ध्येय स्पष्ट नसल्यास तुम्ही तत्काळ मनाप्रमाणे निर्णय घेऊ शकता आणि त्याच्या वेळेपूर्वी रिडीम करू शकता.

निष्कर्षामध्ये-

इन्व्हेस्टमेंट ही भीती किंवा भावनांबद्दल नाही; तुमच्या दृष्टीकोनात इन्व्हेस्टमेंटसाठी व्यावहारिकता आवश्यक आहे. परंतु आम्ही समजतो की भावना अपरिहार्य आहेत. म्हणून, तुम्हाला भावनांचा प्रभाव कमी करण्यासाठी आपल्याला मदत करणारी सिस्टीम तयार करणे आवश्यक आहे. आर्थिक सल्लागार किंवा म्युच्युअल फंड वितरकाच्या मदतीने इन्व्हेस्टमेंट करणे काही इन्व्हेस्टरना इन्व्हेस्टमेंटवर लाँग-टर्म लक्ष केंद्रित करण्यास मदत करू शकतात. तुमच्यासाठी नियम सेट करा आणि कोणत्याही प्रकारे त्यावर कायम राहा. जर तुम्हाला मार्केटसाठी ही वेळ कठीण वाटत असेल तर एसआयपी (सिस्टिमॅटिक इन्व्हेस्टमेंट प्लॅन) द्वारे गुंतवा, जे त्याची वेळ कमी करते. जेव्हा एनएव्ही कमी असेल तेव्हा तुम्ही अधिक युनिट्स खरेदी करू शकता आणि जेव्हा एनएव्ही जास्त असेल तेव्हा कमी खरेदी कराल.

मार्केट तुमच्या मनाप्रमाणे किंवा त्याविरोधात असले, तरी तुमची इन्व्हेस्टमेंटवर तुमच्या भावनांचा परिणाम न होऊ देण्याचा सल्ला दिला जातो. रिसर्च वर आधारित माहितीपूर्ण निर्णय घ्या, ऐकीव गोष्टीवर विश्वास ठेवू नका.

वरील उदाहरणे केवळ समजून घेण्यासाठी आहेत, ते प्रत्यक्ष किंवा अप्रत्यक्षपणे कोणत्याही स्कीमच्या परफॉर्मन्स संबंधित नाहीत. येथे व्यक्त केलेले विचार केवळ मत आहेत आणि वाचकाने करावयाच्या कोणत्याही कृतीसाठी कोणतीही मार्गदर्शक तत्त्वे किंवा शिफारशी म्हणून ग्राह्य धरू नये. ही माहिती केवळ सामान्य वाचण्याच्या हेतूसाठी आहे आणि वाचकासाठी ते प्रोफेशनल गाईड म्हणून काम करत नाही.

म्युच्युअल फंड इन्व्हेस्टमेंट मार्केट रिस्कच्या अधीन आहे, स्कीमशी संबंधित सर्व कागदपत्रे काळजीपूर्वक वाचा