உங்கள் தினசரி உணவில் இவை உள்ளனவா? இது பல்வேறு வகையான ஊட்டச்சத்துக்களின் ஆரோக்கியமான பகுதிகளை உங்களுக்கு வழங்க புரதங்கள், கார்போஹைட்ரேட்டுகள் மற்றும் கொழுப்பு ஆகியவற்றின் கலவையைக் கொண்டுள்ளது. இப்போது அதே கருத்தை முதலீட்டிற்கும் பயன்படுத்துங்கள். ஒரு போர்ட்ஃபோலியோவை உருவாக்க நீங்கள் பல்வேறு வகையான முதலீட்டு வழிகளைத் தேர்ந்தெடுக்கும்போது, அது சொத்து ஒதுக்கீடு என்று அழைக்கப்படுகிறது. இது உங்கள் முதலீடுகளை ஈக்விட்டி, கடன், ரொக்கம், மற்றும் ரியல் எஸ்டேட் மற்றும் தங்கம் போன்ற மாற்று சொத்து வகுப்புகளாக பல்வேறு சொத்து வகுப்புகளாகப் பிரிக்கும் செயல்முறையாகும்.

மியூச்சுவல் ஃபண்டுகளுக்கு சொத்து ஒதுக்கீடு பயன்படுத்தப்படும்போது, அது உங்கள் முதலீடுகளை பல்வகைப்படுத்தவும் அபாயங்களைக் குறைக்கவும் உதவுகிறது. எனவே, உடல் ஆரோக்கியமாக இருக்க சமச்சீர் ஊட்டச்சத்து எப்படி முக்கியமோ, அது போல் உங்கள் நிதி ஆரோக்கியத்தை பராமரிக்க பன்முகப்படுத்தப்பட்ட மியூச்சுவல் ஃபண்டு போர்ட்ஃபோலியோ முக்கியமாகும்.

சில சொத்து ஒதுக்கீட்டு உத்திகளைப் பார்ப்போம்:

வியூகம் # 1 – மூலோபாய சொத்து ஒதுக்கீடு

இது ஒரு நிலையான சொத்து ஒதுக்கீட்டு உத்தி, அதில் நீங்கள் உங்கள் பங்கு மற்றும் கடன் வெளிப்பாட்டைத் தீர்மானித்து, விகிதத்தில் நிலையானதாக இருங்கள். சந்தையில் மாற்றத்துடன்கூடிய, விகிதங்கள் பாதிக்கப்படும் போது, குறிப்பிட்ட விகிதம் பராமரிக்கப்படுவதை உறுதி செய்ய அவ்வப்போது உங்கள் போர்ட்ஃபோலியோவை சமநிலைப்படுத்த வேண்டும்.

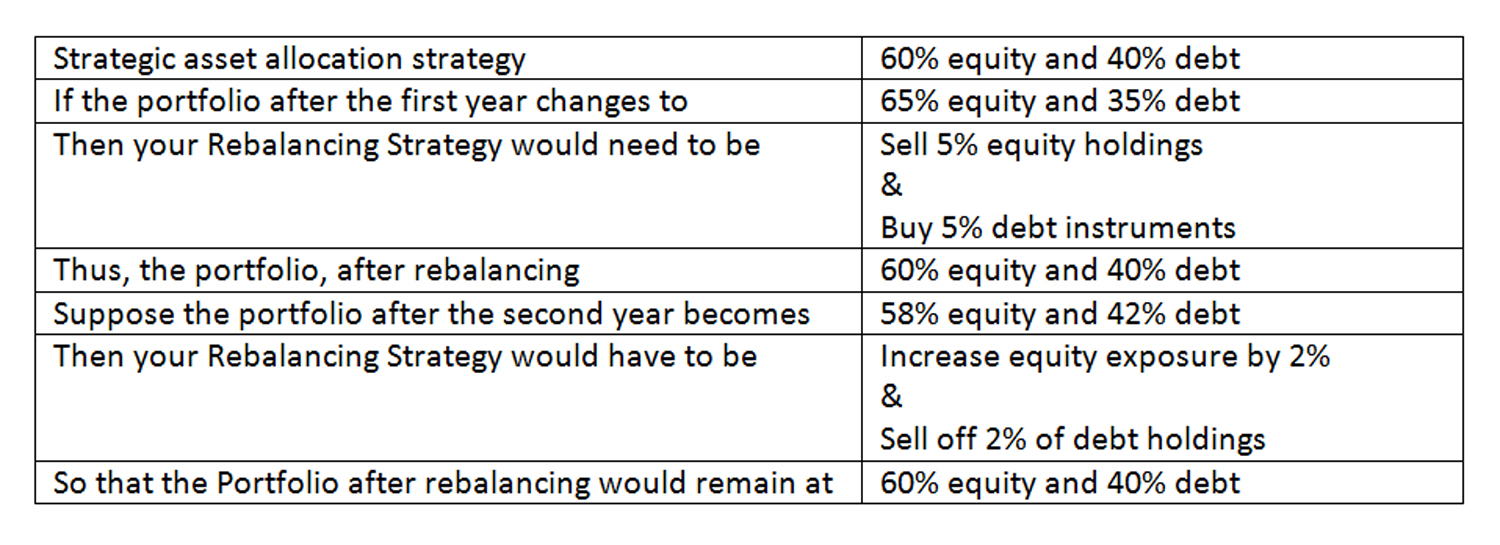

நீங்கள் 60% ஈக்விட்டி மற்றும் 40% கடனை தேர்ந்தெடுத்துள்ளீர்கள் என்று வைத்துக்கொள்வோம். சமநிலை எவ்வாறு செயல்படும் என்பதை இங்கே காணுங்கள் -

இந்த மூலோபாயம் வாங்குதல் மற்றும் பிடித்தல் மூலோபாயம் என்றும் அழைக்கப்படுகிறது, ஏனெனில் ஒதுக்கீடு நிலையானதாக இருப்பதால் விரும்பிய ஒதுக்கீட்டை அடைய மட்டுமே செய்யப்படுகிறது. இந்த மூலோபாயத்தின் மிகப்பெரிய நன்மை என்னவென்றால் சந்தை நிலையைப் பொருட்படுத்தாமல் முதலீட்டு ஒழுங்காகும். வெறுமனே, ஒரு போர்ட்ஃபோலியோ சமநிலை வருடத்திற்கு ஒரு முறை செய்யப்பட வேண்டும்.

வியூகம் #2 – தந்திரமான சொத்து ஒதுக்கீடு

இது மூலோபாய ஒதுக்கீட்டு மூலோபாயத்தின் நெகிழ்வான மாறுபாடுடையதாகும், இது சாதகமான சந்தைகளில் பணம் செலுத்துவதற்கு ஒதுக்கீட்டை மாற்ற அனுமதிக்கிறது. மீண்டும், நீங்கள் ஒரு குறிப்பிட்ட சொத்து ஒதுக்கீட்டு விகிதத்தை முடிவு செய்தால் அது உதவும். அதன்பிறகு, உகந்த சந்தை நிலைமைகளை நீங்கள் கண்டால், விரைவான குறுகிய கால ஆதாயங்களை அடைய விகிதத்தை மாற்றலாம்.

உங்கள் சொத்து ஒதுக்கீடு விகிதம் 60% ஈக்விட்டி மற்றும் 40% கடன் என்று வைத்துக்கொள்வோம். பங்குச் சந்தை சிறப்பாக செயல்பட்டு, அடுத்த சில மாதங்களுக்கு உயர்வு தொடரும் என எதிர்பார்க்கப்பட்டால், நீங்கள் பங்கு வெளிப்பாட்டை அதிகரிக்கலாம். 20% கடனுடன் ஈக்விட்டி ஒதுக்கீடு 80% ஆகலாம். மறுபுறம், பங்குச் சந்தை வீழ்ச்சியடையும் அல்லது கடன் அதிக வருவாயைக் கொடுக்கும் என்று எதிர்பார்க்கப்பட்டால், நீங்கள் அபாயங்களைக் குறைக்க அல்லது வருமானத்தை அதிகரிக்க ஈக்விட்டி வெளிப்பாட்டைக் குறைக்கலாம். உங்கள் ஈக்விட்டி ஒதுக்கீடு தற்காலிகமாக முந்தைய 80% லிருந்து 40% ஆகக் குறையும், மேலும் கடன் ஒதுக்கீடு முந்தைய 20% லிருந்து அதிகரிக்கும்.

எனவே, தந்திரோபாய மூலோபாயம் சந்தை இயக்கங்களை படிக்க மற்றும் புரிந்துகொள்ள உங்கள் திறனைப் பற்றி செயல்படுகிறது மற்றும் அடிக்கடி மோமென்டம் அடிப்படையிலான மூலோபாயம் என்று அழைக்கப்படுகிறது. ரிட்டர்ன்களை அதிகரிக்க அல்லது அபாயங்களை குறைக்க குறுகிய காலத்திற்கான உங்கள் ஒதுக்கீட்டை நீங்கள் மாற்றுகிறீர்கள். இருப்பினும், ஒரு சாதாரண சூழ்நிலையில், சொத்து ஒதுக்கீடு அதிகமாகவோ அல்லது குறைவாகவோ முடிவு செய்யப்பட்டுள்ளது.

வியூகம் #3 – மாறும் சொத்து ஒதுக்கீடு

மிகவும் பிரபலமான சொத்து ஒதுக்கீடு உத்தி என்பது மாறும் சொத்து ஒதுக்கீடு ஆகும். உங்களிடம் நிலையான ஒதுக்கீட்டு விகிதம் இல்லாதபோது, சந்தை இயக்கங்களுக்கு ஏற்ப உங்கள் பணத்தை முதலீடு செய்யுங்கள். எனவே, மேல்நோக்கிய சந்தைப் போக்கில், நீங்கள் அதிக ஈக்விட்டி வெளிப்பாட்டை ஆதரிப்பீர்கள், அதே நேரத்தில் கீழ்நோக்கிய போக்கில், நீங்கள் எச்சரிக்கையாக இருக்க வேண்டும் மற்றும் முதன்மையாக கடனில் முதலீடு செய்வீர்கள். குறைந்த விலைக்கு வாங்கவும் அதிக விலைக்கு விற்கவும் நீங்கள் எதிர்மாறாக செய்யலாம். தந்திரமான சொத்து ஒதுக்கீடு போலல்லாமல், இங்கே, ஒவ்வொரு சொத்துக்கும் % ஒதுக்கீட்டில் நீங்கள் நிர்ணயிக்கப்படுவதில்லை. மாறாக, நீங்கள் சந்தை நிலவரத்தை பொறுத்து மாறும் அழைப்புகளை எடுக்கிறீர்கள்.

மாறும் சொத்து ஒதுக்கீடு தங்கள் சொத்து ஒதுக்கீட்டை மாற்றிக்கொண்டிருக்கும் அனுபவமிக்க மற்றும் செயலில் உள்ள முதலீட்டாளர்களுக்கு ஏற்றது. சந்தைப் போக்குகளுடன் நீங்கள் புதுப்பித்த நிலையில் இருக்க முடிந்தால், இந்த மூலோபாயம் உங்களுக்கு கவர்ச்சிகரமான வருமானத்தைத் தரக்கூடும்.

செய்து முடித்திடுங்கள்

மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்யும் போது, உங்கள் அபாய ஆர்வம் மற்றும் சந்தைகளின் அறிவைப் பொறுத்து உங்கள்

சொத்து ஒதுக்கீட்டு மூலோபாயத்தைத் தேர்ந்தெடுப்பது நல்லது. நினைவில் கொள்ளுங்கள், தந்திரமான மற்றும் மாறும் மூலோபாயம் வேலை செய்ய உங்களுக்கு சந்தையைப் பற்றிய நல்ல புரிதல் தேவை. மூலோபாய ஒதுக்கீடு நீண்ட கால முதலீட்டாளர்களுக்கு ஏற்றது, சந்தையை பற்றி அறியாதவர்கள் அல்லது நேரம் ஒதுக்க விரும்பாதவர்கள் ஆகிய இருவருக்கும். நீங்கள் முதலீடு செய்த பணத்தில் அதிகபட்ச வருமானத்தை பெறுவதை உறுதி செய்ய விரும்பினால் உங்களது உத்திகளையும் மாற்றலாம்.

கட்டுரை 3 உத்திகளை மட்டுமே குறிப்பிடுகையில், முதலீட்டாளர்கள்/ நிதி மேலாளர்களால் அவ்வப்போது பயன்படுத்தக்கூடியவை இன்னும் பல இருக்கலாம்

இங்குள்ள தகவல் பொதுவான படிப்பு நோக்கங்கள் மற்றும் கருத்துக்களை மட்டுமே வெளிப்படுத்துகின்றன மற்றும் எனவே வாசகர்களுக்கான வழிகாட்டுதல்கள், பரிந்துரைகள் அல்லது ஒரு தொழில்முறை வழிகாட்டியாக கருதப்பட முடியாது. இந்த ஆவணம் பொதுவாக கிடைக்கக்கூடிய தகவல், உருவாக்கப்பட்ட தரவு மற்றும் பிற நம்பக்கூடிய ஆதாரங்கள் மூலம் உருவாக்கப்பட்டுள்ளது. ஸ்பான்சர், முதலீட்டு மேலாளர், அறங்காவலர் அல்லது அவர்களின் இயக்குனர்கள், ஊழியர்கள், துணை நிறுவனங்கள் அல்லது பிரதிநிதிகள் ("நிறுவனங்கள் மற்றும் அவற்றின் துணை நிறுவனங்கள்") அத்தகைய தகவலின் துல்லியம், முழுமை, போதுமான மற்றும் நம்பகத்தன்மைக்கு எந்தவொரு பொறுப்பையும் ஏற்கமாட்டார்கள். இந்த தகவலின் பெறுநர்கள் தங்கள் சொந்த பகுப்பாய்வு, விளக்கங்கள் மற்றும் விசாரணைகளை நம்புமாறு அறிவுறுத்தப்படுகிறார்கள். தகவலறிந்த முதலீட்டு முடிவை எடுக்க வாசகர்கள் சுயாதீனமான தொழில்முறை ஆலோசனைகளைப் பெற அறிவுறுத்தப்படுகிறார்கள்.இந்த மெட்டீரியலின் தயாரிப்பு அல்லது வழங்குதலில் ஈடுபட்டுள்ள நபர்கள் உட்பட நிறுவனங்கள் மற்றும் அவர்களின் துணை நிறுவனங்கள் இந்த மெட்டீரியலில் உள்ள தகவலில் இருந்து ஏற்படும் இழந்த இலாபங்கள் உட்பட எந்தவொரு நேரடி, மறைமுக, சிறப்பு, தற்செயலான, விளைவான, தண்டனைக்குரிய அல்லது உதாரணமான சேதங்களுக்கும் எந்தவொரு வழியிலும் பொறுப்பேற்காது. இந்த ஆவணத்தின் அடிப்படையில் எடுக்கப்படும் எந்த முடிவிற்கும் பெறுநர் மட்டுமே முழுப் பொறுப்பாளியாக இருப்பார்.

மியூச்சுவல் ஃபண்டு முதலீடுகள் சந்தை அபாயங்களுக்கு உட்பட்டவை, திட்டம் சார்ந்த அனைத்து ஆவணங்களையும் கவனமாகப் படிக்கவும்