நிதி அவசரநிலைகள் எங்கள் கதவுகளில் தடுக்காமல் எந்த நேரத்திலும் வரலாம். இது எதிர்பாராத மருத்துவ நெருக்கடி, சேதமடைந்த செல் போன் அல்லது ஃபெண்டர் பெண்டராக இருந்தாலும், பல திட்டமிடப்படாத செலவுகள் பெரும்பாலும் மோசமான நேரங்களில் ஏற்படுகின்றன. நீங்கள் நல்ல நேரங்களுக்கு சரியாக இருந்திருந்தால், ஒரு சிறிய நிதி குஷன் கூட கடினமான நேரங்களில் சரிசெய்ய உதவும் மற்றும் உங்களை சிறிது சிறப்பாக தூங்க முடியும் என்பதை நீங்கள் ஒப்புக்கொள்ளலாம்.

ஒரு பொருளாதார கீழ்நோக்கு, வேலை இழப்புகள் அல்லது சம்பள குறைப்புகள் கட்டுப்பாட்டில் இல்லாமல் போகலாம். ஆனால் உங்கள் அவசரகால நிதி-யில் ஒரு குறிப்பிட்ட தொகையை அமைப்பதன் மூலம் நீங்கள் இன்னும் பயணம் செய்யலாம். இந்த முன்-திட்டமிடப்பட்ட நிதி திட்டமிடப்படாத பல திட்டமிடப்படாத செலவுகளை பூர்த்தி செய்ய உங்களுக்கு உதவும்.

அவசரகால நிதியை எவ்வாறு உருவாக்குவது பற்றி உறுதியாக இல்லையா? இப்போது ஒன்றை உருவாக்குவதற்கான வாய்ப்பு நேரம். சிறப்பாக அவசரகால நிதி அர்த்தத்தை புரிந்துகொள்ள நாங்கள் உங்களுக்கு உதவுவோம்.

அவசரகால நிதி என்றால் என்ன?

ஒரு அவசரகால நிதி என்றும் அழைக்கப்படும் ஒரு அவசரகால நிதி, நிதி அவசரநிலைகள் அல்லது திட்டமிடப்படாத செலவுகளை சமாளிக்க நீங்கள் குறிப்பாக ஒதுக்கப்பட்ட ரொக்க இருப்பைக் குறிக்கிறது. உங்கள் வழக்கமான செலவுகளின் ஒரு பகுதியாக இல்லாத கார் பழுதுபார்ப்புகள், மருத்துவ பில்கள் அல்லது வீட்டு பழுதுபார்ப்புகள் போன்ற பெரிய அல்லது சிறிய திட்டமிடப்படாத பணம்செலுத்தல்களுக்கு நீங்கள் இதை பயன்படுத்தலாம்.

அவசரகால நிதியை உருவாக்குவது என்பது நன்கு சுற்றியுள்ள நிதி திட்டம் தொடர்பான ஒரு முக்கியமான முடிவாகும். நிதிச் சுமைகளை எதிர்கொள்ளும்போது உங்கள் அடிப்படை வாழ்க்கை முறை பாதிக்கப்படாமல் இருப்பதை இது உறுதி செய்கிறது மற்றும் கடனைப் பயன்படுத்தாமல் நீங்கள் ஃப்ளோட்டில் இருக்கலாம். வேறு வார்த்தைகளில் கூறினால், ஒரு அவசரகால நிதி திருப்பிச் செலுத்துவதில் தெளிவு இல்லாமல் கூடுதல் கடன்களை பெறுவதை தவிர்க்க உங்களுக்கு உதவும்.

உங்கள் அவசரகால நிதி எவ்வளவு பெரியதாக இருக்க வேண்டும்?

இந்தியாவில் அவசரகால நிதியை எவ்வாறு உருவாக்குவது, தொகை ஒரு தனிநபரிடமிருந்து மற்றொரு தனிநபருக்கு மாறுபடலாம் என்பதை தெரிந்து கொள்வது முக்கியமாகும். உங்கள் நிதியின் அளவு பெரும்பாலும் உங்கள் வருமானம், சார்ந்திருப்போர்களின் எண்ணிக்கை, வாழ்க்கை முறை மற்றும் தற்போதைய கடன் உட்பட பல காரணிகளைப் பொறுத்தது. முக்கிய விதியாக, மூன்று முதல் ஆறு மாதங்கள் வரை அத்தியாவசிய வீட்டுச் செலவுகளை உள்ளடக்கும் தொகையை நீங்கள் பெற முடியும்.

அவசரகால நிதி அளவைப் பார்ப்பதற்கான மற்றொரு வழி நீங்கள் எதிர்கொண்ட சமீபத்திய எதிர்பாராத சூழ்நிலையையும் அது எவ்வளவு செலவையும் கருத்தில் கொள்வதாகும். ஒரு அவசரகால நிதி-க்காக நீங்கள் எவ்வளவு பணத்தை ஒதுக்கலாம் என்பது பற்றிய யோசனையை இது உங்களுக்கு வழங்கும்.

அவசரகால நிதியை எவ்வாறு உருவாக்குவது?

ஒரு அவசரகால நிதி உருவாக்குவதற்கு உங்களுக்கு தொடங்க உதவுவதற்கான சில எளிய வழிமுறைகள் கீழே கொடுக்கப்பட்டுள்ளன:

1.ஒரு வருடம் அல்லது இரண்டு ஆண்டு இறுதியில் ஒரு குறிப்பிட்ட தொகையை ஒதுக்குவதற்கான யதார்த்தமான இலக்கை அமைக்கவும். நீங்கள் முன்னதாக தொடங்கும்போது, அந்த இலக்கை அடைந்து பின்னர் முன்னோக்கி திட்டமிடுவது எளிதானது

2.உங்கள் இலக்கின் அடிப்படையில் மாதாந்திர உறுதிப்பாட்டை தீர்மானித்து தேவையான பங்களிப்புகளை செய்ய அமைப்புகளை உருவாக்கவும். நீங்கள் ஒரு தனி வங்கி கணக்கை திறக்கலாம் அல்லது ஆட்டோமேட்டிக் ரிக்கரிங் டிரான்ஸ்ஃபர்களை அமைக்கலாம்

3.உங்கள் மாதாந்திர செலவுகளை சரிபார்த்து தேவையற்ற செலவுகளை குறைக்கவும்

4.உங்கள் அவசரகால நிதி க்கான போனஸ்கள் அல்லது வரி ரீஃபண்டுகள் போன்ற மொத்த தொகையை மீண்டும் ஒதுக்கவும்

உங்கள் அவசரகால நிதியை எங்கே நிறுத்த வேண்டும்?

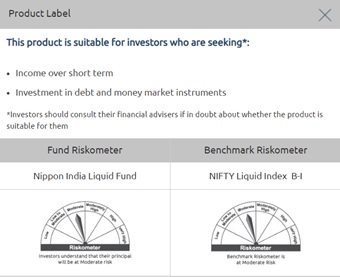

நீங்கள் அவசரகால நிதியை உருவாக்கியவுடன், உங்களிடம் உள்ள நிதிகளை நிறுத்த நீங்கள் தேர்வு செய்யக்கூடிய சில விருப்பங்கள் உள்ளன, இதில் ஒன்று ஒரு லிக்விட் ஃபண்டு. இது மியூச்சுவல் ஃபண்ட் திட்டங்களின் வகையாகும், இது முதன்மையாக கடன் மற்றும் பணச் சந்தை பத்திரங்களில் முதலீடு செய்கிறது, இது 91 நாட்களுக்கும் குறைவான மெச்சூரிட்டியைக் கொண்டுள்ளது. இந்த நிதிகளின் கட்டமைப்பு குறுகிய காலங்களுக்கு பணத்தை முதலீடு செய்ய அவற்றை ஒரு நல்ல விருப்பமாக மாற்றுகிறது.

அவர்கள் குறுகிய-கால நிலையான வருமான பத்திரங்களில் முதலீடு செய்வதால் மற்றும் பாரம்பரிய கருவிகளை விட சற்று அதிக வருமானத்தை வழங்குகின்றனர் . அவற்றின் குறைந்தபட்ச முதலீட்டு அளவுகோல்கள் மற்றும் அதிக பணப்புழக்கம் உங்கள் அவசரகால நிதியை பூர்த்தி செய்ய அவற்றை ஒரு சிறந்த தேர்வாக மாற்றுகிறது. ஒரு பரிந்துரையாக, உங்கள் அவசரகால நிதிகளை முதலீடு செய்ய நிப்பான் இந்தியா லிக்விட் ஃபண்டை தேர்ந்தெடுப்பதிலிருந்து நீங்கள் பயனடையலாம்.

தீர்மானம்

உங்கள் வாழ்க்கையை இலவசமாக எதிர்கொள்ளும்போது சேமிக்கக்கூடிய ஒரு பாராசூட்டில் முதலீடு செய்வதால் அவசரகால நிதியை உருவாக்குதல் என்பதை சிந்தியுங்கள். உங்கள் வருமானம் எதுவாக இருந்தாலும், அவசரகால நிதியை எவ்வாறு உருவாக்குவது என்பதை தெரிந்து கொள்ள அறிவுறுத்தப்படுகிறது. எல்லாவற்றிற்கும் மேலாக, ஒரு சிறிய நிதி குஷன் கூட அத்தகைய குஷனை வைத்திருப்பதை விட சிறந்தது.

பொது பொறுப்புத்துறப்பு

பொறுப்புத்துறப்பு: இங்குள்ள தகவல் பொதுவாக படிக்கும் நோக்கங்களுக்காக மட்டுமே மற்றும் வெளிப்படுத்தப்படும் கருத்துக்கள் கருத்துக்களை மட்டுமே கொண்டுள்ளன, எனவே வாசகர்களுக்கான வழிகாட்டுதல்கள், பரிந்துரைகள் அல்லது ஒரு தொழில்முறை வழிகாட்டியாக கருதப்பட முடியாது. பொதுவாக கிடைக்கக்கூடிய தகவல், உள்புறத்தில் உருவாக்கப்பட்ட தரவு மற்றும் பிற ஆதாரங்களின் அடிப்படையில் ஆவணம் தயாரிக்கப்பட்டுள்ளது. ஸ்பான்சர், முதலீட்டு மேலாளர், டிரஸ்டி அல்லது அவர்களின் இயக்குனர்கள், ஊழியர்கள், சங்கங்கள் அல்லது பிரதிநிதிகள் ("நிறுவனங்கள் மற்றும் அவர்களின் சங்கங்கள்") அத்தகைய தகவலின் துல்லியம், முழுமை, போதுமான மற்றும் நம்பகத்தன்மைக்கான எந்தவொரு பொறுப்பையும் ஏற்காது. இந்த தகவலின் பெறுநர்கள் தங்கள் சொந்த பகுப்பாய்வு, விளக்கங்கள் மற்றும் விசாரணைகளை நம்புமாறு அறிவுறுத்தப்படுகிறார்கள். தகவலறிந்த முதலீட்டு முடிவை எடுப்பதற்காக வாசகர்களுக்கு சுயாதீனமான தொழில்முறை ஆலோசனையை தேடுமாறும் அறிவுறுத்தப்படுகிறது. இந்த பொருளின் தயாரிப்பு அல்லது வழங்குதலில் சம்பந்தப்பட்ட நபர்கள் உட்பட நிறுவனங்கள் மற்றும் அவர்களின் சங்கங்கள் இந்த பொருளில் உள்ள தகவலிலிருந்து எழும் இழந்த இலாபங்களின் காரணமாக நேரடி, மறைமுக, சிறப்பு, தற்செயலான, விளைவான, தண்டனை அல்லது முன்மாதிரி சேதங்களுக்கு எந்தவொரு வழியிலும் பொறுப்பேற்காது. இந்த ஆவணத்தின் அடிப்படையில் எடுக்கப்பட்ட எந்தவொரு முடிவுக்கும் பெறுநர் மட்டுமே முழுமையாக பொறுப்பாளியாக இருப்பார்.

மியூச்சுவல் ஃபண்டு முதலீடுகள் சந்தை அபாயங்களுக்கு உட்பட்டவை, திட்டம் சார்ந்த அனைத்து ஆவணங்களையும் கவனமாகப் படிக்கவும்.