మ్యూచువల్ ఫండ్స్ అనేవి ఖచ్చితంగా మార్కెట్ రిస్కులకు లోబడి ఉంటాయి, ఆఫర్ డాక్యుమెంట్ను జాగ్రత్తగా చదవడం అనేది ఒక చట్టబద్ధమైన హెచ్చరిక మరియు పెట్టుబడికి ముందు ఒక సలహా లాంటిది. అందువల్ల, ఇది పెట్టుబడిదారులను మొదట్లోనే అప్రమత్తంగా ఉంచుతుంది మరియు గాబరా పడేలా చేస్తుంది. మ్యూచువల్ ఫండ్స్ ప్రమాదకరమే అయినా పెట్టుబడి కోసం ఇవి ఉత్తమ ఎంపికలు అని ఇది సూచిస్తుంది. అయితే, పెట్టుబడిదారు విషయాన్ని పూర్తిగా తెలుసుకోవాలి మరియు మ్యూచువల్ ఫండ్స్లో ఉత్తమమైన దానిని ఎంచుకోవడంలో, ఆ తరువాత దానిలో పెట్టుబడి పెట్టడంలో లోతైన పరిజ్ఞానాన్ని కలిగి ఉండాలి.

విభిన్న ఫండ్స్ రకాలు, వాటి పనితీరు, లాక్-ఇన్ పీరియడ్, పొంచి ఉన్న రిస్కులు, రిటర్న్ రేట్లు మరియు ఆదాయం/పెరుగుదల మొదలైనటువంటి వాటి పట్ల పరిజ్ఞానం ట్రెండింగ్లో ఉన్న ఫండ్ రకాన్ని ఎంచుకోవడానికి మరియు మీ అవసరానికి తగినట్లుగా మంచి నిర్ణయాన్ని తీసుకోవడానికి దోహదపడుతుంది. ట్రెండింగ్ను గుర్తించవచ్చు మరియు మీకు ఏది తగిన విధంగా సరిపోతుందనే దానిని అంచనా వేయవచ్చు, అలాగే పెట్టుబడి కోసం మీకు ఏది ఉత్తమమైనది అనే దాని గురించి ఎలా సంప్రదించాలి అనే విషయాన్ని కూడా మీరు తెలుసుకోవచ్చు. అత్యుత్తమమైన ఫండ్ను ఎంచుకోవడానికి మీరు ఈ క్రింది వాటికి సమాధానం ఇవ్వాలి:

మీ ఆర్థిక లక్ష్యాలు ఏంటి?

మీరు మీ ఫండ్స్ను ఒక స్కీమ్లో ఉంచడానికి ముందుగా, ఆర్థికపరమైన అంచనాల గురించి మిమ్మల్ని మీరు ప్రశ్నించుకోండి. అది దీర్ఘకాలిక-లాభాలు లేదా సాధారణ ఆదాయమా అని?

సంపాదించిన డబ్బు ఆస్తి, అనుభవాన్ని పొందడం కోసమా, లేదా ఇది మీ

రిటైర్మెంట్ ప్లాన్స్ కోసమా? మీ డబ్బు మీకు ఎంత త్వరగా తిరిగి కావాలి, మీరు ఫండ్ను కొన్ని సంవత్సరాల పాటు ఉంచే విధంగా ప్లాన్ చేయగలరా లేదా మీకు త్వరగా అవసరమా? అనగా కొన్ని రోజుల వ్యవధిలో? మీ ఫైనాన్స్ మరియు పెట్టుబడులను బట్టి మీ అంచనాలు మరియు లక్ష్యాలను ట్రాక్ చేయడానికి ఇవి మరియు ఇలాంటి మరికొన్ని ప్రశ్నలు తప్పనిసరి.

మీ రిస్క్ టోలరెన్స్ స్థాయి ఎంత?

తదుపరి వరుసలో ఉండే ప్రశ్న రిస్క్ గురించిన మీ సామర్థ్యాన్ని తెలుసుకోవడం? మీరు మార్కెట్లోని అస్థిరతలను స్వీకరించగలరా? మీ పోర్ట్ఫోలియో విలువలో కలిగే తీవ్రమైన హెచ్చుతగ్గులకు చింతించకుండా, ప్రశాంతంగా ఉండగలరా? అధిక లాభాల గురించిన మీ లక్ష్యం కోసం ప్రయోగాలు చేసి ప్రమాదాల వైపు దూసుకెళ్లగలరా? లేదా మీరు ఒక సంప్రదాయవాదిగా అనగా యథాతథంగా మరియు స్థిరత్వాన్ని ఇష్టపడతారా?

మీరు పెట్టుబడి పెట్టాలనుకుంటున్న ఫండ్స్ రకాలు ఏంటి మరియు వాటి పరిమాణం ఏంత?

ఇది పై రెండు ప్రశ్నల కలయికలా ఉంటుంది, కావున మీరు ఒక పెట్టుబడిదారుడిగా న్యాయమైన మొత్తంలో రిస్క్ తీసుకోవడానికి సిద్ధంగా ఉంటే మరియు మీ ఫండ్స్ని లాంగ్-టర్మ్ కోసం ఉంచగలిగినట్లయితే, అపుడు తప్పకుండా మీరు క్యాపిటల్ అప్రిసియేషన్ను అందించే లాంగ్-టర్మ్ ఫండ్స్ కోసం వెళ్లాలి. ఇవి స్వభావంలో అస్థిరంగా ఉంటాయి మరియు అందువల్లనే, కాలానుగుణంగా మెరుగైన సంభావ్యతను స్వీకరిస్తాయి మరియు అత్యుత్తమ ఫలితాలను పొందగలిగే సామర్థ్యాన్ని కలిగి ఉంటాయి. కానీ, దీనికి విరుద్ధంగా, మీరు మితమైన ఆదాయాన్ని లక్ష్యంగా పెట్టుకున్నట్లయితే, ఆదాయ నిధులుగా డెబ్ట్ కోసం ఉపాయం చేయాలి. అలాగే, రెండింటిలో ఉత్తమంగా రాణించడానికి స్టాక్స్ మరియు బాండ్స్ రెండింటిలో పెట్టుబడి చేసే

బ్యాలెన్స్డ్ ఫండ్స్ లో పెట్టుబడి చేయడం మరొక మార్గం.

మీరు ఒకసారి క్రమబద్ధమైన నిర్ణయానికి వచ్చిన తరువాత, భారతదేశంలో ప్రసిద్ధి చెందిన మరియు శరవేగంగా అభివృద్ధి చెందుతున్న మ్యూచువల్ ఫండ్ హౌస్లలో ఒకటైన ప్రముఖ నిప్పాన్ ఇండియా మ్యూచువల్ ఫండ్ (ఎన్ఐఎంఎఫ్) వంటి ఒక ప్రఖ్యాత అసెట్ మేనేజ్మెంట్ కంపెనీని (ఏఎంసి) విశ్వసించాలి. ఎన్ఐఎంఎఫ్ రూపొందించిన నిధులు స్థిరమైన ఆదాయాన్ని అందించడం, సంపదను సృష్టించడం మరియు వృద్ధిని పెంచడం వంటి వాటిని లక్ష్యంగా పెట్టుకున్నాయి. పెట్టుబడిదారుల నిధులను తెలివిగా నిర్వహిస్తుందని మరియు ఆర్థిక లక్ష్యాలను సాధించడంలో వారికి తోడ్పడుతుందని ఏఎంసి వెల్లడించింది. నిప్పాన్ ఇండియా మ్యూచువల్ ఫండ్స్ యొక్క టాప్ 5 ట్రెండింగ్ మ్యూచువల్ ఫండ్స్ క్రింది విధంగా ఉన్నాయి:

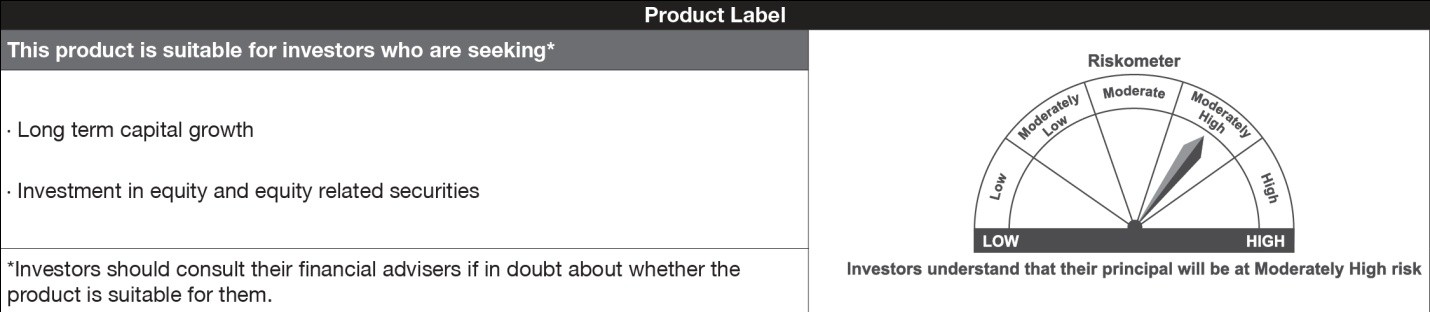

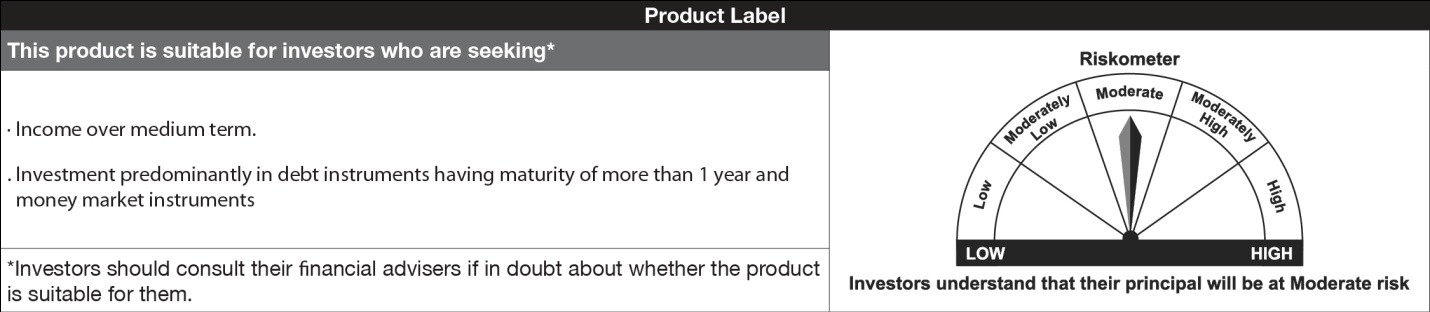

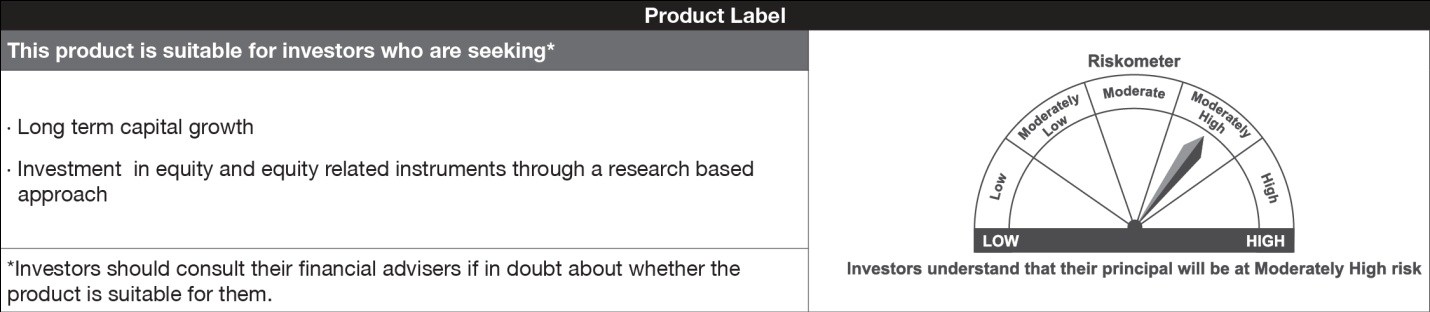

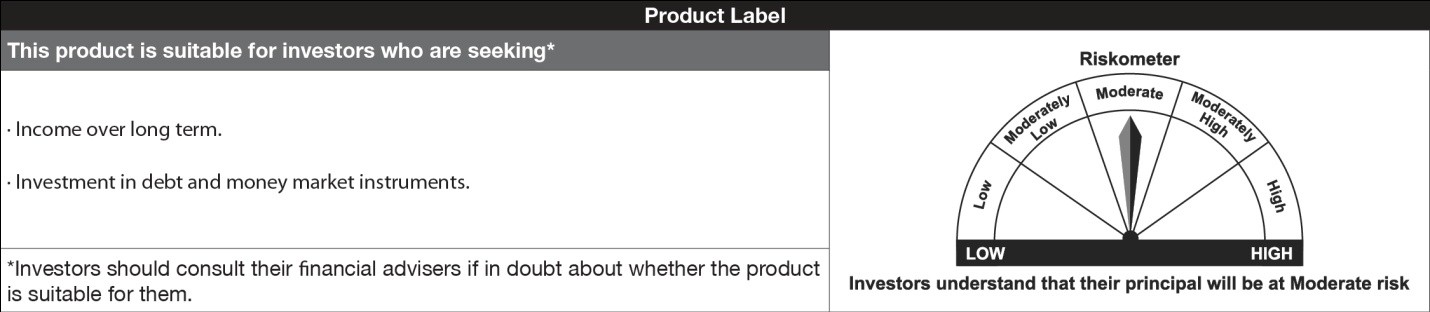

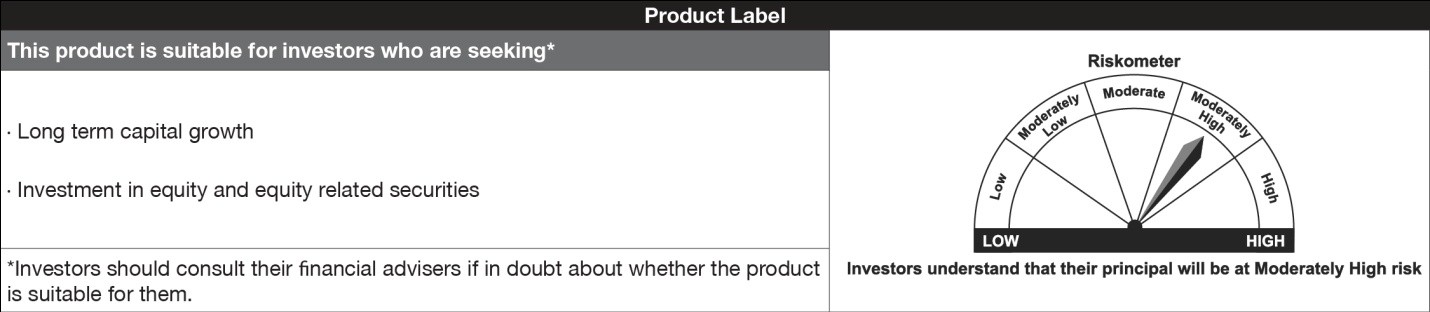

ప్రోడక్ట్ లేబుల్స్ ఈ క్రింది విధంగా ఉన్నాయి:

1 నిప్పాన్ ఇండియా ఈక్విటీ ఆపర్చునిటీస్ ఫండ్- గ్రోత్

(ఈక్విటీ డైవర్సిఫైడ్)

2 నిప్పాన్ ఇండియా రెగ్యులర్ సేవింగ్స్ ఫండ్- డెట్ ప్లాన్ గ్రోత్

(ఇన్కమ్ -మీడియం టర్మ్)

3 నిప్పాన్ ఇండియా గ్రోత్ ఫండ్- గ్రోత్

(ఈక్విటీ- మిడ్ క్యాప్)

4 నిప్పాన్ ఇండియా డైనమిక్ బాండ్ ఫండ్- గ్రోత్

(ఇన్కమ్ - లాంగ్ టర్మ్)

5 నిప్పాన్ ఇండియా ట్యాక్స్ సేవర్ (ఇఎల్ఎస్ఎస్) ఫండ్- గ్రోత్

(ఈక్విటీ-ఇఎల్ఎస్ఎస్)

డిస్క్లెయిమర్లు

ఇక్కడ ఇవ్వబడిన సమాచారం సాధారణ పఠన ప్రయోజనాల కోసం మాత్రమే ఉద్దేశించబడింది మరియు వ్యక్తం చేయబడుతున్న ఉద్దేశాలు కేవలం అభిప్రాయాలను మాత్రమే కలిగి ఉంటాయి. అందువల్ల వీటిని పాఠకుల కోసం మార్గదర్శకాలు లేదా సిఫార్సులు లేదా ప్రొఫెషనల్ గైడ్గా పరిగణించకూడదు. పరిశ్రమ మరియు మార్కెట్లకు సంబంధించిన నిర్దిష్ట వాస్తవిక మరియు గణాంక సమాచారం (చారిత్రాత్మకమైన మరియు అంచనా వేయబడిన) స్వతంత్ర థర్డ్ పార్టీ వనరుల నుండి సేకరించబడింది, ఇవి విశ్వసనీయమైనవిగా పరిగణించబడ్డాయి. ఎన్ఎఎం ఇండియా (రిలయన్స్ నిప్పాన్ లైఫ్ అసెట్ మేనేజ్మెంట్ లిమిటెడ్) అటువంటి సమాచారం లేదా డేటా యొక్క ఖచ్చితత్వం లేదా ప్రామాణికతను, లేదా అటువంటి డేటా మరియు సమాచారం ప్రాసెస్ చేయబడిన లేదా అంచనా వేయబడిన ఊహల యొక్క సహేతుకతను స్వతంత్రంగా ధృవీకరించలేదు; ఎన్ఎఎం ఇండియా (గతంలో రిలయన్స్ నిప్పాన్ లైఫ్ అసెట్ మేనేజ్మెంట్ లిమిటెడ్ అని పేర్కొనబడేది) అటువంటి డేటా మరియు సమాచారం యొక్క ఖచ్చితత్వం లేదా ప్రామాణికతకు ఏ విధంగానూ హామీ ఇవ్వదు. ఈ మెటీరియల్స్లో ఉన్న కొన్ని స్టేట్మెంట్లు మరియు వాదనలు ఎన్ఎఎం ఇండియా యొక్క (గతంలో రిలయన్స్ నిప్పాన్ లైఫ్ అసెట్ మేనేజ్మెంట్ లిమిటెడ్ అని పేర్కొనబడేది) ఉద్దేశాలు లేదా అభిప్రాయాలను ప్రతిబింబిస్తాయి, ఇవి అటువంటి డేటా లేదా సమాచారం ఆధారంగా ఏర్పడి ఉండవచ్చు.

ఏవైనా పెట్టుబడులు పెట్టడానికి ముందు, ఒక వ్యక్తిగత నిపుణుడి సలహా తీసుకోవాల్సిందిగా పాఠకులకు సూచించడమైనది, ఒక తెలివైన పెట్టుబడి నిర్ణయం తీసుకోవడానికి విషయాలను ధృవీకరించుకోవాలి. స్పాన్సర్, ఇన్వెస్ట్మెంట్ మేనేజర్, ట్రస్టీ, వారి సంబంధిత డైరెక్టర్లు, ఉద్యోగులు, అనుబంధ సంస్థలు లేదా ప్రతినిధులు ఎవరూ కూడా ఈ మెటీరియల్లో ఉన్న సమాచారం కారణంగా ఉత్పన్నమయ్యే నష్టాలకు ప్రత్యక్ష, పరోక్ష, ప్రత్యేక, యాదృచ్ఛిక, పర్యవసాన, శిక్షణాత్మక లేదా దండనాత్మక నష్టాలకు ఏ విధంగానూ బాధ్యత వహించరు.

మ్యూచువల్ ఫండ్ పెట్టుబడులు మార్కెట్ రిస్కులకు లోబడి ఉంటాయి, స్కీమ్ సంబంధిత అన్ని డాక్యుమెంట్లను జాగ్రత్తగా చదవండి.