क्या आपने कभी सोचा है कि जब मार्केट के रिटर्न सभी के लिए समान रूप से उपलब्ध होते हैं, तो भी प्रत्येक रिटेल निवेशक को अलग-अलग प्रकार के रिटर्न क्यों प्राप्त होते हैं? इसका उत्तर है कि आपकी भावनाएं आपके रिटर्न को प्रभावित करती हैं. यह तथ्य इक्विटी में निवेश के मामले में अधिक सत्य होता है, क्योंकि निवेशक की भावनाओं के अनुसार इस प्रकार का निवेश काफी प्रभावित हो सकता है. इसे और अधिक स्पष्टता से समझने के लिए, आइए समझें कि इक्विटी मार्केट कैसे काम करते हैं. इक्विटी मार्केट के लॉन्ग-टर्म रिटर्न, उन कंपनियों की अर्निंग और ग्रोथ पर निर्भर करते हैं, जिनमें आपने निवेश किया है. सरल शब्दों में, आप अपने पैसे उन कंपनियों में डाल रहे हैं, जो आपको लगता है कि ग्रोथ करने वाली है. जैसे-जैसे इन कंपनियों की अर्निंग बढ़ती है, उनके शेयर्स की कीमतें बढ़ती हैं और इस प्रकार आपके रिटर्न में बढ़ोत्तरी होती है. हालांकि, शॉर्ट-टर्म में, शेयर की कीमतों में हर पल उतार-चढ़ाव होता रहता है, और यह परिवर्तन भावनाओं द्वारा संचालित होता है. इसी कारण से आपका रिटर्न, किसी अन्य निवेशक के रिटर्न से अलग हो जाता है; तो जवाब यह है कि चाहे आप डायरेक्ट इक्विटी में निवेश कर रहे हों या इक्विटी म्यूचुअल फंड में निवेश कर रहे हों, आप इन अक्सर होने वाले बदलावों पर कैसे प्रतिक्रिया करते हैं. अक्सर ये प्रतिक्रियाएं भावनाओं द्वारा ही संचालित होती हैं.

ऐसा नहीं है कि ऐसा सिर्फ भारत में ही देखा जाता है. डालबार का एक अध्ययन एस एंड पी 500 (यूएस स्टॉक मार्केट के सबसे अधिक फॉलो किए जाने वाले बेंचमार्क में से एक) द्वारा प्रदान किए गए रिटर्न की तुलना में, व्यक्तिगत निवेशकों द्वारा अर्जित रिटर्न के बीच का अंतर दर्शाता है. रिपोर्ट के अनुसार, दिसंबर 2013 को समाप्त हुई 30 वर्ष की अवधि में इंडेक्स में 11.11% का रिटर्न था, जबकि उसी अवधि में व्यक्तिगत निवेशक केवल 3.69% का रिटर्न अर्जित कर पाए. इसका कारण लंबे समय तक निवेश को बनाए नहीं रखना और मार्केट में आने वाले शॉर्ट-टर्म उतार-चढ़ाव के कारण निवेशकों द्वारा निवेश बंद कर देना है.

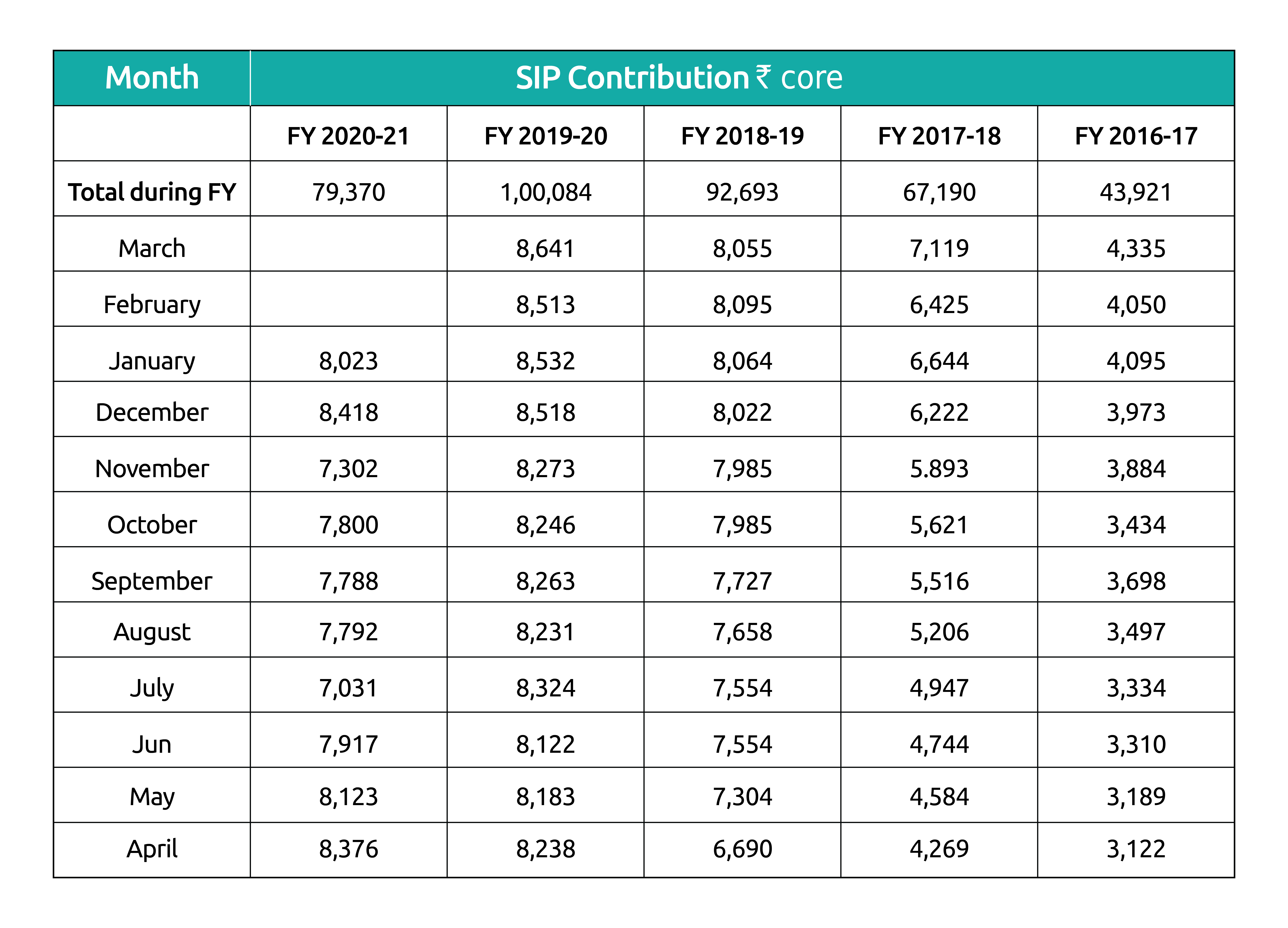

पिछले कुछ वर्षों में कुल एसआईपी निवेश पर एएमएफआई (एसोसिएशन ऑफ म्यूचुअल फंड इंडिया) द्वारा प्रकाशित निम्न डेटा के बारे में जानें-

आइए, अब मार्च 2020 से शुरू हुए इस महामारी के दौर पर चर्चा करें. मार्च तक, एसआईपी माध्यम से लोगों का निवेश लगातार बढ़ रहा था, अप्रैल 2020 से इस निवेश में कमी आनी शुरू हुई, जो आज तक जारी है. ऐसा इसलिए हुआ, क्योंकि जैसे ही महामारी का प्रकोप शुरू हुआ, बदलते सेंटीमेंट और अर्थव्यवस्था के बारे में बढ़ती आशंकाओं के कारण मार्केट क्रैश हो गया और इसके चलते निवेशकों ने अपनी एसआईपी रोक दी. जैसे-जैसे मार्केट फिर से बढ़ना शुरू हुआ है,

एसआईपी इनफ्लो फिर से बढ़ गया है. मूल रूप से, जब एनएवी (नेट एसेट वैल्यू, अर्थात म्यूचुअल फंड की प्रति-यूनिट लागत) कम थी, उस समय निवेशक मार्केट से पैसे निकाल रहे थे. जबकि यह खरीदारी के आदर्श व्यवहार के ठीक विपरीत है.

क्या कारण यह है कि निवेशक भावनाओं से प्रभावित हो जाते हैं?

फियर ऑफ मिसिंग आउट (फोमो)

निवेशकों की मानसिकता अक्सर यह रहती है कि मार्केट में होने वाले हर एक उतार-चढ़ाव पर उन्हें कुछ न कुछ करना है; अन्यथा वे किसी प्रकार के लाभ से वंचित रह जाएंगे या उनका कोई नुकसान हो जाएगा. जैसा कि हमने ऊपर देखा है, अगर आप मार्केट में शॉर्ट टर्म में आने वाले हर उतार-चढ़ाव में भाग लेते हैं या इन्वेस्टमेंट में बदलाव करते हैं, तो अक्सर इसका नतीजा यह होता है कि आप अपने लाभ का कुछ हिस्सा खो देते हैं.

भेड़चाल

आप कुछ सहयोगियों/मित्रों/परिवार के सदस्यों को किसी म्यूचुअल फंड पर चर्चा करते हुए सुनते हैं, जिसमें वे बताते हैं कि उन्हें काफी लाभ मिला है और आप भी उससे प्रभावित हो जाते हैं. सबसे पहले, हमें यह समझना चाहिए कि वे कोई विशेषज्ञ नहीं हैं, वे भी आपकी-हमारी तरह ही आम निवेशक हैं. दूसरा, जो उनके लिए बेहतर है, वह ज़रूरी नहीं है कि आपके लिए भी बेहतर हो, क्योंकि प्रत्येक निवेशक के लक्ष्य, जोखिम लेने की क्षमता, और निवेश की यात्रा पूरी तरह से अलग होती है.

रोज़ाना प्रदर्शन चेक करना

एक बहुत ही सामान्य गलती यह है कि आप मार्केट में आने वाली हर एक न्यूज़ से प्रभावित हो जाते हैं और हर दिन रिटर्न प्राप्त करना चाहते हैं. यह एक स्थिति है, जो प्राप्त करना लगभग असंभव है. आप इस प्रक्रिया में और कुछ नहीं, बल्कि अपने रिटर्न का नुकसान ही करते हैं, क्योंकि इसके कारण आप एक

म्यूचुअल फंड में लंबे समय तक निवेश को बनाए नहीं रख सकते हैं.

मार्केट पैटर्न की अनदेखी करें

महामारी से पहले भी, मार्केट में क्रैश होने की परिस्थितियां हो चुकी हैं, और अगर आप पैटर्न को देखते हैं, तो आप पाएंगे कि मार्केट हमेशा वापस रिकवर हो जाता है. यह बदलने वाला व्यवहार है. इसलिए, पूर्व अनुभव के आधार पर, आपको इस तथ्य की अनदेखी नहीं करनी चाहिए कि मार्केट में वापस उछाल आने की संभावनाएं हमेशा बनी रहती हैं.

गोल प्लानिंग की कमी

कभी-कभी, आपके निवेश का लक्ष्य स्पष्ट नहीं होता है. उदाहरण के लिए, रिटायरमेंट के लिए निवेश करना एक लॉन्ग-टर्म लक्ष्य हो सकता है, जिसके लिए आप जानते हैं कि आपको फंड बनाने के उद्देश्य के लिए निवेश बनाए रखना होगा. लेकिन अगर लक्ष्य स्पष्ट नहीं है, तो आप जल्दीबाजी में निर्णय ले सकते हैं और अपने निवेश को समय से पहले रिडीम कर सकते हैं.

निष्कर्ष-

निवेश की दुनिया में डर या भावनाओं का कोई स्थान नहीं है; निवेश करने के लिए आपके दृष्टिकोण में व्यावहारिकता की आवश्यकता होती है. लेकिन हम समझते हैं कि भावनाओं को पूरी तरह से काबू करना भी संभव नहीं है. इसलिए, आपका लक्ष्य एक ऐसा सिस्टम बनाने का होना चाहिए, जो आपको भावनाओं के प्रभाव को कम करने में मदद कर सके. फाइनेंशियल सलाहकार या म्यूचुअल फंड डिस्ट्रीब्यूटर की मदद से निवेश करने से कुछ निवेशकों को निवेश की लंबी अवधि पर ध्यान केंद्रित रखने में मदद मिल सकती है. अपने लिए नियम निर्धारित करें और किसी भी स्थिति में उनका पालन करें. अगर आपको मार्केट को समझने में मुश्किल आ रही है, तो एसआईपी (सिस्टमेटिक निवेश प्लान) के माध्यम से निवेश करें, जो आपके मार्केट पर ध्यान देने की आवश्यकता को कम करता है. इस माध्यम से जब एनएवी कम होता है, तब आप अपने आप अधिक यूनिट खरीद लेते हैं और एनएवी अधिक होने पर कम यूनिट की खरीदारी होती है.

इसलिए, आपको यह सलाह दी जाती है कि मार्केट चाहे आपके पक्ष में जा रहा हो या नहीं, आपको भावनाओं में बहकर निवेश का फैसला नहीं लेना है. रिसर्च पर आधारित सूचित निर्णय लें, न कि सुनी सुनाई बातों पर विश्वास करें.

ये उदाहरण केवल समझने के लिए हैं, ये किसी भी स्कीम के प्रदर्शन से प्रत्यक्ष या अप्रत्यक्ष रूप से संबंधित नहीं हैं. यहां व्यक्त किए गए सभी विचार राय मात्र हैं और इन्हें पाठक द्वारा अनुसरण की जाने वाली किसी भी क्रिया के लिए दिशानिर्देश या सुझाव नहीं माना जाना चाहिए. यह जानकारी केवल सामान्य पढ़ने के उद्देश्यों के लिए है और इसका उद्देश्य पाठकों के लिए पेशेवर गाइड के रूप में काम करना नहीं है.

म्यूचुअल फंड इन्वेस्टमेंट मार्केट जोखिमों के अधीन हैं, स्कीम से संबंधित सभी डॉक्यूमेंट को ध्यान से पढ़ें