इंडियन म्यूचुअल फंड इंडस्ट्री के एयूएम (मैनेजमेंट के तहत एसेट) ने 10 वर्षों की अवधि में पांच गुना अधिक बढ़ गए हैं और दिसंबर 31, 2021 तक ₹37.72 ट्रिलियन (स्रोत: एएमएफआई वेबसाइट:

https://www.amfiindia.com/research-information/amfi-monthly) पर खड़े हुए हैं. यह अधिकांशतः संपत्ति निर्माण के साधन के रूप में म्यूचुअल फंड के प्रति सामान्य लोक जागरूकता में वृद्धि के कारण होता है. अधिकांश लोग म्यूचुअल फंड को एक इन्वेस्टमेंट टूल के रूप में सोचते हैं जो अन्य पारंपरिक इन्वेस्टमेंट इंस्ट्रूमेंट की तुलना में अधिक रिटर्न देता है. लेकिन अगर हम आपको बताते हैं कि म्यूचुअल फंड में इन्वेस्ट करते समय, वेल्थ क्रिएशन के अलावा टैक्स बचाने का विकल्प है?

ईएलएसएस या इक्विटी-लिंक्ड सेविंग स्कीम एक ऐसा प्रोडक्ट है जो इन्वेस्टर का ध्यान आकर्षित कर रहा है. आइए अधिक जानकारी प्राप्त करें:

ईएलएसएस क्या है और यह अन्य फंड से कैसे अलग है?

ईएलएसएस एक इक्विटी-ओरिएंटेड म्यूचुअल फंड है जो टैक्स लाभ भी प्रदान करता है.

ईएलएसएस में इन्वेस्ट करके, आप इनकम एक्ट, 1961 के सेक्शन 80C के तहत अपनी सकल इनकम से रु. 1,50,000 तक की टैक्स कटौती का क्लेम कर सकते हैं. इसके अलावा, ईएलएसएस में कॉर्पस का लगभग 80% इक्विटी और इक्विटी से संबंधित इंस्ट्रूमेंट में निवेश किया जाता है, जिसका मतलब है कि आपको स्टॉक मार्केट के परफॉर्मेंस से लिंक रिटर्न मिल सकता है. अन्य म्यूचुअल फंड स्कीम की तरह, ईएलएसएस को फंड मैनेजर द्वारा मैनेज किया जाता है. इस प्रकार, अगर आपको स्टॉक मार्केट के बारे में पूरी जानकारी नहीं है, तो भी आप पारंपरिक टैक्स-सेविंग इंस्ट्रूमेंट की तुलना में बेहतर रिटर्न इन्वेस्ट कर सकते हैं और संभावित रूप से अर्जित कर सकते हैं. ईएलएसएस की कुछ प्रमुख विशेषताएं हैं:

लॉक-इन पीरियड

ईएलएसएस में राशि निवेश की तिथि से 3 वर्षों की लॉक-इन अवधि होती है. अन्य टैक्स-सेविंग इंस्ट्रूमेंट की तुलना में, यह सबसे कम लॉक-इन अवधि है.

निवेश में लचीलापन

इन्वेस्टमेंट को लंपसम या

SIP (सिस्टमेटिक इन्वेस्टमेंट प्लान) के माध्यम से किसी भी समय किया जा सकता है. आप न्यूनतम ₹500 के साथ इन्वेस्ट करना शुरू कर सकते हैं और बाद में राशि बढ़ा सकते हैं. निवेश की गई राशि पर कोई ऊपरी सीमा नहीं है. हालांकि, लंपसम इन्वेस्टमेंट और एसआईपी दोनों के मामले में, रिडेम्पशन की तिथि की गणना उस तिथि से 3 वर्ष के रूप में की जानी चाहिए जिस दिन यूनिट खरीदे जाते हैं. एसआईपी विधि का उपयोग करके निवेश करने से आपको 'औसत' का लाभ मिलता है क्योंकि कम यूनिट उच्च मूल्य के स्तर पर खरीदे जाएंगे और कम मूल्य स्तर पर औसत मूल्य कम हो जाएगा.

ईएलएसएस के तहत टैक्स लाभ

ईएलएसएस में निवेश करके व्यक्तियों और एचयूएफ (हिंदू अविभाजित परिवार) को रु. 1.5 लाख तक की कटौती की अनुमति है. उदाहरण के लिए, मान लीजिए कि आप उच्चतम टैक्स ब्रैकेट में आते हैं, वह राशि जिसे सेव किया जा सकता है:

(1,50,000*30%) + 4% हेल्थ और एजुकेशन सेस= रु. 46,800

इसके अलावा,

इक्विटी फंड से ₹1 लाख तक के लॉन्ग-टर्म कैपिटल गेन (एलटीसीजी) को टैक्स से छूट दी जाती है; अगर राशि 10% पर टैक्स लगाई जाती है.

ध्यान दें: 80C के तहत कटौती केवल तभी क्लेम किया जा सकता है जब इन्वेस्टर ने पुरानी टैक्स व्यवस्था का विकल्प चुना हो.

फंड बनाना

ईएलएसएस के दो गुना लाभ हैं - पूंजी मूल्यांकन और

ईएलएसएस टैक्स लाभ. सेव किए गए टैक्स की राशि को

ईएलएसएस में दोबारा इन्वेस्ट किया जा सकता है जो रिटर्न अर्जित कर सकता है, जिससे आपकी संपत्ति बढ़ती है और आपको अपने फाइनेंशियल लक्ष्यों तक पहुंचने में मदद मिलती है.

ईएलएसएस फंड इन्वेस्टमेंट के लिए इनकम डिस्ट्रीब्यूशन कम कैपिटल निकासी (आईडीसीडब्ल्यू) और ग्रोथ विकल्प दोनों प्रदान करते हैं.

ग्रोथ ऑप्शन: लाभ केवल रिडेम्पशन के समय इन्वेस्टर के लिए उपलब्ध हैं.

इनकम डिस्ट्रीब्यूशन कम कैपिटल निकासी का विकल्प: डिविडेंड का भुगतान केवल फंड द्वारा अर्जित डिस्ट्रीब्यूटेबल सरप्लस से ही किया जा सकता है.

इनकम डिस्ट्रीब्यूशन कम कैपिटल विड्रॉल री-इन्वेस्टमेंट विकल्प: डिविडेंड को

ईएलएसएस फंड में दोबारा इन्वेस्ट किया जाता है. यह लाभदायक है अगर मार्केट में कोई अपट्रेंड है जो जारी रखने की संभावना है, और आपको इन्वेस्टमेंट से इनकम की कोई आवश्यकता नहीं है.

जो भी विकल्प आप चुनते हैं, अंतिम परिणाम टैक्स सेविंग के साथ धन बनाना और सेव किया गया पैसा कमाया जाता है! एसआईपी के माध्यम से इन्वेस्ट करते समय अनुशासित इन्वेस्टमेंट आदतों को शामिल कर सकता है और आपको स्ट्रक्चर्ड तरीके से इन्वेस्ट करने में मदद कर सकता है. यहां तक कि लंपसम इन्वेस्ट करना भी मार्केट के साथ बढ़ सकता है और संभावित रूप से बेहतर रिटर्न अर्जित कर सकता है.. म्यूचुअल फंड इन्वेस्टमेंट मार्केट की अस्थिरता के अधीन हैं, आपकी इन्वेस्टमेंट अवधि और जोखिम क्षमता पर विचार करने के बाद सुरक्षित और उचित निर्णय लेने की सलाह दी जाती है.

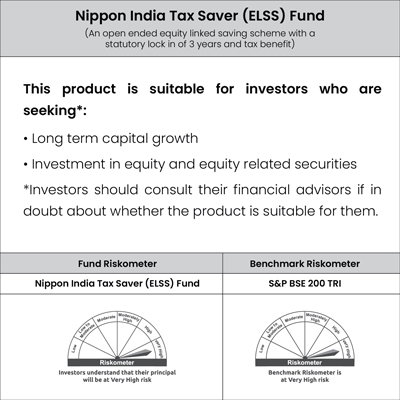

(3 वर्षों के वैधानिक लॉक-इन और टैक्स लाभ के साथ एक ओपन एंडेड इक्विटी लिंक्ड सेविंग स्कीम)

डिस्क्लेमर:

यहां दी गई जानकारी सामान्य तौर पर केवल पढ़ने के लिए है. यहां व्यक्त किए गए विचार केवल राय हैं. इसलिए, इसे पाठकों के लिए दिशानिर्देश, सुझाव या प्रोफ़ेशनल मार्गदर्शक के रूप में नहीं माना जा सकता. यह डॉक्यूमेंट सार्वजनिक रूप से उपलब्ध जानकारी, आंतरिक रूप से तैयार किए गए डेटा और अन्य विश्वसनीय स्रोतों के आधार पर तैयार किया गया है. स्पॉन्सर, निवेश मैनेजर, ट्रस्टी या उनका कोई भी डायरेक्टर, कर्मचारी, सहयोगी या प्रतिनिधि ("संस्थाएं और उनके सहयोगी") ऐसी किसी जानकारी के सटीक होने, पूरी होने, पर्याप्त होने और भरोसेमंद होने की कोई ज़िम्मेदारी या वारंटी नहीं नहीं लेते हैं. यह जानकारी पाने वालों को सलाह दी जाती है कि वे अपने विश्लेषण, व्याख्या और जांच पर ही भरोसा करें. पाठकों को सलाह दी जाती है कि वे निवेश से जुड़ा निर्णय सोच-समझकर लेने के लिए, किसी स्वतंत्र प्रोफेशनल की सलाह लें. इस कॉन्टेंट को तैयार करने या जारी करने में शामिल व्यक्तियों के साथ-साथ संस्थाएं और उनके सहयोगी किसी भी ऐसे प्रत्यक्ष, अप्रत्यक्ष, विशेष, आकस्मिक, परिणामी, दंडात्मक या किसी अन्य नुकसान के लिए जिम्मेदार नहीं होंगे. इस कॉन्टेंट में निहित जानकारी से होने वाले लाभ के नुकसान के, कारण भी शामिल हैं. केवल प्राप्तकर्ता, इस डॉक्यूमेंट के आधार पर लिए गए किसी भी निर्णय के लिए पूरी तरह से जिम्मेदार होगा.

म्यूचुअल फंड इन्वेस्टमेंट मार्केट जोखिमों के अधीन हैं, स्कीम से संबंधित सभी डॉक्यूमेंट को ध्यान से पढ़ें.