बहुतांश लोक निवृत्तीविषयी विशिष्ट वयापर्यंत विचार करत नाहीत. आयुष्यात लवकरच निवृत्तीचे प्लॅनिंग तुम्हाला चिंता-मुक्त भविष्यासाठी पुरेसे बचत करण्यासाठी खूपच वेळ देते, परंतु याचा अर्थ असा नाही की त्याबद्दल आता विचार करण्यास सुरुवात करणे खूपच उशीर झाले आहे.

तुमच्या निवृत्तीसाठी नियोजन करणे महत्त्वाचे आहे. त्याला मागणी-पुरवठा साखळी म्हणून विचार करा. मागणीमध्ये वृद्धापकाळामुळे आवश्यकता, जास्त वैद्यकीय खर्च, वैयक्तिक खर्च इत्यादींचा समावेश असेल. तथापि, पुरवठा मध्ये आता तुमच्याकडे असलेल्या मासिक उत्पन्नाचा स्त्रोत समाविष्ट नसेल. तुम्हाला तुमच्या कुटुंब/मुलांवर अवलंबून असणे आवश्यक आहे, जे तुमच्या आर्थिक स्वातंत्र्यावर परिणाम करू शकते. त्यामुळे, आजच योग्य इन्व्हेस्टमेंटसह तुमचे रिटायरमेंट सुरक्षित करून तुम्हाला हे बॅलन्स करणे आवश्यक आहे.

जर तुम्ही आता तुमच्या रिटायरमेंटसाठी प्लॅनिंग सुरू केली तर तुमचे भविष्य तणावमुक्त असेल. तुम्ही तुमचा रिटायरमेंट इन्व्हेस्टमेंट प्लॅन कुठे सुरू करू शकता हे आम्हाला समजून घ्या.

तुमचे रिटायरमेंट प्लॅनिंग कसे सुरू करावे?

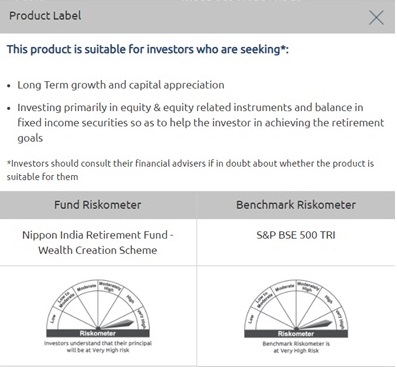

निवृत्ती नियोजनासाठी पहिली पायरी म्हणजे तुमचे ध्येय ओळखणे. भविष्यात तुम्हाला आवश्यक असलेले पैसे महागाईमुळे आता तुम्हाला आवश्यक असलेल्या पैशांपेक्षा नेहमीच अधिक असतील हे लक्षात ठेवा. ते हवे असो किंवा हवे असो, प्रत्येक दिवशी किंमत वाढतच राहते आणि ते केवळ वाढेल. त्यामुळे, पहिली पायरी म्हणजे तुमचे उद्दिष्टे साध्य करण्यासाठी भविष्यात तुम्हाला आवश्यक असलेल्या पैशांची रक्कम कॅल्क्युलेट करणे. त्यानंतर तुम्ही लाभ जास्तीत जास्त वाढविण्यासाठी कुठे इन्व्हेस्ट करू शकता हे रिसर्च करणे सुरू करू शकता. रिटायरमेंट म्युच्युअल फंड हा एक उत्तम इन्व्हेस्टमेंट ऑप्शन असेल. निवृत्तीसाठी बचत करण्याच्या वाढत्या लोकप्रियतेसह लोक अनेकदा

निवृत्ती म्युच्युअल फंड मध्ये परावर्तित होतात.

रिटायरमेंटपूर्वी तुमच्याकडे काही वर्षे असताना तुम्ही रिटायरमेंट म्युच्युअल फंडमध्ये इन्व्हेस्टमेंट सुरू करू शकता. तुम्ही एकरकमी रक्कम इन्व्हेस्ट करून किंवा सिस्टीमॅटिक इन्व्हेस्टमेंट प्लॅन (एसआयपी) घेऊन हे करू शकता. जर तुम्हाला प्रत्येक महिन्याला काही रक्कम स्पेअर करायची असेल तर तुमची इन्व्हेस्टमेंट सुरू करण्याचा एसआयपी सोपा मार्ग आहे. तुम्हाला आवश्यक असलेल्या रकमेच्या जवळ रिटर्न मिळू शकतात का ते पाहण्यासाठी तुम्ही

एसआयपी रिटर्न कॅल्क्युलेटर वापरू शकता आणि त्यानुसार तुमचे एसआयपी (किंवा एकरकमी इन्व्हेस्टमेंट असल्यास) कॅल्क्युलेट करू शकता. तुम्ही संशोधनाद्वारे योग्य रिटायरमेंट म्युच्युअल फंड निवडू शकता किंवा तुम्हाला इन्व्हेस्ट करावयाची रक्कम निर्धारित करण्यासाठी फंड मॅनेजरचा सल्ला घेऊ शकता. प्रत्येक महिन्याला निश्चित तारखेला तुमच्या अकाउंटमधून SIP रक्कम ऑटोमॅटिकरित्या कपात केली जाईल.

हे लक्षात घेणे आवश्यक आहे की म्युच्युअल फंडमध्ये इन्व्हेस्टमेंट करताना, वेळ महत्त्वपूर्ण घटक प्रदान करते. आधी जेव्हा तुम्ही इन्व्हेस्टमेंट सुरू करता, तेव्हा तुम्हाला कम्पाउंडिंगच्या क्षमतेचा फायदा होण्याची शक्यता तेवढीच अधिक असते. म्हणून, तुमच्या आयुष्यात लवकर इन्व्हेस्टमेंट सुरू करण्याचा सल्ला नेहमीच दिला जातो. तुम्ही तुमच्या इन्व्हेस्टमेंटमधून तुम्हाला मिळणारे रिटर्न तपासण्यासाठी

कम्पाउंडिंग कॅल्क्युलेटरची पॉवर देखील वापरू शकता.

जर तुम्ही रिटायरमेंट म्युच्युअल फंडमध्ये इन्व्हेस्टमेंट करण्याची योजना बनवत असाल तर तुम्हाला इन्व्हेस्ट करावयाच्या रकमेसाठी तुमचे रिटर्न निर्धारित करण्यासाठी तुम्ही

रिटायरमेंट कॅल्क्युलेटर देखील वापरू शकता. भविष्यात तुम्ही स्वत:साठी सेट केलेल्या ध्येयांनुसार, तुम्हाला आवश्यक असलेली रक्कम ओळखा. हे देखील लक्षात घेणे महत्त्वाचे आहे की रिटायरमेंट फंड हा केवळ एकमेव पर्याय नाही. तुम्ही इक्विटी फंड आणि इतर म्युच्युअल फंडमध्ये इन्व्हेस्ट करण्याची निवड करू शकता. शेवटी, तुमची रिस्क क्षमता आणि वेळ तुमच्यासाठी कोणत्या प्रकारचे म्युच्युअल फंड काम करते हे निर्धारित करेल.

जर तुम्ही रिस्क टाळणार असाल तर तुम्हाला डेब्ट किंवा हायब्रिड फंडमध्ये अधिक इन्व्हेस्टमेंट करायची आहे. जर तुमची रिस्क क्षमता जास्त असेल तर इक्विटी फंड योग्य ऑप्शन असू शकतात. इन्व्हेस्टमेंट करण्यापूर्वी, कोणता फंड तुम्हाला तुमचे ध्येय पूर्ण करण्यास मदत करेल हे समजून घेण्यासाठी रिसर्च आयोजित करा. एकदा का तुम्ही निर्णय घेतला की तुम्ही औपचारिकता ऑनलाईन किंवा ऑफलाईन सुरू करू शकता.

अंतिम विचार

जर तुम्ही अद्याप निवृत्तीचे प्लॅनिंग सुरू केले नसेल तर तुम्ही कधीही सुरू करू शकता. आदर्शपणे, तुम्हाला तुमच्या भविष्याशी तडजोड न करता संपूर्ण आर्थिक स्वातंत्र्यावर लक्ष केंद्रित करायचे आहे. आजच योजनेसह तुमचे नफा विविधता आणि वाढवा आणि पूर्णपणे निवृत्तीचा आनंद घ्या.

नेहमी विचारले जाणारे प्रश्न

रिटायरमेंटसाठी म्युच्युअल फंड सुरक्षित आहेत का?

म्युच्युअल फंड अनेक प्रकारचे आहेत. काही इक्विटीमध्ये इन्व्हेस्टमेंट करतात, तर इतर लोन इन्व्हेस्टमेंट करतात. सर्व म्युच्युअल फंड मार्केट रिस्कच्या अधीन असताना, म्युच्युअल फंडच्या प्रकारानुसार रिस्क बदलते. तुम्ही तुमची रिस्क क्षमता आणि रिटायरमेंट ध्येयांच्या आधारावर म्युच्युअल फंडमध्ये इन्व्हेस्ट करण्याची निवड करू शकता.

रिटायरमेंट फंड कसा काम करतो?

रिटायरमेंट फंडसाठी रिटायरमेंट पर्यंत नियमित इन्व्हेस्टमेंटची आवश्यकता असते. तुम्ही निवृत्त झाल्यानंतर, तुमच्या खर्चाचे व्यवस्थापन करण्यास मदत करण्यासाठी तुम्ही मासिक पेआऊट पर्याय निवडू शकता.

रिटायरमेंटसाठी मी किती बचत करावी?

निवृत्तीमध्ये आवश्यक पैशांची रक्कम तुमची पार्श्वभूमी, जीवनशैली आणि आर्थिक मजबूतीवर अवलंबून असते.

येथे दिलेली माहिती केवळ सामान्य वाचनाच्या उद्देशाने दिली आहे आणि व्यक्त केलेली मते केवळ मते आहेत आणि म्हणून ती रीडर्ससाठी मार्गदर्शक तत्त्वे, शिफारसी किंवा प्रोफेशनल मार्गदर्शक तत्त्वे मानली जाऊ शकत नाहीत. सार्वजनिकरित्या उपलब्ध माहिती, अंतर्गत विकसित डाटा आणि विश्वासार्ह मानले जाणारे इतर स्त्रोत यांच्या आधारे डॉक्युमेंट तयार करण्यात आला आहे. प्रायोजक, इन्व्हेस्टमेंट मॅनेजर, ट्रस्टी किंवा त्यांचे कोणतेही डायरेक्टर, कर्मचारी, सहयोगी किंवा प्रतिनिधी ("संस्था आणि त्यांचे सहयोगी") अशा माहितीची अचूकता, पूर्णता, पर्याप्तता आणि विश्वसनीयता यासाठी कोणतीही जबाबदारी स्वीकारत नाहीत किंवा हमी देत नाहीत. ही माहिती प्राप्त करणाऱ्यांना त्यांच्या विश्लेषण, व्याख्या आणि तपासांवर अवलंबून राहण्याचा सल्ला दिला जातो. रीडर्सना योग्य इन्व्हेस्टमेंट निर्णय घेण्यासाठी स्वतंत्र प्रोफेशनल सल्ला घेण्याचा सल्ला दिला जातो. या सामग्रीच्या तयारीमध्ये किंवा जारी करण्यात सहभागी असलेल्या व्यक्तींसह संस्था आणि त्यांचे सहयोगी कोणत्याही प्रकारे थेट, अप्रत्यक्ष, विशेष, प्रासंगिक, परिणामी, दंडात्मक किंवा अनुकरणीय नुकसानासाठी, या सामग्रीमध्ये असलेल्या माहितीमुळे उद्भवलेल्या गमावलेल्या नफ्यासह जबाबदार राहणार नाहीत. या डॉक्युमेंटच्या आधारे घेतलेल्या कोणत्याही निर्णयासाठी केवळ प्राप्तकर्ता पूर्णपणे जबाबदार असेल.

वर नमूद केलेले कॅल्क्युलेटर परिणाम हे रिटर्नच्या गृहीत दरावर आधारित आहेत. कृपया तपशीलवार सूचनेसाठी तुमच्या प्रोफेशनल सल्लागाराशी संपर्क साधा (टच). परिणाम हे रिटर्नच्या गृहीत रेटवर आधारित आहेत. गणना डेब्ट आणि इक्विटी मार्केट्स / सेक्टर्सच्या फ्यूचर रिटर्नच्या कोणत्याही जजमेंटवर किंवा कोणत्याही व्यक्तिगत सुरक्षेवर आधारित नाहीत आणि हे कमीत कमी रिटर्न्स आणि / किंवा कॅपिटलची सुरक्षा याचे वचन आहे असा याचा अर्थ काढला जाऊ नये. कॅल्क्युलेटर तयार करताना अत्यंत काळजी (केअर) घेतली गेली असताना, त्यातून मिळालेली गणना निर्दोष आणि/किंवा अचूक असतील याची एनआयएमएफ पूर्णता किंवा गॅरंटीची हमी देत नाही आणि कॅल्क्युलेटरवर विसंबून राहून (रिलायन्स) केलेल्या कोणत्याही गोष्टीसंदर्भात उद्भवणारे कोणतेही दायित्व, नुकसान आणि हानी नाकारते. उदाहरणे कोणत्याही सुरक्षा किंवा इन्व्हेस्टमेंटच्या परफॉर्मन्सचे प्रतिनिधित्व करत नाहीत. टॅक्स परिणामांचे व्यक्तिगत स्वरूप पाहता (व्ह्यू), प्रत्येक इन्व्हेस्टरला कोणताही इन्व्हेस्टमेंट निर्णय घेण्यापूर्वी त्याच्या / तिच्या स्वतःच्या प्रोफेशनल टॅक्स / फायनान्शियल सल्लागाराशी सल्लामसलत करण्याचा सल्ला दिला जातो.

म्युच्युअल फंड इन्व्हेस्टमेंट मार्केट रिस्कच्या अधीन आहे, स्कीमशी संबंधित सर्व कागदपत्रे काळजीपूर्वक वाचा.