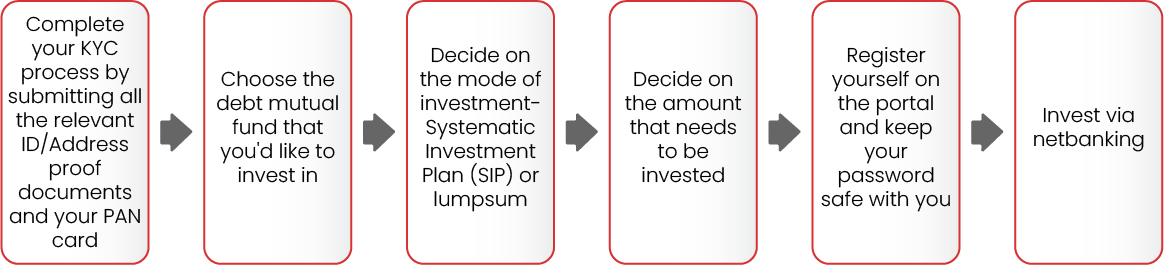

एक बार जब आप अपने निवेश का रूट तय कर लेते हैं, तो डेट फंड में निवेश करना आसान हो जाता है. आप फंड हाउस में डायरेक्ट निवेश कर सकते हैं या फिर म्यूचुअल फंड डिस्ट्रीब्यूटर के माध्यम से निवेश कर सकते हैं. म्यूचुअल फंड डिस्ट्रीब्यूटर के पास अपना निवेश पोर्टल हो सकता है. हालांकि, नीचे दिए गए चरण दोनों तरीकों के लिए कॉमन हैं

निवेश करने के बाद, एक नया फोलियो नंबर बनाया जाएगा और आपको अपने निवेश के विवरण के साथ फंड हाउस से एक ईमेल मिलेगा. इसके बाद, फंड हाउस आपको फंड के बारे में नियमित अपडेट या इसके निवेश उद्देश्य में किसी भी बदलाव की जानकारी भेजता रहेगा, व्यय अनुपात, आदि.

सिक्योरिटीज़ एंड एक्सचेंज बोर्ड ऑफ इंडिया (सेबी) के निर्देश के अनुसार किसी भी फाइनेंशियल इंस्ट्रूमेंट में निवेश करने से पहले केवाईसी करवाना आवश्यक है. केवाईसी के बारे में अधिक जानकारी के लिए,